МјЛбп®ПЦ»хҪПЙЩКРјЫіКЦұПЯЙПХЗ ҫҜМи·иҝсәуөДПЭЪе

Кұјд:2015-12-08 08:27АҙФҙ:ЦР№ъөзіШНш ЧчХЯ:Оч№Л

өг»ч:

ҙО

ҪьЖЪЈ¬ЦЪәН№Й·ЭДвТФ·ўРР№Й·Э·ҪКҪКХ№әЛДҙЁ№ъАн100%ИЁТжЎўЛДҙЁ»ӘГц100%ИЁТжј°ЛДҙЁРЛкЙ100%ИЁТжЈ¬ІўЕдМЧДјјҜЧКҪр9ТЪФӘЎЈХыәП°ў°УөШЗшп®»ФКҜҝуЈ¬ЧцСЗЦЮЧоҙуөДп®»ФКҜҝуЖуЎЈКХ№әНкіЙәуЦЪәН№Й·ЭУөУРөДЗвСх»Ҝп®ІъДЬ1.8 Нт¶ЦЈ¬№жДЈИ«ЗтөЪТ»ЎЈ

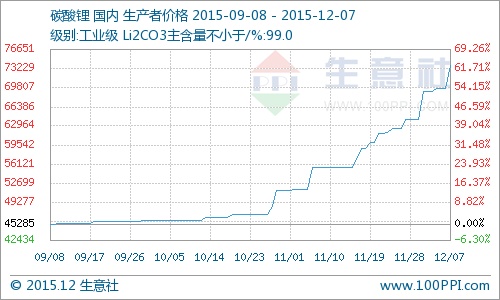

ҫЭЙъТвЙзјЫёсјаІвПФКҫЈ¬12ФВ7ИХМјЛбп®јЫёс·ЙЛЩ“·иХЗ”Ј¬Іҝ·Ці§јТөзіШј¶МјЛбп®іЙҪ»јЫТСН»ЖЖ10НтФӘЈ¬№ӨТөј¶МјЛбп®ҫщјЫ73800ФӘ/¶ЦІ»өИЎЈ

ЙъТвЙз·ЦОціЖЈ¬п®СОјЫёс№ХөгИ·БўЈ¬ЙъІъЙМЧФІъп®СОҫәХщУЕКЖПФЦшЎЈп®СОјјКхГЕјчёЯЈ¬А©ІъЦЬЖЪіӨЈ¬ЗТЦчТӘ№©УҰЙМОҙДЬФӨЕРҪсДкөДі¬ФӨЖЪРиЗуЧ®ФціӨЈ¬өјЦВРРТөҙУҪсДкДкЦРҪшИлБЛ№©УҰЖ«ҪфЧҙМ¬Ј¬№©РиёсҫЦ·ҙЧӘөјЦВјЫёсҝмЛЩҙУ8.5НтФӘ/¶ЦФціӨЦБ12НтФӘ/¶ЦТФЙПЎЈДҝЗ°п®СОЦХҪбБЛСУРш¶аДкөДПВөшЈ¬РОіЙ№ХөгЈ¬ҝӘЖфЙПХЗДЈКҪЎЈН¬КұКЬИ«Зт¶ҜБҰөзіШРиЗуУ°ПмЈЁРиЗу3.21 Нт¶ЦЈ¬Н¬ұИФц150%Ј©Ј¬ФӨјЖ2015 ДкМјЛбп®№©РиИұҝЪ1.29 Нт¶ЦЈЁ№©ёш19.35 Нт¶ЦЎўРиЗу20.64 Нт¶ЦЈ©ЎЈөзіШј¶МјЛбп®јЫёсҙУ10 ФВіх5НтФӘХЗЦБДҝЗ°9.5НтФӘХэКЗЧКФҙ№©РиҪфХЕөДұнПЦЎЈ

ҪьЖЪЈ¬ЦЪәН№Й·ЭДвТФ·ўРР№Й·Э·ҪКҪКХ№әЛДҙЁ№ъАн100%ИЁТжЎўЛДҙЁ»ӘГц100%ИЁТжј°ЛДҙЁРЛкЙ100%ИЁТжЈ¬ІўЕдМЧДјјҜЧКҪр9ТЪФӘЎЈХыәП°ў°УөШЗшп®»ФКҜҝуЈ¬ЧцСЗЦЮЧоҙуөДп®»ФКҜҝуЖуЎЈКХ№әНкіЙәуЦЪәН№Й·ЭУөУРөДЗвСх»Ҝп®ІъДЬ1.8Нт¶ЦЈ¬№жДЈИ«ЗтөЪТ»ЎЈЙъТвЙз·ЦОцКҰИПОӘМјЛбп®ДҝЗ°ПЦ»хҪПЙЩЈ¬і§јТҙу¶јЕЕөҘНкіЙЈ¬ө«І»ЕЕіэјУјЫ№әВтХЯЈ¬ДҝЗ°№©УҰТАҫЙЈ¬јЫёсіКЦұПЯКҪЙПХЗЎЈ

УЪЗеҪМИПОӘЈ¬1-11ФВМјЛбп®ФЪРВДЬФҙЖыіө·ЕБҝәН¶ҜБҰөзіШЗчҪфөДПЦЧҙПВЈ¬Іҝ·ЦІ»ГчХжПаөДУОЧКҪиУЙ¶юј¶КРіЎП®»чМјЛбп®Ј¬ҪшРР·иҝсјЫёсіҙЧчЎЈ Т»Р©өзіШј¶МјЛбп®ЙъІъі§јТёЯәф7ИХ¶јұ¬іц12НтФӘ/¶ЦөДјЫёсБЛЈә“ұИ»рјэ»№·ЙөГҝмЈЎ”“№ъНвп®»ФКҜҝујЫёсОИ¶ЁЈ¬°Дҝу№©УҰТІГ»ОКМвЈ¬іэБЛ°Дҝуұр№ъөДҝуКҜ¶јҝЙҙуБҝ№©УҰЎЈ”“ПФИ»КЗУРјЫОЮКРЈЎ”“УОЧКФЪіҙЧчЈЎҝҙҝҙМмЖлп®ТөЎўёУ·жп®ТөЎўЛ№М«¶ыЎў*STИЪҪЭЎўСОәю№Й·ЭЎўОчІШҝуТөөИФвөҪ·иҝсіҙЧчөД№ЙјЫҫНГч°ЧБЛЎЈөӯјҫТСҫӯөҪАҙЈ¬РЎРДҪУ°ф°ЎЈЎ”

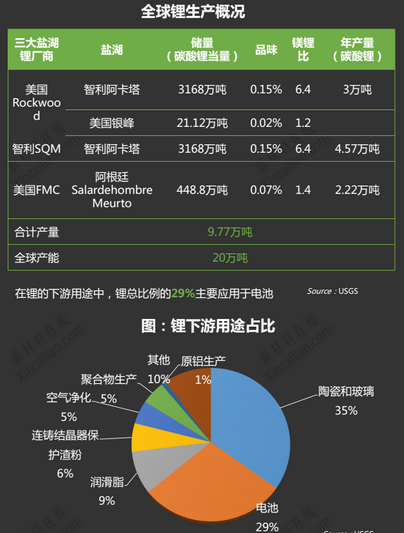

“ИҘДкИз№ыЛөОТГЗ№ъДЪПыәД6.6Нт¶ЦМјЛбп®өД»°Ј¬°СЗвСх»Ҝп®№ъДЪПы·СөДОТГЗТІХЫ№эАҙЈ¬ҙуФјУР47%УГФЪОТГЗөДөзіШРРТө”Ј¬ЦР№ъУРЙ«ҪрКф№ӨТөРӯ»бп®Тө·Ц»бГШКйіӨХЕҪӯ·е·ЦОцЈә“ёщҫЭОТГЗЙП°лДкҪшРРөДөчСРЈ¬ҪсДк№ъДЪХэј«ІДБП¶ФМјЛбп®өДРиЗуУҰёГФЪ4.5Нт¶ЦЧуУТЎЈ”

¶ш»ЫІ©ЧКС¶өДЧоРВСРұЁКэҫЭПФКҫЈ¬КРіЎРиЗуөДіе»чөјЦВ2015ДкИ«Зт№©РиЖҪәвұніцПЦБЛ9100¶ЦМјЛбп®өД¶МИұЎЈ°ҙЦР№ъИ«Дк30НтБҫРВДЬФҙЖыіөЎўЕ·ЦЮәНГА№ъКРіЎЧоРВПъБҝЦШ№АИ«ДкРиЗуЈ¬2015ДкИ«ЗтРВДЬФҙЖыіө¶ФМјЛбп®РиЗуТСұ¬·ўЦБ3.86Нт¶ЦЈ¬ҪПКРіЎЖХұйФӨЖЪұ©Фц1.13Нт¶ЦЎЈ2015ДкИ«ЗтМјЛбп®РиЗуФӨјЖОӘ21.18Нт¶ЦЈ¬Н¬ұИФцЛЩ19.64%ЎЈіэРВДЬФҙЖыіөНвЈ¬№ӨТөј¶МјЛбп®РиЗу12.3Нт¶ЦЈ¬3CКэВлПы·СЖ·өзіШРиЗу5Нт¶ЦЈ¬ҙўДЬөзіШРиЗу1700¶ЦЎЈө«УЙУЪЙъІъ№ӨТХЎўіЙұҫЖ«ёЯөИТтЛШЈ¬ҪсДк¶аҙҰІъДЬОҙДЬід·ЦКН·ЕЈ¬ФӨјЖ2015ДкИ«ЗтСОәю/ҝуЙҪМбп®өДЧЬІъБҝҪц20.28Нт¶ЦЎЈ2016Дк-2018ДкИ«ЗтМјЛбп®РиЗуФӨјЖ·ЦұрОӘ24.42Нт¶ЦЎў28.89Нт¶ЦәН34.10Нт¶ЦЈ¬¶ФУҰФцЛЩ18.3%Ўў18.0%әН19.9%ЎЈ»ЫІ©ЧКС¶·ЦОціЖЈ¬ФціӨөД¶ҜБҰЦчТӘАҙЧФРВДЬФҙЖыіөЈ¬ИфЦР№ъРВДЬФҙЖыіөІъБҝФцЛЩО¬іЦ100%ФціӨЈ¬јҙК№ҝјВЗ¶ҜБҰөзіШДЬБҝГЬ¶ИЙПЙэЈ¬2016-2018ДкИ«ЗтРВДЬФҙЖыіөМјЛбп®РиЗу»№Ҫ«ЙПЙэЦБ6.41Нт¶ЦЎў9.76Нт¶ЦәН13.67Нт¶ЦЎЈ

»ЫІ©ЧКС¶ИПОӘЈ¬2016-2018ДкИ«ЗтМјЛбп®ІъБҝФӨјЖОӘ25.25Ўў34.11әН45.99Нт¶ЦЈ¬¶ФУҰФцЛЩ·ЦұрОӘ24.0%Ўў34.5%әН35.16%ЎЈ2016ДкУЙУЪРВФцІъДЬКН·ЕУРПЮЈ¬МјЛбп®№©ёшҪфХЕөДёсҫЦИФҪ«СУРшЎЈјҙК№И«ЗтМјЛбп®№ж»®ІъДЬ№©ёшИзЖЪҙпІъЈ¬2016ДкМјЛбп®№©ёшТІҪцВФёЯУЪРиЗу8500¶ЦЈ¬Из№ыРиЗуі¬ФӨЖЪ»тХЯ№©ёшөНУЪФӨЖЪЈ¬әЬИЭТЧіцПЦ№©І»УҰЗуЎЈ

“ҝјВЗөҪРВФцІъДЬН¶·ЕІ»ҙпФӨЖЪөДҝЙДЬРФҪПҙ󣬹©РиҪ«јМРшҙҰУЪҪфЖҪәвөДёсҫЦЎЈ2017-2020Д깩РиҪфЖҪәвДЬ·с»әҪвИЎҫцУЪРВФцІъДЬДЬ·сИзЖЪКН·ЕЈ¬3-5ДкДЪИз№ыөзіШј¶МјЛбп®јЫёсіЦРшО¬іЦФЪ8НтФӘ/¶ЦЈ¬Фт2017ДкЖрМјЛбп®КРіЎәЬҝЙДЬГжБЩҫЮҙуөД№©ёшС№БҰЈ¬іэ·ЗРВДЬФҙЖыіөФцЛЩјМРшО¬іЦі¬ёЯЛЩФціӨЈ¬·сФт№©ёшС№БҰКН·ЕҪ«ҙшАҙСПЦШ№эКЈЎЈ”°ІРЕЦӨИҜ·ЦОцКҰИПОӘЈ¬МјЛбп®КРіЎОҙАҙБҪДкҪ«О¬іЦҪПёЯФцЛЩЈ¬№©РиҙҰУЪҪфЖҪәвёсҫЦЈ¬2017ДкТФә󣬻тҪ«іцПЦІъДЬСПЦШ№эКЈҫЦГжЎЈ

(ФрИОұајӯЈәadmin)

ГвФрЙщГчЈәұҫОДҪцҙъұнЧчХЯёцИЛ№ЫөгЈ¬УлЦР№ъөзіШБӘГЛОЮ№ШЎЈЖдФӯҙҙРФТФј°ОДЦРіВКцОДЧЦәНДЪИЭОҙҫӯұҫНшЦӨКөЈ¬¶ФұҫОДТФј°ЖдЦРИ«Іҝ»тХЯІҝ·ЦДЪИЭЎўОДЧЦөДХжКөРФЎўНкХыРФЎўј°КұРФұҫХҫІ»ЧчИОәОұЈЦӨ»тіРЕөЈ¬Зл¶БХЯҪцЧчІОҝјЈ¬ІўЗлЧФРРәЛКөПа№ШДЪИЭЎЈ

·ІұҫНшЧўГч Ў°АҙФҙЈәXXXЈЁ·ЗЦР№ъөзіШБӘГЛЈ©ЎұөДЧчЖ·Ј¬ҫщЧӘФШЧФЖдЛьГҪМеЈ¬ЧӘФШДҝөДФЪУЪҙ«өЭёь¶аРЕПўЈ¬ІўІ»ҙъұнұҫНшФЮН¬Жд№ЫөгәН¶ФЖдХжКөРФёәФрЎЈ

ИзТтЧчЖ·ДЪИЭЎў°жИЁәНЖдЛьОКМвРиТӘН¬ұҫНшБӘПөөДЈ¬ЗлФЪТ»ЦЬДЪҪшРРЈ¬ТФұгОТГЗј°КұҙҰАнЎЈ

QQЈә503204601

УКПдЈәcbcu@cbcu.com.cn

·ІұҫНшЧўГч Ў°АҙФҙЈәXXXЈЁ·ЗЦР№ъөзіШБӘГЛЈ©ЎұөДЧчЖ·Ј¬ҫщЧӘФШЧФЖдЛьГҪМеЈ¬ЧӘФШДҝөДФЪУЪҙ«өЭёь¶аРЕПўЈ¬ІўІ»ҙъұнұҫНшФЮН¬Жд№ЫөгәН¶ФЖдХжКөРФёәФрЎЈ

ИзТтЧчЖ·ДЪИЭЎў°жИЁәНЖдЛьОКМвРиТӘН¬ұҫНшБӘПөөДЈ¬ЗлФЪТ»ЦЬДЪҪшРРЈ¬ТФұгОТГЗј°КұҙҰАнЎЈ

QQЈә503204601

УКПдЈәcbcu@cbcu.com.cn

ІВДгПІ»¶

-

әЕНвЈЎөЪИэјҫ¶Ип®өзіШРҫ»тИ«ГжХЗјЫ5%ЦБ15%

2018-08-08 11:13 -

№ъДЪОЮЗҰ»Ҝп®өзіШіЙ№ҰСР·ўЈ¬өНЛЩөз¶ҜіөіЙОӘРВіи

2017-01-22 16:23 -

Т»ХЕНјҝҙ¶®2016п®өзіШЛДҙу№ШјьІДБПФЛРРКэҫЭ

2017-01-13 13:42 -

СлКУІЙ·ГРВЦж°оЎўРЗФҙІДЦКЎўЙоЫЪЛ№ЕөЈәҪв¶Бп®өзІДБПКРіЎёсҫЦј°Оҙ

2017-04-07 10:14 -

ЗЈТ»·ў¶ҜИ«ЙнЈәМШЛ№Аӯі¬ј¶өзіШ»тЦВИ«Зтп®јЫёсмӯЙэ

2017-01-09 14:40 -

¶ӯГчЦйБҰНҰөДоСЛбп®ДЬИГОнцІМмЙЩТ»°лЈҝұұҙуҪМКЪИҙіЖЖдІ»ТЛФміө

2017-01-04 14:27 -

7ЧйКэҫЭЛЩААЙПЦЬп®өз¶ҜМ¬ЈЁ12.26-1.1Ј©

2017-01-03 09:08 -

¶ӯГчЦйБҰНҰТшВЎ ОӘКІГҙТӘН¶ЧК·ЗЦчБчөДоСЛбп®јјКхЈҝ

2016-12-28 11:17 -

ХюІЯөчХыҪ«ЦБ п®өзРРТөО¬іЦёЯФціӨФӨЖЪ

2016-08-10 15:03 -

РВДЬФҙЖыіөИэФӘп®өзіШХјұИҪь7іЙ

2016-08-05 12:11

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ЧЁМв

Па№ШРВОЕ

-

әЕНвЈЎөЪИэјҫ¶Ип®өзіШРҫ»тИ«ГжХЗјЫ5%ЦБ15%

2018-08-08 11:13 -

№ъДЪОЮЗҰ»Ҝп®өзіШіЙ№ҰСР·ўЈ¬өНЛЩөз¶ҜіөіЙОӘРВіи

2017-01-22 16:23 -

Т»ХЕНјҝҙ¶®2016п®өзіШЛДҙу№ШјьІДБПФЛРРКэҫЭ

2017-01-13 13:42 -

СлКУІЙ·ГРВЦж°оЎўРЗФҙІДЦКЎўЙоЫЪЛ№ЕөЈәҪв¶Бп®өзІДБПКРіЎёсҫЦј°Оҙ

2017-04-07 10:14 -

ЗЈТ»·ў¶ҜИ«ЙнЈәМШЛ№Аӯі¬ј¶өзіШ»тЦВИ«Зтп®јЫёсмӯЙэ

2017-01-09 14:40 -

¶ӯГчЦйБҰНҰөДоСЛбп®ДЬИГОнцІМмЙЩТ»°лЈҝұұҙуҪМКЪИҙіЖЖдІ»ТЛФміө

2017-01-04 14:27 -

7ЧйКэҫЭЛЩААЙПЦЬп®өз¶ҜМ¬ЈЁ12.26-1.1Ј©

2017-01-03 09:08 -

¶ӯГчЦйБҰНҰТшВЎ ОӘКІГҙТӘН¶ЧК·ЗЦчБчөДоСЛбп®јјКхЈҝ

2016-12-28 11:17

ұҫФВИИөг

-

ЧўІбЧКұҫҪь1.15ТЪФӘЈЎБҪҫЮН·іЙБўөзіШ»ШКХЖуТө

2024-04-16 10:29 -

ДюөВКұҙъЎўҝЖҙпАыЎўМШЛ№АӯөИ·ўБҰХвТ»РВИьөАЈЎ

2024-04-24 10:11 -

РшәҪАпіМ1000№«АпЈЎДюөВКұҙъ·ўІјЙсРРPLUSөзіШ

2024-04-25 17:53 -

МмЖж№Й·ЭЗЈКЦіӨ°ІЖыіө №ІН¬ҙтФм¶ҜБҰөзіШИ«ЙъГьЦЬЖЪІъТөБҙұХ»·ЈЎ

2024-04-19 08:42 -

50ТЪФӘЈЎХвјТ№«ЛҫДвФЪДҰВеёзН¶ҪЁп®өзіШёәј«ІДБППоДҝ

2024-04-29 18:25 -

И«№ММ¬өзіШИэҙујјКхВ·ПЯЈ¬ЛӯҪ«ЧоЦХКӨіцЈҝ

2024-04-22 18:17 -

п®ҝуБъН·Т»јҫ¶ИФӨҝчі¬36ТЪФӘЈ¬КХЙоҪ»Лщ№ШЧўәҜЈЎ

2024-04-25 09:30 -

УЦУРіөЖ󹫲јИ«№ММ¬өзіШБҝІъКұјдЈЎ

2024-04-18 08:43

©2017 °жИЁЛщУР ВМЙ«ЦЗ»гДЬФҙјјКхСРҫҝФә »ӘҪЬУАМ©ҝЖјјЈЁұұҫ©Ј©УРПЮ№«Лҫ іР°м Power by DedeCms

јЫЦөіЙҫНРРТөЖ·ЕЖЈЎҪЯіПОӘДъМṩЧоРВЧоИИөДЧКС¶

ҫ©ICPұё2024061100әЕ

јЫЦөіЙҫНРРТөЖ·ЕЖЈЎҪЯіПОӘДъМṩЧоРВЧоИИөДЧКС¶

ҫ©ICPұё2024061100әЕ

ЖуТөОўРЕәЕ

ЖуТөОўРЕәЕ ОўРЕ№«ЦЪәЕ

ОўРЕ№«ЦЪәЕ