�м�ħ������IPO������ת�������й�˾

ʱ��:2017-05-22 17:24 ����:�ۺ� ��粫h ������

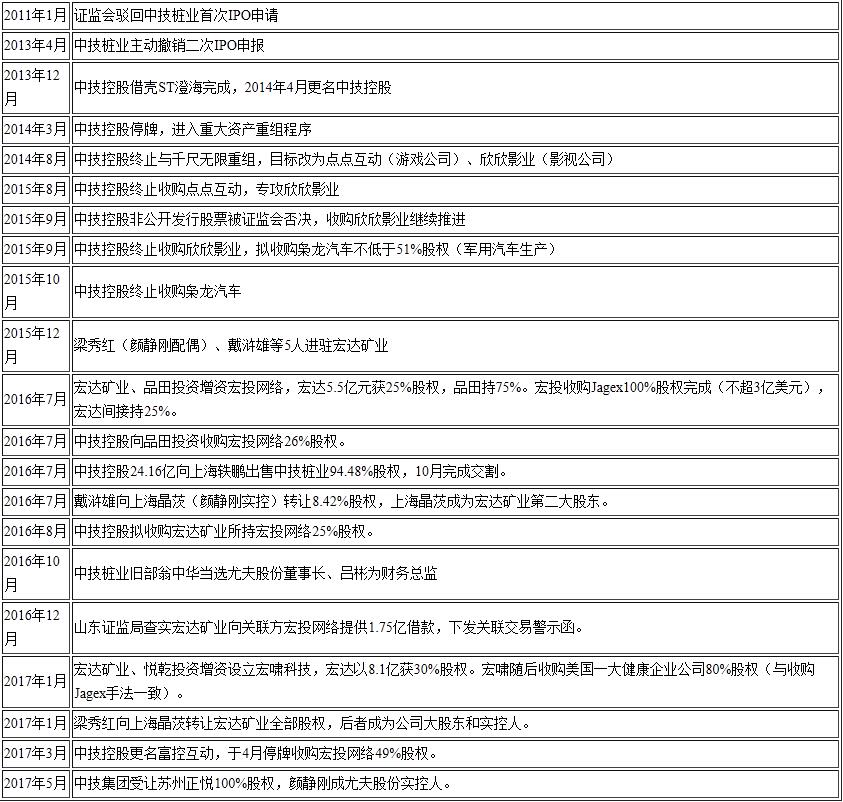

�����Ӻ����ʲ�IPO�������죬����������A�����й�˾���վ��ռ������м������ڶ̶������ʵ������ħ�����Ծ�䡣��䣬�ж�������֮ı�����ٷdz�֮�١���������֮�ǣ����˲��ö�֪���������ڼ�ܵ�ǿ���£�����Ϣ����Ƭ�У���Ȼ����˿������ѭ�� ����5��20�գ��չ����վ������µ��ȷ�ɷݻظ������ע���������վ��ռ��м�����������“��פ”�ȷ�عɣ��ȷ�ɷݴ�ɶ����Ļ�ΰ����“������ϵ��������ϵ”�����ݵ��飬��ΰ���վ��շ�����ʵ�Ѵ��˶��꽻����˫������ҵ��������һ�߿��������վ�����������ҵ���ȷ�ɷݵĹ����У�����м�“�ϳ�”��“����”������䣬��ͬ֯����һ���ʱ���ͼ�� ������Ȼ�ڹ�Ȩ�������������磬����ȱ������ʵҵ�ʲ����վ����ڶ�“��������”�������м��عɣ�����“���ػ���”���ļ�Ԧ����֧��穣����м��عɾͶ������δ�����ڰ���“ԭװҵ��”�м�ҵ�����ò������ҵ“�ᰮ”���Ժ�Ͷ������Ϊ�µ�֧�㡣

�����������ֵ���������Ǯ���ֹ���Ѻ��������Ԯ����������Υ���裬�����ʽ����������źţ�Ҳ�ǶԾ��ھ����˵�һ��“Ԥ��”���Ͼ���ħ����ã��������ѡ� �����ڵ�ǰ��ܷ�Χ֮�£���Խ������Ĺ�ע��������������˸��ǣ���©��Ҫ��Ϣδ��������5��20�գ��ȷ�ɷݶ������ע���Ļظ�����ʹ��ڴ˵����Բ�ʵ֮���� �����Ȼ������ɣ�5��13�գ�ͣ�ƽ�9�������պ��ȷ�ɷ�Ч���ĸߵط������������棬��17����ɿعɹɶ�������վ��������м���ҵ���ţ����“�м�����”���ӽ��¡��������й�����������100%��Ȩ����ͨ����������ȫ���ӹ�˾�ȷ�عɳ������й�˾29.8%��Ȩ�������վ����ƿصĵ�����A�����й�˾��Ҳ���ȷ�ɷ�һ������ĵڶ��������� ������������֮�䣬�ȷ�ɷݷ�����ʲô��Ϊ��ǰ��ʵ���˽��¸չ������ڣ�12���£���Ҫ�ѹ�˾����Ȩ�������ˣ�����Ĺ�ע��ע���ʲô���վ��ռ��м����ŷ�����������ʲô�� �������һϵ�������“Կ��”�����������ϣ���ΰ�����л����������dz��ֵ�ʱ�䶼��ȥ��9�µס� �����ݹ��棬������ȥ��4��������������������18.96��Ԫ�չ��ȷ�ع�100%��Ȩ����ۿ��е�15��Ԫϵ�������ã�����Ϣ�ߴ�1.5%����ȥ��9�����Խϵ��������Ϻ���⽨����������˾�����“�Ϻ����”������Ѻ���������1.1�ڹ��ȷ�ɷݹ�Ʊ�������滻ԭ�ȵ����ʡ���Ϊ“����”�������Ϻ����90%��Ȩ�Ļ�ΰ�������ȷ�عɺ��������õķ��˴�������֮ͬ�����ȷ�عɼ����»����Ƽ����л�������ֱ�����ȷ�ɷݵĶ��£���ѡ���³����������ܼࡣ �����Դˣ���������µĹ�ע���з��ʣ�����1.1�ڹ���Ѻ�������ȷ�ɷݶ��������Ƿ�Ϊ“һ���ӽ���”����ΰ���Ϻ�����Ƿ����м����ź��վ��մ���“������ϵ��������ϵ”����Ȼ�ȷ�ɷ���20�յĻظ������з�����һ���ӽ��ף����ƻ�ΰ�������վ��շ���“�����ڹ�����ϵ��Ҳ������ҵ��������Ȩ��ϵ”�������߷��֣���ʵ���²�����ˡ� �����ݼ��߲�ѯ��ع�����Ϣ����ΰ���վ��շ����Ѵ������Ľ������վ������º����ʲ��м�ҵ�����ȳ��IPOʧ�ܣ�����Ԥ��¶�ļ��У���ΰ���ع�70%������һ����ҵ�Ͼ�������Ϊί�������̣���2008��8����2013��8��Ϊ�м�ҵ�ṩ������Ԥ�Ʋ�Ʒ�ͷ����һ����м�ҵ����2010��6��ĩ��Ԥ���˿�������������Ĺ�Ӧ�̡��м��عɣ����м�ҵ������У�����“���ػ���”��2015���걨��ʾ������Ͼ���������774.37��Ԫ��Ӧ���˿���ɵ��ǣ��Ͼ������ֹ�30%�Ķ��ɶ�Ҳ���գ�Ϊ�����ɡ��� ��������������ظ��������Ƶ�“������ҵ������”����������ʵ������ ����������Ŀǰ�ֱ����ȷ�ɷݶ��³��Ͳ����ܼ�����л�������������������ϽԿ����м�“�ϳ�”�����л�����ְ�ں����м�����������˹�������ܾ���ְ�����м��Ĺɶ����м�ҵ����������˹�Ĺɶ�Ϊ�Ϻ�ӯ�ƣ��Ϻ�ӯ��ԭ��“�Ϻ����ʲ���������˾”�����л���һ�ȳ����Ϻ�ӯ�ƹ�Ȩ�����������μ�������ҵ�������㽭�м�ҵ�����ܾ������Ϻ��ҽ�ƵIJ����ܼ��ְ���ݲ飬��������ҵ�Ĺɶ�Ҳ���Ϻ�ӯ�ƣ��Ϻ��ҽ���������м�����ȫ���ӹ�˾��Ŀǰ�ɶ�Ϊ���鲨�������鲨����Ϊ�м�ҵ���ܾ������������������м�ҵ�ɷݣ���������ST�κ��Ľ��ס����⣬�Ϻ��ҽ��������ͨ�ŵ�ַΪ�Ϻ��й���·437��2����Ҳ�����м��عɵ�ע���ַ�� �����ɴˣ��¼������Ѵ��������������������������“�ϳ�”��ͬ�������ȷ�ɷ�“��ǰվ”�����վ������������“�����”�����˵������ɺϣ�û��ʲô“һ����”�İ��ţ����º�����˵������ ����������ĥ�����ǣ�Ϊ���վ���Ҫ��˴�����£���������“�ʱ�����”�����������ѷǵ�һ�γ��֡� ������2015��12�£��վ���֮���������������ҵ����7.74��Ԫ��10Ԫ/�ɣ����¸ù�˾15%�Ĺ�Ȩ����Ϊ��һ��ɶ���ʵ�ʿ����ˡ���֮ͬʱ���ֺ���ҵ��Ȩ�Ļ��вܹ��桢���ij�����ͬ�¡�����۵����ˣ��������������ͬ�����ݹ����������������֮�䲻����һ���ж��˹�ϵ�� �����м�����3�����й�˾�ʱ�����ʱ����

����ע����ɫ�����м��ع�(���ػ���)����ɫ��������ҵ����ɫ�����ȷ�ɷ� �����������ݼ��ߵ��飬���������֮�����º���ҵ9.12%��Ȩ�Ĵ������ʵ���վ��շ����ϵ���С������м�ҵ���IPO֮ʱ������۾������ӹɶ������ݳ��ֹ�����ʱ��������������Ϻ�����5%�Ĺ�Ȩ���Ϻ����������м�ҵ�������ǰ�ֹ�3.37%������˼���ǣ��Ϻ����ţ�����“�Ϻ���ɪ”������Ľ�ɫ��λ���м�ҵ“�߹ܡ�����Ա���Լ��ɲ��ֹǸ�Ա������Ա����ɵ�Ա���ֹɹ�˾”��ԭ�ɶ����������վ��յı��á����̡��˾˵ȡ� �����Ӵ���۵ĺ������ֿ���Ҳȷʵ����“������”�������ڹ��ú���ҵ��Ȩ����۽����ֹ�Ʊ��2015��12��30����Ѻ�����죬�����Ҳ����ֹɽ�������Ѻ���˺�ͬ�ڲܹ�������˵��г������֣�����۽�������8.42%����ҵ�ɷ���2016��7��15��Э��ת�ã�16.13Ԫ/�ɣ������վ��տعɵ��Ϻ����ġ�

�����������ۣ�����������죩�Ժ���ҵ�ɷ�“�������”�����վ��ն����չ������ƣ��м����Ŵ˴ν�����������100%��Ȩ�ļ۸�Ҳ�ߴ�26.81��Ԫ������1��Ԫ��ת�ÿ��25.81��Ԫ��ծ��нӣ�Զ���ڴ�ǰ���������չ��ȷ�ع�ʱ�����ۣ�18.96��Ԫ�����Դˣ����Ҳ�ڹ�ע���о�“�������ݺͺ�����”���ʡ� �������ؽ�“����”���й�˾��Ȩ�����������ȣ����ʲ����鷽�棬�վ��ն������������������ػ���������ҵ���ȷ�ɷݣ��ļ�Ԧȴ������ô���硣“�ϼҵ�”�м�ҵ��̷������ò��ó���ͬһ����Ϸ�ʲ���Ͷ�������������������й�˾֮��“����”��������漰Ӱ�ӡ������������ȵ�����IJ����������������֣������н�������ɹ���ȴ�������� �����������վ��յ�“���ĵ�ϵ”——�м�ҵ��2013��12�£�������IPO��ꪺ��м�ҵ����ͨ�����ST�κ���½A�ɣ����“�м��ع�”������“���ػ���”������ʱ����ӯ��Ԥ�⣬2013��2015�꣬�м�ҵ92.95%��Ȩ��Ӧ�Ŀ۷Ǻ�����ֱ�ӦΪ9073.44��Ԫ��14867.20��Ԫ��23203.59��Ԫ��Ȼ������2013����ǿ�����м�ҵ2014�ꡢ2015���δ�ܴﵽ����ҵ�������վ���ҲΪ�˶����й�˾��������9000��Ԫ��ҵ����������2016�꣬�м��ع�ҵ���������ԣ�������Ҫ����ָ�꣨����Ӫ�ա������۷Ǻ�����Ӫ���ֽ�������ȣ����걨���ݣ�ͬ�Ⱦ��������»��� �����������ȣ��м��ع���ȥ���°���ѡ���м�ҵ����24.16��Ԫ�ۻظ����վ��գ�������Ԥ�ƻ��������ҵ���Ա��м�ҵ�����롢�ó�ʱ�Ĺ����������̶�����֮�䣬“���”����ͦ��ġ����ST�κ�֮ʱ�����鱨������Ϊ����۾������߶�Ԥ�ƻ�������չ��Ӱ����“���Ҷ���Ʒ���г���̨�������ĵ������ߣ�Ԥ����һ��ʱ���ڻ����Ʒ���г�����һ��Ӱ�죬������һ���̶�������Ԥ�ƻ�������ҵ�ķ�չ���������ҵ�ڹ�ģ��С��ȱ�����ļ�������ҵ��ɲ���Ӱ��”�����ǣ���˾��Ȼ��Ϊ“δ�������ڣ�����ʲ������м�ҵ�������ֽϿ���������г��ݶ�������һ������”�����ó������У���˾��¶�ĺ�۾�������Ӱ������“Ԥ�ƻ�������ҵ����ˮƽ����”�� ���������м�ҵ�Ѱ��룬�м��عɵ�ʣ��ҵ��Ϊ���ز����ޣ�����ģ���ޣ����Գ����ֵ��ؽ���ҵ�ת��֧�㡣��ʵ���ڽ��ST�κ������º��м��عɾ��ѳﻮ������飬�Ⱥ����չ�ǧ�����ޡ���㻥������������Ӱҵ�ȣ������ս�δ��Ը��2015��9�£��м��ع���ǩ���չ��人��������������51%��Ȩ���������������Ҳ�����η���������������ƣ��վ��ղ��ò��ٴ�“����”������һ����ƽ̨����ҵ�ѻ�û“����”����Ϸ���ʲ�“ת”�����м��عɡ� ����ȥ��8�£�����ҵ�������⽫���еĺ�Ͷ����25%��Ȩ����8��Ԫ���۸��м��عɡ���ǰ���ã���ȥ��7�£���Ͷ����Ŀعɹɶ�Ʒ��Ͷ��Ҳǩ������Э�飬����Ͷ����26%�Ĺ�Ȩת�ø��м��عɡ�����������2016��12����ɹ��������ˣ��м��ع��ܼƳ�����16��Ԫ���º�Ͷ����51%�Ĺ�Ȩ�� ����������ҵ�����Ϳɿ�������Ͷ����ԭ��Ӧ���Ǻ���ҵ��“��ͷ��”������ȥ��3�£�����ҵ�����������5.5��Ԫ��Ʒ��Ͷ�ʹ�ͬ��ι��ӹ�˾��Ͷ�������ʣ������չ�Ӣ��������Ϸ��˾Jagex���������ϣ��˴��չ��У���Ͷ�����ܼƸ����ijɱ�Ϊ22.58��Ԫ������21.32��Ԫ�ֽ��1.26��Ԫ�Ĵ������𡣽�����ɺ���ҵ���к�Ͷ����25%��Ȩ��Ʒ��Ͷ�ʳֹ�75%�� �����ڴ�ǰ�ĺ���Э���У�����ҵ�������Ǻ�Ͷ��������ս��ɷ�����ʱЭ����ʾ���Ժ�Ͷ��������չ���Ĺ�Ȩ��Jagex���������ڣ�����Ͷ����δ��ʵ�����л�δ��ͨ����������ҵ�չ���ʵ��Ʒ��Ͷ�ʴӺ�Ͷ�������˳��ģ������ҵ�������������������������չ�Ʒ��Ͷ�������еĺ�Ͷ�����ȫ����Ȩ�� ������ô��Jagex�����ʾ����ж���أ�һ��ϸ�ڿ��Կ�����DZ�ڷ��ա����չ�Jagexʱ����Ͷ��������Ͳ�����20.74��Ԫ��������Ϊ�չ�ʱ�ĺϲ��ɱ���Jagex��2016��6��30�տɱ��Ͼ��ʲ����ʼ�ֵ��IJ�����۲��֣��� ����������ˣ�ת�͵�ǰ�������������м��عɵĹɼۣ���ȥ��6�·ݵ�13Ԫ/�������������20Ԫ/�����ϡ���֮������ҵ�ɼ���������´�֮�ơ���ˣ���ҵ������ʯ��ѡ��ͬ������ĺ���ҵҲҪѰ���·����佫Ŀ��ת����“��”������1�³�������ҵ����������˽ļ������ǬͶ�ʹ�ͬ���ʺ�Х�Ƽ�������ҵ����8.1��Ԫ���������������1��20�գ�����ҵ���棬��ιɵĺ�Х�Ƽ���ͨ���ӹ�˾�չ�����MIVIP HEALTHCARE HOLDINGS, LLC��˾80%��Ȩ���۸�3����Ԫ���ò��������������Ӫ�����������ġ������������Ȼ�����д��ڲ�ȷ���ԣ�������Ԥ�ƣ������չ�����2017��ȸ�����ҵ����Լ2400��Ԫ��Ͷ�����档

������Ȼ������ӵ���������й�˾����Ƶ��ͣ�ơ����������Ϣ���ϣ����վ��ռ��м��������������������������ʲ���ȱ����ع�˾�ڻظ���ܹ�עʱ�ᵽ���վ���“����ʵҵ��Ӫ����”����������һ��ںţ�������ʵ�����֡��ٻؿ��ȷ�ɷݣ���˾ϣ��ͨ��������ʵ������ʵ��˫��ҵ��չ���ص��������Դ��ҵ������ʵ�������м��عɡ�����ҵ�����Ӱ�ӡ���������Ϸ�����ȷ�ں��վ��ն���һͶ������“﮵�”�ij��ԣ����Ч��Σ���δ��֪�� �������ӵ��ʱ���֡����ƵIJ�ҵ�ռ䡢���Ƶ��г���������“��������”�ij����ֱʺ��վ����Ʊ�Ҫ���һ����������——Ǯ���Ķ����� �����������������̣��վ��ռ�������ѡ���ʽ������ֶ����õ��˼��¡��ڹ�Ȩ���棬�伸�������õ����й�˾��Ȩ���Ϥ����Ѻ�����������ʽ�����Ч�ʣ������й�˾ҵ��չ���棬���ó�“��Ԯ����”����˽ļ������������չ������ʽ�ļ��ȿ���Ҳ�����˸��ӵĸ����ã��Ӽ�ܷ���¶����Ϣ�������������ƽ̨ĸ�ӹ�˾���ʽ���Ƿʱ�г��֣������ҵ������Υ�����Ͷ�����ṩ����ʾ�˼�ܾ�ʾ���� �����ȿ���Ȩ��Ѻ���档��2013����ST�κ���2014��7��3�գ��վ��ձ���Ѻ��1.05�ڹ��м��عɹ�Ȩ��ռ�ܹɱ���18.24%������12�գ��վ�������Ѻ7273.34����м��عɣ��ۼ���Ѻ�����ﵽ��˾�ܹɱ���30.87%�����ˣ������ֹɷ�ȫ����Ѻ�� ������������ҵ��IJ���Ҳ������ˣ�������ڳ�Ϊ����ҵʵ�ʿ����˵����ܺ����Ѻ��7.5%�ĺ���ҵ��Ȩ������������ڣ�����콫����Ѻ�ɷ�ռ�Ƚ�һ��������13.99%������1�£��վ��������Ϻ���������Ѻ�����õģ������ģ�����ҵ14.99%��Ȩ���ۼ���Ѻ��23.419%��ȫ���ֹɼ�����Ѻ��ϡ� ����ֵ��һ����ǣ���������ж���Ϊһ�µĴ����Ҳ�ڻ�ú���ҵ��Ȩ��Ѹ�ٽ�������Ѻ�� �������Գֹɷ�“����ȫ��”֮ʱ���վ���Ҳ��������ʹ���ⲿ�ʽ����������������й�˾��չ����ʱ������ѡ����˽ļ����ͬ����������ʽ�������⡣ �����������Ժ�Ͷ�����Ͷ�ʱ�����ˣ���Ͷ�����չ�Jagexʱ��Ʒ��Ͷ���ۼƳ��ʶ�ߴ�16.5��Ԫ�������߲�ѯ��Ʒ��Ͷ��2016��6�·������ɶ������ǡ�ں�Ͷ�����չ�Jagex���֮ǰ�����������ִ������ϻ��˱��Ϊ�������е�ȫ���ӹ�˾���ڷ��ջر�Լ�����棬Ʒ��Ͷ��Ҳ���������Ͷ���ߡ��ڽ���Ͷ������۸��м��ع�ʱ������죨��ʱ���Ǻ���ҵʵ���ˣ��Ժ���ҵ�����۵ĺ�Ͷ����25%��ȨΪ������������ҵ����ŵ����ͬ�����м��عɳ��ۺ�Ͷ�����Ȩ�����Գ���ʣ���Ȩ��Ʒ��Ͷ�ʣ�ȴδ����ҵ����ŵ��������˼���ǣ���Ͷ��������Jagex֮ʱ��Ʒ��Ͷ��ȴ��ԸΪ�˳е��κη��գ����������ҵԼ����Ȩ�ع�����Ҫ�������й����������ڴ������ʼ�����Ϣ�� ����������ƣ�2017��1�£��м��ع����������������ʽ�12.9��Ԫ������ͨ��ͨ��ͬ�����������ۿƼ����Խ���Ͷ��ƽ̨����Ҫ���Ļ����ֲ�ҵ�в�������Ϸ�����ڿ�չ��������ͬѰ�ҹ��������Ͷ�ʼ�ֵ�ı�ġ���������ʱ����ҵ��������������Х�Ƽ�������������һ����Ϊ“��ǬͶ��”��˽ļ��˾�Ͻ��˶������ʶ��5��11�գ���ǬͶ�ʵĺϻ�����Ȼ����������Ҳ���֪�����ʹܹ�˾��Ϊ�������к�����˿·�� �����ڷ�����ʿ�������վ��ն��ʱ�������Ϊ��������˽ļ����������չ���������ܹ�������й�˾�ʽ�������⣬���ɼ�����Ϣ��¶Ҫ�������ڸ���ݺ͵͵�������չ��������Ͷ���缰Jagex���г�����Ҳ��֪������ʷ����������û�н������������ѯ����һ����ʲ��ĺ���ҵ����Ӫ���Ҳ���Ա��г��˽⡣ ����Ȼ������������IJ��ϵ������ʽ�ij�������Ҳ�ڿ������վ��յIJ��������������ҵ2016��12��31�չ��棬���������˾��Ͷ�����ۼ��ṩ���1.75��Ԫ��δ��ʱ���й�˾���»�ɶ��������鼰��¶����Υ���ˡ����й�˾��Ϣ��¶�����취������ɽ��֤��ֳ����˾�ʾ���� �����������Ҳ�ɴ��м��عɶ��м�ҵ�İ����з��֡�����¶������2016��7��11�գ��м��عɶԼƻ��ó����м�ҵ������Ӧ�տ���Ϊ8.9��Ԫ��ϵ�ʽ��裬���б���Ϊ8.7��Ԫ����ϢΪ0.2��Ԫ�������м�ҵ�ó����ò���Ӧ�տ��ѳ���5.34��Ԫ�����3.36��Ԫ����ȥ��9�µף����Ǯ��ȫ�����塣 ��������ʱ�䣬����һϵ���ʱ����ߣ��վ�����ħ����ʵ���˴�IPO�������쵽�����������й�˾��Ծ�䡣��Ҳ�����⼸��������糱�������ԡ���ʽ���������ϡ��ܸ��������Dz���ά�裬��û����ʵ��ҵ����������£�ħ����ã�������Ŀ��һʱ��ȴ���ѳ���������

��Դ:�Ϻ�֤ȯ�� (���α༭��admin) |