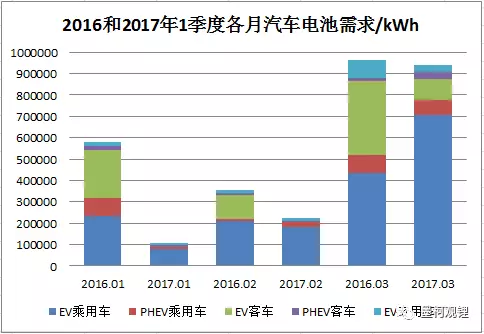

2017年1季度中国电动汽车市场动力锂离子电池需求总量127.4万kWh,与2016年1季度的189.3万kWh相比,下降了32.7%,降幅较大。具体3个月份的需求量均有下降,降幅分别是81.2%、36.6%和2.2%。2016年前3个月电池需求量分别是57.76万kWh、35.47万kWh和96.10万kWh。详情请见图1:

图1. 2016年和2017年1季度中国电动汽车电池市场需求统计(单位:kWh)(数据来源:真锂研究)

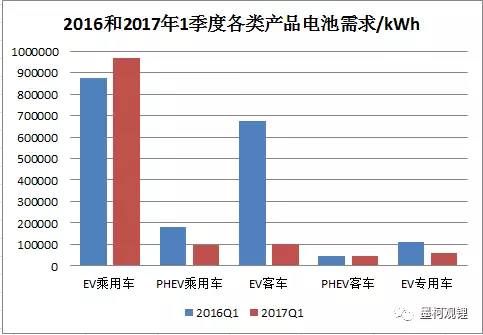

具体从各类产品看,2017年1季度EV客车的电池需求量仅有10.21万kWh,与2016年同期的67.68万kWh相比,降幅高达85%。EV专用车的电池需求也有较大幅度下降,2017年1季度的6万kWh需求与2016年同期11.3万kWh相比,几乎腰斩。这两大市场对补贴政策的变化极为敏感,墨柯认为,应该是3万km累积行驶里程要求的政策显示了威力。

以个人市场为主的EV乘用车的市场表现明显要好一些,也使得2017年1季度EV乘用车的96.68万kWh电池需求与2016年同期的87.67万kWh相比,增幅达到了10%以上,是各类车辆市场中唯一的亮点。插混产品由于政策相对不是很鼓励,因此,对应的电池需求也表现一般:①2017年1季度PHEV乘用车9.85万kWh,与2016年同期的18.14万kWh相比,也几乎腰斩;②PHEV客车市场电池需求4.62万kWh,与2016年同期4.53万kWh基本相当。详情请见图2:

图2. 2016年和2017年1季度中国各类电动汽车产品电池装机量统计(单位:kWh)(数据来源:真锂研究)

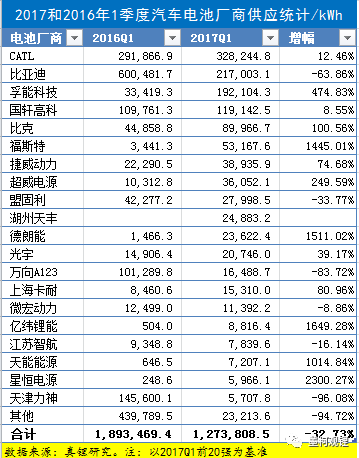

两年的1季度装机量中主要电池厂商的供应统计对比

从两个年份1季度的汽车电池装机总量中各电池厂商的供应情况看,20强的入榜标准恰巧下降了一半:2016年1季度前20强的供应量都在1万kWh以上,而2017年1季度下降到0.5万kWh以上。表1是以2017年1季度的前20强为基准,看一下各电池厂商的供应变化:

表1. 2017年1季度前20强供应量同比变化统计(单位:kWh)(数据来源:真锂研究)

具体这里墨柯就不做评论。总体来看,供应量下降较大的电池厂商大多都是受补贴政策变化影响所致(去年在非个人市场干得比较猛),同时,供应增长较快的基本上都是有一定资金保障能力的厂商。这个特点可能会贯穿全年。对于大多数电池厂商来说,目前的紧要工作是找钱,像CATL那样钱多得花不完,才能立于不败之地。在这种情况下,汽车电池技术的发展其实越来越不好说了。

这里,和上篇文章一样,我们也将2016年1季度的汽车电池20强的具体情况列表,见表2:

表2.2016年1季度前20强的具体供应情况(单位:kWh)(数据来源:真锂研究)

至于各电池厂商的排名变化以及市场变化等情况,读者可自行对比研究,这里就不多说。

微信公众号

微信公众号