股价大涨!锂电巨头斩获超227亿三元前驱体大单!

截至1月5日收盘,华友钴业(603799)报58.98元,上涨3.37元或6.06%,总市值为942.46亿元。

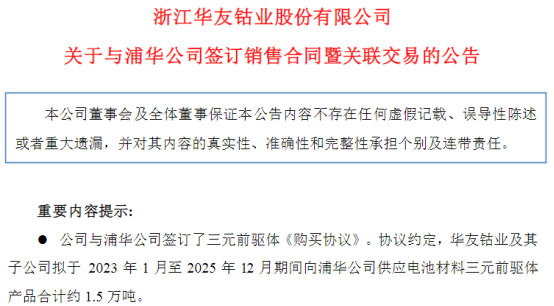

消息面上,1月4日晚间,华友钴业公告,公司与POSCO CHEMICAL CO.,LTD.(浦项化学)、浙江浦华新能源材料有限公司(简称:浦华公司)分别签订了三元前驱体《购买协议》。

根据协议约定,华友钴业及其子公司拟于2023年1月至2025年12月期间向浦项化学供应电池材料三元前驱体产品合计约16万吨。此外,华友钴业及其子公司拟于2023年1月至2025年12月期间向浦华公司供应电池材料三元前驱体产品合计约1.5万吨。

总体来看,两份购买协议所涉及的三元前驱体供应量达到17.5万吨。根据行业公开数据估算,1GWh三元锂电池,对应需要约1400吨前驱体。此次供应的17.5万吨三元前驱体所对应的电池总容量达到125GWh,足以满足约160万辆纯电动汽车电池用量。

图/华友钴业公告

对于此次交易价格,华友钴业并未在公告中明确公布。不过,三元前驱体在过去三年中均价在10.7万元/吨-14.4万元/吨之间。而在2022年12月底,包括523型、622型以及811型三元前驱体价格约在11万元/吨-13万元/吨之间。以此粗略测算,此次华友钴业两份供应协议涉及金额约在192.5亿元-227.5亿元之间。

半年内两度拿下三元前驱体长单

维科网锂电注意到,这是华友钴业继2022年7月底拿下特斯拉三年半的三元前驱体长单之后,再度拿下三年长单!

2022年7月31日,华友钴业宣布控股子公司华友新能源科技(衢州)有限公司、华友(香港)有限公司与Tesla, Inc.以及特斯拉(上海)有限公司签订了协议,拟向特斯拉供应电池材料三元前驱体产品,供货期限为2022年7月1日至2025年12月31日。

三元前驱体是华友钴业近年来重点布局的领域。年报数据显示,2019年至2021年,华友钴业三元前驱体营收分别为11.51亿元、25.33亿元、57.61亿元,两年时间增长4倍。

2022年上半年,华友钴业三元前驱体业务实现营业收入41.50亿元。

产能方面,华友钴业目前已有及在建三元前驱体产能32.5万吨(包含合资公司)。

产品方面,华友钴业开发并量产多款8系、9系前驱体,储备多款高镍、NCMA前驱体新品,其中8系高镍正极产品继续扩大量产规模,9系超高镍NCMA已实现月产千吨级的高性能三元正极材料并交付全球知名电池客户。

材料储备方面,目前,华友钴业已在印尼建设多个冶炼项目,包括华越公司年产6万吨镍金属量氢氧化镍钴湿法项目、华科公司年产4.5万吨镍金属量高冰镍项目等,其中前者已顺利投料试产。同时,2022年华友钴业海内外多次深入布局镍项目,巩固现有镍资源优势。包括:

1、3月与与大众汽车集团(中国)和青山集团就动力电池正极材料产业链上下游合作分别达成战略合作意向。

根据协议,华友钴业与大众汽车(中国)和青山控股组建合资公司,在印尼布局镍钴资源开发业务。合资公司规划建设规模为年产约12万吨镍金属量和约1.5万吨钴金属量的产品,可满足约160GWh电池所需的镍钴原料供应。

同时,华友钴业还与大众汽车(中国)拟在广西等地成立合资公司,从事镍钴硫酸盐精炼、三元前驱体以及三元正极材料生产等业务,共同打造具有国际竞争力的新能源锂电材料一体化制造平台。

2、7月与福特汽车和淡水河谷印尼签署合作备忘录,拟引入福特汽车共同规划建设高压酸浸湿法项目,项目建成后,华友钴业将向福特汽车每年供应约8.4万吨镍当量的材料产品。

3、12月宣布拟通过全资子公司华友衢州投建年产5万吨(金属量)高纯镍项目,本项目设计规模为年产3万吨(金属量)硫酸镍与年产2万吨(金属量)电解镍,总投资为14.94亿元。

浦项化学“扫货”前驱体

资料显示,浦项化学是韩国钢铁巨头浦项制铁集团的子公司,成立于1963年,2005年进入中国市场,2010年开始涉足负极材料领域,2018年通过并购浦项ESM,正式合并正负极材料业务,逐渐发展成为韩国唯一一家同时可以提供正负极材料的供应商,供货三大电池巨头LG新能源、三星SDI和SKI。

此次与华友钴业签订购买协议,并非是双方初次合作。实际上,双方的合作始于2018年,正是以此次公告中的浦华公司为开端。

浦华公司成立于2018年5月11日,为浦项化学方和华友钴业方面的合资子公司。目前浦项钢铁持股9.55%,浦项化学持股50.45%,华友钴业子公司浙江华友新能源持股40%。

浦华公司负责实施建设年产3万吨动力型锂电三元正极材料项目,其中一期项目已于2019年8月建成投产,二期项目将于2023年上半年试生产。

2020年,华友钴业和浦项化学的合作进一步加深。当年3月,华友钴业子公司华海新能源与浦项化学签订了《N65前驱体长期购销合同》。合同期限共34个月,自2020年3月至2022年12月,合同合计产品数量约76250吨。

在此次公告中,华友钴业表示,本次与浦项化学及浦华公司签订三元前驱体长期供应协议,有利于进一步深化双方合作关系,发挥与浦项化学合资公司之间的协同效应,提升公司三元前驱体产品的市场占有率,强化公司在新能源锂电材料领域的竞争力。

于浦项化学而言,同样也是大大的安心保障。

浦项化学在2022年的5月、7月和10月,分别与两大汽车巨头通用汽车和福特汽车签订了价值22.16万亿韩元、数十万亿韩元的正极材料订单。这就意味着浦项化学需要充足的原材料以保证正极材料的稳定生产及出货。

除了华友钴业之外,浦项化学去年还在斥巨资中国“扫货”三元前驱体。

2022年11月25日,道氏技术公告称,公司子公司香港佳纳、广东佳纳与浦项化学签订NCM前驱体(高镍)《购买合同》。合同期限为三年,根据原材料市场价格测算,预估合同总金额约为59亿元。

总结

据Frost & Sullivan预测数据,2022年全球三元前驱体出货量达到102.24万吨,以523型号过去三年平均价格10.7万元估算,到2022年三元前驱体材料市场规模将达到约1100亿元,崛起成为千亿级别市场,预计到2025年,出货量有望达到224万吨,市场规模有望达到约2400亿。

其中,中国是三元前驱体主要生产国,2021年中国占全球三元前驱体产量比例约83%。

从生产企业结构来看,国内三元前驱体行业格局集中度高且连年提升。据鑫椤资讯数据显示,2022年前三季度,中国三元前驱体行业中伟股份、格林美、湖南邦普和华友钴业市占率位居全国前四,市场占比分别为27%、16%、13%与11%,合计市占率高达67%.

同时,根据主要企业的产能扩建计划,至2025年三元前驱体产能能够满足全球需求且大概率出现产能过剩,叠加头部企业与下游客户进一步深度绑定,三元前驱体正逐渐向高镍高压方向迭代。在客户与技术的双重加压下,中小企业的生存空间或被压缩,届时市场格局将被重构。

(责任编辑:子蕊)凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

贵州长虹鹏程变废为宝 废旧锂电池“回炉再造”

2023-01-07 14:32 -

派能科技:10GWh锂电池研发制造基地项目一期计划2024年Q1建成并投产

2023-01-07 13:47 -

刀片电池和三元锂电池对比哪个好?

2023-01-06 16:31 -

磷酸铁锂电池和三元锂电池对比哪个好?

2023-01-06 15:54 -

总投资110亿元!衡川新能源年产30亿㎡锂电池隔膜项目开工

2022-12-30 09:09 -

为扩大锂电池产能规模 多氟多对子公司广西宁福增资

2022-12-29 11:12 -

100亿级中宏新能源锂电池负极材料一体化项目竣工投产

2022-12-29 09:27 -

全球最大容量的磷酸铁锂电池即将获得国家认证

2022-12-23 08:11 -

6亿元!超威新能年产4000吨锂电池/超级电容器电解质项目开工

2022-12-22 17:07 -

合纵科技拟在江西宜丰投建新能源锂电池正极材料产业基地

2022-12-22 15:26

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

贵州长虹鹏程变废为宝 废旧锂电池“回炉再造”

2023-01-07 14:32 -

派能科技:10GWh锂电池研发制造基地项目一期计划2024年Q1建成并投产

2023-01-07 13:47 -

刀片电池和三元锂电池对比哪个好?

2023-01-06 16:31 -

磷酸铁锂电池和三元锂电池对比哪个好?

2023-01-06 15:54 -

总投资110亿元!衡川新能源年产30亿㎡锂电池隔膜项目开工

2022-12-30 09:09 -

为扩大锂电池产能规模 多氟多对子公司广西宁福增资

2022-12-29 11:12 -

100亿级中宏新能源锂电池负极材料一体化项目竣工投产

2022-12-29 09:27 -

全球最大容量的磷酸铁锂电池即将获得国家认证

2022-12-23 08:11

-

11月我国动力电池装车量34.3GWh,同比增64.5%

2022-12-12 08:40 -

特斯拉上海工厂被曝已停产,原因未知

2022-12-25 18:42 -

锂价涨10倍下的回收乱象

2022-12-11 15:54 -

锂电池隔膜干法和湿法区别是什么?干法隔膜和湿法隔膜哪种好?

2022-12-18 14:08 -

欣旺达成立动力电池新公司

2022-12-24 19:29 -

车企造电池,自讨苦吃

2022-12-19 12:40 -

背靠宁德时代、比亚迪三年净利增百倍,湖南裕能IPO获批复

2022-12-09 10:54 -

工信部:第四批符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单公告

2022-12-20 15:12

企业微信号

企业微信号 微信公众号

微信公众号