宁德时代的光鲜与危机

时间:2018-06-01 13:35来源:亿欧 作者:大竞

点击:

次

动力电池,无疑是燃油车的终结者。

全球最大的动力电池制造商,宁德时代,5月30日登上了巅峰——登陆A股,然而如此高光的一刻恐怕会一去不返。

动力电池制造商们,在终结燃油车之前,必须经历血与火的考验,万里长征刚刚迈出第一步。

风光背后,宁德危机四伏。

一半是火焰,一半是冰水

24天光速过会,最后一轮私募融资估值千亿,宁德时代是当之无愧的新能源第一股,连一众网红新能源车企的估值也无法望其项背。

宁德时代背后,是一整个正在崛起的新能源车市场。

2018年4月的北京车展,新能源玩家却祭出了50余款新车标,汽车业老司机们直呼“看花眼”,“认不全”。依照国家十三五规划,2020年,中国电动车应达到200万台的产销量,比较2017年77.7万的销量翻了将近三倍。

在新能源车放量的驱动下,未来市场需求量将迎来迅速增长。全球市场看:预计2018年、2020年、2025年动力电池需求量分别为88GWh、205GWh、583GWh,2018年市场规模将超1200亿,2020年增长至2153亿。国内市场看:预计2018年、2020年、2025年动力电池需求量分别为47GWh、97GWh、270GWh,2018年中国市场规模将超660亿,2020年增长至1019亿。

在宁德时代烈火烹油般红火的高光时刻,今年四月,去年中国动力电池出货量第三名的沃特玛,却爆出资金链断裂,累计欠债200亿的负面新闻。其中20亿债务已逾期,公司控制层的股份亦遭司法冻结!

沃特玛的母公司坚瑞沃能随之遭遇股价滑铁卢。从巅峰时期的近13元“跌跌不休”,一路狂泻到不足4元。顶峰时期的300亿市值跌得不足100亿,电池出货量也从2017年的全国第三,跌成2018年一季度的全国二十名开外。

同是在这块飞速增长的蛋糕中切业务的电池企业,为何一半是冰水,一半是火焰?

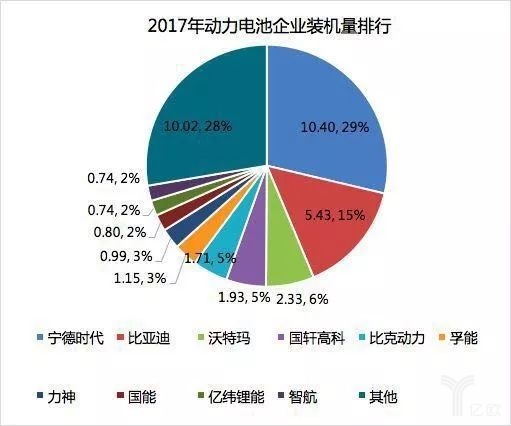

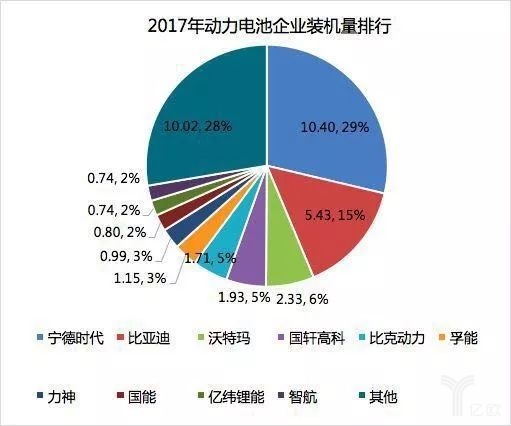

经过几年洗牌,中国的动力电池从群雄割据似乎渐渐清晰:宁德时代逆袭,比亚迪紧紧咬住,而第三梯队却在混战中争当老三。更有传统豪门沃特玛,不过数月之间,兴亡迥异。

这样的乱局令人们相信,宁德时代王座之侧,暗暗潜伏着巨大隐忧。

谁知道今天的沃特玛,会不会在影射宁德的未来?

2017动力电池企业装机量排行榜

宁德时代发家史

7年,宁德时代从小县城走出,走到今天,最后一轮私募融资估值已高达千亿。

曾毓群毕业于上海交大的船舶工程系。这个来自农村的少年只在国企呆了三个月就南下东莞加入SAE旗下新科磁电厂,一干就是十年。

在上司梁少康,陈棠华的劝说下,曾毓群入伙在香港成立了ATL,攻克了贝尔实验室的电解液和大规模量产工艺难题。2003年更是拿到了苹果ipod的订单。从此以不可阻挡之势席卷了消费电子产品的锂电池供应链。

然而曾毓群的心思不止于此。

2008年的北京奥运会开始推广新能源车。曾毓群敏锐地发现了这个动向。ATL在2000年的成长之初由于紧缺资金,导致TDK成为控股股东。这不但稀释了创始人的股权,也令ATL作为一家“外资”公司,没有资格生产新能源车紧缺的动力电池。

曾毓群下了决心。在故乡福建宁德成立了CATL——China Amperex Technology Limited——宁德时代。

与比亚迪的封闭体系相比,宁德时代的姿态是对外的,开放的。没有一个内部的“整车厂”需要“伺候”,宁德与其他的汽车供应商一样,需要拿下一个又一个客户,为自己的成长铺路。

2012年,松下已成为特斯拉的动力电池供应商,正在为i系列研发电池的宝马亟需一个技术过硬,成本可控的电池供应商。通过苹果的供应链,宝马看上了刚成立不久的CATL。于是出现了黄世霖常提及的那份800页的德文技术资料:就是凭借这样的苦功夫,CATL才“啃”下了宝马这个大客户,进入了汽车行业的供应链名录。

汽车的供应链世界有这么一条不成文的鄙视链:豪车的供应商>合资车型供应商>自主品牌供应商。新供应商进入汽车市场,通常要从自主品牌客户攻占,逐渐才能获得高端客户青睐,这个过程要用质量和供货口碑支撑,往往一去数年。想不到宁德时代反其道行之,一举拿下宝马这个制高点。

自此,宁德势如破竹。混动、PHEV高混,纯电……2017年,宁德时代出货12GWh,超过为特斯拉配套的松下成为全球第一大动力电池企业,把出货7.2GWh的比亚迪比了下去。

技术优势,开放的体系,自上而下的客户资源……这些都是宁德时代发家的因素。但是最最无法忽视的,还是那张奠定了宁德与中国一众电池巨头江湖地位的白名单。

所谓成也萧何败也萧何。

也正是因为这双刃剑般的白名单,造成了今天动力电池的冰火两重天。

是啊,那跌入冰窟的沃特玛……

沃特玛陨落

2015年,看准了中国大力发展新能源车的态度,松下,LG,三星等外资企业带着成熟的三元锂电技术推开我国门。在自主品牌三元锂电池出厂价普遍在2.5-3元/wh的时候,这批日韩外资企业用起惯用技俩:低价抢市场,饿死后来者。彼时这些外资18650电池竟然以1元/wh的价格亏本出货,很快,便获得了奇瑞、吉利、长安、上汽等主流乘用车企的定点。

许多人相信,日韩企业就是这样“作死”了自己。很快工信部出手,白名单1.0发布。随后“江淮iEV6S采用三星电池被挡在补贴目录之外”等新闻,也让整车厂迅速理解了大方向。于是与外资电池厂的采购协议纷纷终止,以宁德时代、比亚迪、沃特玛为代表的国内电池企业,成了白名单的最大受益者。

沃特玛就曾经在白名单的庇佑下创出惊人奇迹。

沃特玛创始人李瑶曾经在比亚迪任职,后创业做出车用磷酸铁锂电池。以2010年世博会的纯电公交为契机,沃特玛牵头成立新能源汽车产业联盟,供应链上下游数百家企业都离不开沃特玛的磷酸铁锂电池。2015年,沃特玛净利润达到2.76亿元,实现了令人嗔目结舌的123倍增长。

看上沃特玛的不仅仅是工信部发布的1.0版白名单,还有上市公司坚瑞沃能。从消防行业起家,2016年看中沃特玛,花52亿元收购。在这场被人称为“蛇吞象”的经典收购中,沃特玛的估值翻了四倍,占据母公司90%的主营业务。2017年一季度,因为沃特玛太给力,坚瑞沃能的净利润增长达到了令人瞠目结舌的1681倍。

然而,沃特玛的奇迹并未延续太久,即遭遇了滑铁卢。

为什么?

有人将这次惨败归罪于坚瑞沃能的大股东减持套现。2017年8月至11月,大股东减持近7亿元,导致股价三个月跌去40%,市值蒸发100亿。

减持之罪,并不足以导致沃特玛的困境。早在鲜花着锦,烈火烹油之时,两个重大隐患早已深深埋进沃特玛,最终导致这一动力电池巨头的悲剧。

其一是技术路线问题

现今市场上主流的锂电池是磷酸铁锂和三元锂(镍钴锰)。三元锂胜在能量密度,磷酸铁锂胜在高温安全性。

彼时国际电池巨头如松下,LG等都在走能量密度更高的三元锂电技术路线,为保护国内刚萌芽的电池企业,工信部在白名单1.0中以安全性为由,叫停了三元锂电对大客车的配套。沃特玛得以乐享这块巨大的蛋糕,将磷酸铁锂的技术路线坚持到底。

然而在骗补等问题集中爆发之后,大客车成了被集中整顿的重灾区,销量巨幅下滑,拖累磷酸铁锂电池的销量随之下滑。

而单纯地从技术看,磷酸铁锂电池单体能量密度以难超过140Wh/kg,规模化的三元锂电池单体能量密度最多做到220Wh/kg,实验室里的的上限是300Wh/kg。

而2025年之前,中国政府对电池企业提出的目标是:要实现单体能量密度300Wh/kg~400Wh/kg,磷酸铁锂必定难堪重任。

技术路线错了,一步错,步步错。

其二就是与技术路线紧密相关的白名单。

真是成也萧何,败也萧何。

得益于白名单1.0对我磷酸铁锂的支持,沃特玛有了最初的暴增。但在2015年骗补问题集中爆发之后,工信部设定新能源商用车的补贴申领条件需满足“运营3万公里”(在2018年被改为2万公里),自2017年生效。

这使得沃特玛的回款周期被拉长一年。

应收账款迟迟不能到位,加上沃特玛扩充产能,布局锂矿投出去的百亿资金。12Gwh的产能,1万余员工,哪里不要用钱?欠上游供应商的债务一拖再拖,债务影响扩充至整个供应链,上游多家A股和新三板公司被卷入。

2018年3月25日,在深圳市坪山新区的沃特玛总部大门前,有供应商拉出“深圳市沃特玛电池有限公司虚开商业承兑汇票欺骗供应商,到期无法承兑,请还供应商血汗钱”的白色横幅向沃特玛追讨资金。

“不知哪里还有雷没爆。”坊间这样形容沃特玛的债务危机。

深圳坪山区深宇科技园旁的聚龙山七号路,座落着沃特玛公司的南大门。昔日车水马龙的进出货场景今已不再。春节后至三月底,这里的开工率仅20%,电芯出货量也降至年前的1/5。

2018年一季度,沃特玛的电池出货量已跌出国内前二十。

白名单是把双刃剑,令看似风光的动力电池行业笼罩在巨大的不确定性中。可是戏剧化的起伏只发生在沃特玛一家吗?

还有比亚迪。

比亚迪的反击

在所有玩家入场之前,是比亚迪,率先杀入了动力电池的世界。

出生于安徽芜湖农家的王传福13岁失父,16岁失母,在哥嫂的供养下发奋读书。大学毕业后,王传福26岁成为处长,随后被任命为深圳比格公司总经理。

用跟表哥借来的250万元,王传福办起了比亚迪。2000年初,凭借低廉的成本和技术优势,主流消费电子厂商都成为了比亚迪的客户。

可是王传福不满足于做“电池大王”,他要造车。

彼时他的安徽老乡尹同跃已经在芜湖的“茅草房”鼓捣了几年,借着上汽的“准生证”上市了第一辆轿车“风云”;而浙江人李书福也从造摩托车转造汽车。

2003年,王传福收购陕西秦川77%的股份,高调进军汽车业。

比亚迪很有前瞻性,电动车的布局开始得最早。

早在2004年,比亚迪就造出了第一批电动出租车,也正是因为在电池上的绝对优势,比亚迪天生“加电”,在新能源路上一骑绝尘。

而这个整车厂更是汽车行业内最大的封闭体系,江湖传言,除了轮胎和玻璃,比亚迪什么零部件都可以自己造。

2017年,比亚迪新能源车销量11万3千,超越特斯拉全球第一。但也因为封闭的供应体系,具有技术优势的动力电池全部自产自用,电池销量首度被宁德时代超越。

2018年4月,各大上市公司发布了第一季度财报,比亚迪净利润产生大幅滑坡。众多车媒祭出触目惊心的标题表示关切。

跟沃特玛一样,也是因为磷酸铁锂的技术路线,也是因为整顿骗补后的政策急转,再加上比亚迪的封闭体系,宁德时代才后来居上,让比亚迪跌了个大跟头。

好在,比亚迪留着后手。

2018年3月,比亚迪表示,目前正在做动力电池的业务剥离工作,2022-2023年比亚迪动力电池公司会独立上市。随后,媒体披露东风汽车的两款车型将搭载比亚迪磷酸铁锂电池,成为比亚迪的第一个外部客户。

此前,要比亚迪电池外供的声音不绝于耳。如同伟世通拆分自福特,德尔福拆分自通用,马瑞利拆分自菲亚特一样。当同一体系内的整车厂和零部件共同成长起来之后,双方难免相看两厌——整车厂想得到市场化的价格和服务,零部件寻求卖给外部客户的扩张机遇。“闹独立”是对双方都有利的事。

比亚迪电池部门的分拆就绝对是济世良药——动动手指,拆出第二个宁德时代,帅不帅?

当比亚迪表示对外卖电池的时候,整车厂都是举双手欢迎的——谁也不想被宁德时代一家独大绑架了占整车成本1/3的电池价格。有竞争,才有降本空间。这不,继东风之后,又有北汽、长城、长安、一汽等企业与比亚迪电池事业部有了实质性接触。

2018年4月,比亚迪反击了!

BYD以1.32Gwh的装机量时隔一年重回第一,而宁德时代则以1.25Gwh的装机量落败,其中比亚迪三元锂的出货量迅速放大,快速拉近着与宁德时代的差距。

动力电池的战争,没有硝烟。

说谁是王者,为时尚早。

如果说巨头们的战争波云诡谲,那么产业链上的战争就更刀刀见红。

上下游的夹攻,带来了生与死的考验:

整车厂伸出一只手,原材料伸出另一只手,悄然扼住了宁德时代之喉。

夹击!上下游

随着电动车补贴退坡,电动车厂承担着巨大的成本压力。电池厂的名字年年出现在采购部的降本清单首位。

当电池成本降至1元/wh,电动车成本将首度低于燃油车,从而打开电动车引领市场的新格局。所有业内人士都希望这个拐点来得越快越好。

客户爸爸(整车厂采购)说了,今年的目标:降价二十个点。

电池企业怎么看?

电池企业叫苦连天。

电池的成本分为正极材料(镍钴锰三元或者磷酸铁等材料),负极材料(石墨),电解液和隔膜材料等。目前在正极材料应用成本中,镍、钴、锰成本已经占到正极材料成本的90%。正极材料的成本在整个电芯中占比在35%左右,但这一数字现在已经上升到50%。也就是说,三元材料成本,已经高达电池成本的45%,而且随钴价走高,这一比例还在持续走高!

钴,业内已经亲切地称之为“钴奶奶”.

2017年钴金属从32美元/公斤上涨至75美元/公斤,年增长114%。2018年一季度价格再创新高,达到95美元/公斤,涨幅达26%。

在《钴的战争》、《锂的战争》中已经提到,现今动力电池企业的厮杀,早已上升到供应链的垂直整合,谁拥有了上游矿产资源,谁就拥有了定价权。钴矿、锂矿,无异于电动时代的石油储备,谁能掌握,谁就有希望赢得战役。

也正是因此,从2016年开始,宁德、国轩高科等电池巨头纷纷布局上游矿产。在现今的原材料成本压力之下,只有更大规模的采购量,甚至对于矿产的控股权,才能为动力电池企业争取到最优的成本,从而满足整车厂的降本诉求,助力电动车向更广阔的市场渗透。

所以说,动力电池企业只不过是“看起来很美”。在整车厂的降本高压之下,在原材料成本暴增之时,利润率已被压得很薄。即使是宁德这样的头部企业,赚得不过是个加工费,和给苹果代工的富士康并没有什么区别。

气势如虹的原材料上涨势头,把中国新能源增长的红利,拱手送给了嘉能可等国际钴矿、锂矿巨头。

也正是因为上下游的夹攻,宁德时代的毛利润一路走低。2015年,宁德时代动力电池面向汽车行业提供的能量成本为2280元/KWh,而到了2017年,这一价格下降至1410元/KWh。宁德时代2015年、2016年、2017年综合毛利率分别为38.64%、43.7%、36.29%。可以看出,宁德时代2017年的综合毛利润率较上一年下降了7.41个百分点!

这还是宁德一家独大时候的局面。

那么当更强大的竞争对手,带着更先进的技术,更低廉的成本杀入城门的时候呢?

外资电池,兵临城下

正在国内电池巨头杀得昏天黑地,产业链上下夹攻之时;

悄无声息地,外资电池兵临城下。

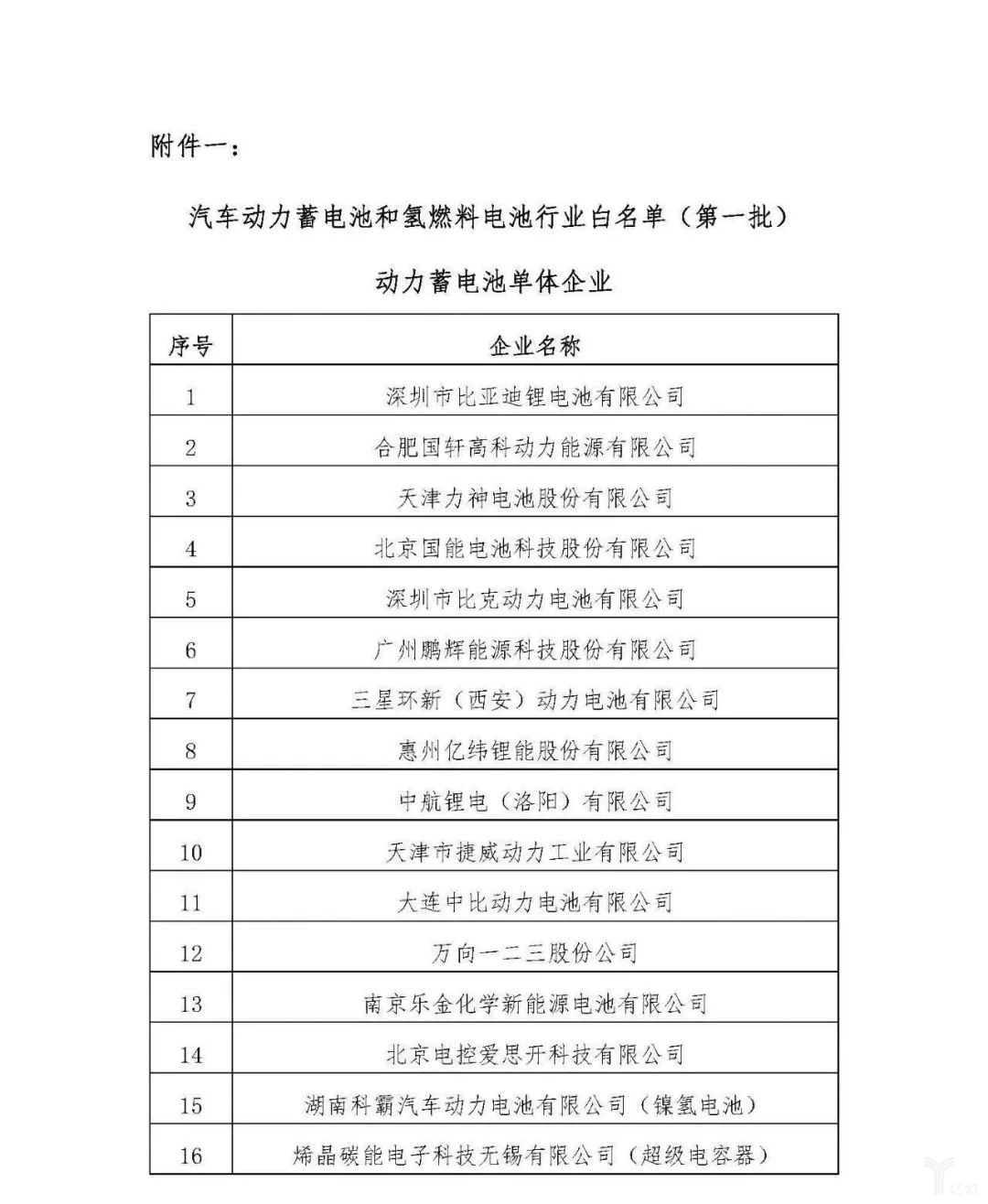

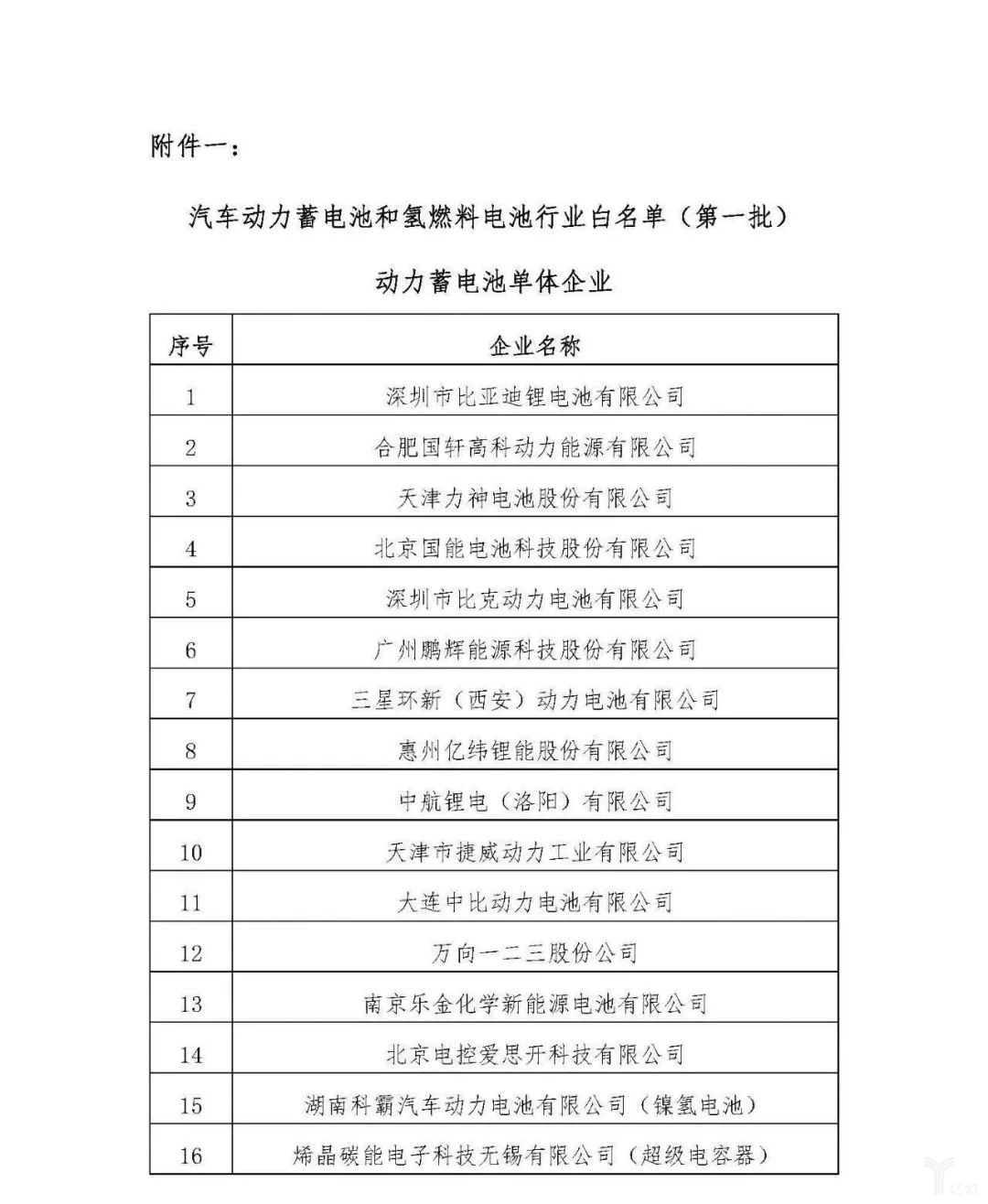

2018年5月22日,中国汽车工业协会公示了动力蓄电池和氢燃料电池行业白名单,令人震惊的是,LG和三星SDI赫然在列!

汽车动力蓄电池和氢燃料电池行业白名单

一石激起千重浪。

谁都知道2015年白名单1.0对于国内动力电池行业的意义。然而保护伞不可能永恒。补贴退坡至2020年清零,是业内都一清二楚的大限时刻。面对着兵临城下的,拥有更强大技术的日韩对手,国内电池企业是否能扛住猛烈的冲击?

这一边,数着2020放开将至,外资列强早就摩拳擦掌,纷纷高调启动新一轮在华投资。

华友钴业发布公告,拟与LG共同投资40亿元成立合资公司;SKI与北汽的电控爱思开也准备重启,而随着特斯拉在华的投产计划,松下也在近日启动中国产能扩张计划。强大的日韩系电池厂商有备而来,即将对刚站稳脚跟的中国电池厂商发起围城之战。

天下大势,合久必分,分久必合。

动力电池三国,群雄逐鹿,鏖战正酣,更哪堪围墙之外,群雄环伺,谁又敢稳坐钓鱼台?

技术为王,成本为辅,供应链的垂直整合,客户群的落错搭建……这一切是动力电池企业必将经历的生死考验。

马太效应显现,优势资源向头部聚集。过去的两年,从群雄混战到巨头凸显,而随着比亚迪的开放、外资电池的进入,说宁德时代就是王者,为时尚早。

宁德于2017年享受了4.09亿元的财政补贴,这一数字已占到39.72亿元的归母净利润的10%左右。当补贴归零,毛利率又在整车厂降本,原材料暴涨的双重夹击下骤降,今日的风光,即将难以为继。

沃特玛,始终是绕不开的前车之鉴。

“陋室空堂,当年笏满床;衰草枯杨,曾为歌舞场。”

这世上,从不缺少转瞬的繁华,和如烟的富贵。

战争远远没有结束。

动力电池的国际战场还将继续动荡,直到在全球市场上,决出真正的三强。

老大占据70%的份额,老二占据20%,剩下的10%,由第三梯队瓜分。

曾经出现在互联网世界的格局,也必将出现在动力电池的世界里。

当宁德笑着数涨停板的时候,请不要忽视座侧危机四伏的隐忧。

今天,是宁德最好的时刻,而这个时刻终将一去不返。

(责任编辑:admin)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

哪吒汽车牵手宁德时代,开启新十年合作篇章

2024-05-28 18:33 -

盈峰环境:湖北仙桃新建废旧动力电池拆解处理厂房已建设完成

2024-05-22 19:14 -

华友循环牵手日本大野 共同构建动力电池闭环利用体系

2024-05-17 11:35 -

宁德时代:目标2027年小批量生产全固态电池

2024-04-30 10:39 -

瑞浦兰钧,发现动力电池新风口

2024-04-28 09:25 -

深化双方在可持续发展,宁德时代与沃尔沃汽车签约合作

2024-04-21 15:25 -

宁德时代携手地上铁,为绿色物流提速

2024-04-14 18:43 -

动力电池技术新能量足

2024-04-09 10:49 -

电池行业首家!宁德时代获颁CCS《产品检验和试验机构认可证书》

2024-04-01 13:02 -

比克电池发布新一代21700全极耳小型动力电池

2024-03-28 17:54

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

哪吒汽车牵手宁德时代,开启新十年合作篇章

2024-05-28 18:33 -

盈峰环境:湖北仙桃新建废旧动力电池拆解处理厂房已建设完成

2024-05-22 19:14 -

华友循环牵手日本大野 共同构建动力电池闭环利用体系

2024-05-17 11:35 -

宁德时代:目标2027年小批量生产全固态电池

2024-04-30 10:39 -

瑞浦兰钧,发现动力电池新风口

2024-04-28 09:25 -

深化双方在可持续发展,宁德时代与沃尔沃汽车签约合作

2024-04-21 15:25 -

宁德时代携手地上铁,为绿色物流提速

2024-04-14 18:43 -

动力电池技术新能量足

2024-04-09 10:49

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号