两极分化加剧 解析动力电池企业三季报

时间:2018-11-08 09:33来源:汽车之家 作者:阎明炜

点击:

次

随着2018年第三季度终结,各个企业三季度财报相继出炉,动力电池行业呈现出明显的两极分化趋势,宁德时代以国内动力电池装机量榜首的身份独占鳌头,比亚迪、国轩高科、欣旺达等市场份额也在逐渐上升;而经过市场的激烈洗牌,这一年里,也有众多动力电池企业逐渐被市场所淘汰,究竟是什么原因令动力电池行业发生了如此大的变化?2019年行业业绩又会如何发展?下面我们来详细了解一下。

宁德时代市场份额激增

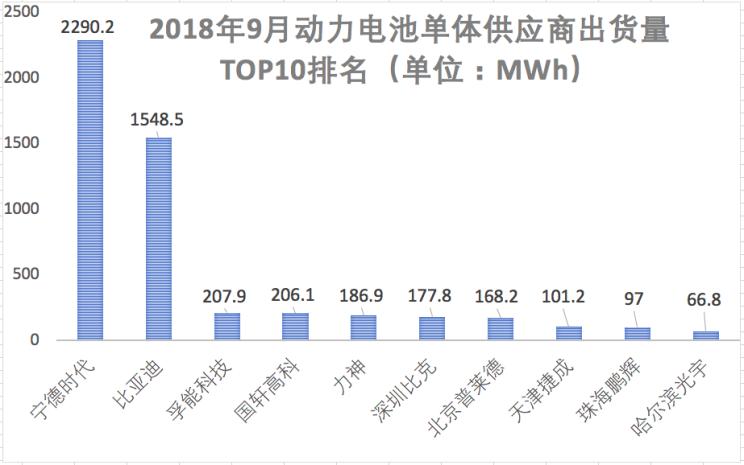

时间匆匆迈入11月,各大车企及相关产业陆续公布了三季度盈利情况,与众多企业销量下滑利润亏损的惨淡业绩不同,宁德时代三季度业绩显得格外精彩。三季度利润大涨至13亿元左右,与去年同期相比是翻了一番的水平。而就在今年第二季度,宁德时代的净利润还仅有4.28亿元,整个上半年扣非净利润仅6.97亿元。通过简单的数字对比,可以看到宁德时代不仅仅是市值上的突飞猛进,盈利状况也是蒸蒸日上,公司业绩超预期的主要原因在于动力电池销售收入迅速增长以及费用控制得力,一方面得益于新能源汽车行业快速发展,带动动力电池市场需求增长,另一方面,宁德时代也在市场开拓方面加大力度,最新数据显示,9月动力电池装机量发布后,宁德时代市场份额达到42.4%,占据冠军宝座,距离亚军比亚迪27.3%的市场份额可以说是遥遥领先。同时,宁德时代的公司费用占收入的比例也有所下降,几方面综合起来为宁德时代的业绩增长提供的很大助益。

宁德时代出货量遥遥领先

根据中汽协最新公布的新能源汽车销量数据来看,9月份新能源汽车销量为12.1万辆,同比增长54.8%;1-9月份累计销量为72.1万辆,同比累计增长81.1%。金九银十,新能源汽车行业的旺季也已经到来,宁德时代作为行业龙头企业,盈利能力逐渐开始聚拢,企业产品竞争力进一步凸显。此前,宁德时代也分别于宝马集团和戴姆勒集团进行签约,成为两大汽车巨头的锂电池供应商之一。

业绩光鲜的背后,也潜伏着随时可能爆发的危机,翻看宁德时代三季度财报可以发现,公司IPO募集资金带来的资金流动占比较大,而目前宁德时代股价变动较大,主要原因在于短期利好聚集了众多炒作资金,一旦获利后主力资金离场,将给宁德时代带来市值严重缩水的不良后果。此前7月份股价三连跌的局面背后,正像一颗埋藏已久的定时炸弹,想要安稳度过动荡时期,仅仅依靠利好消息的刺激还远远不够。

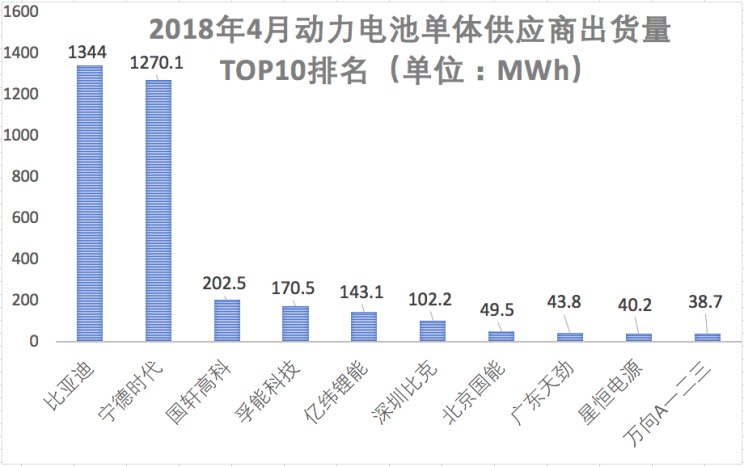

在宁德时代异军突起之前,动力电池行业的龙头地位非比亚迪莫属,作为一家整车厂商,比亚迪发展动力电池技术始终采用自产自销的生产运营模式,将供应链掌握在自己的手中,不管是质量把控还是产品适应性,都比选择供应商的模式来得更有利。而在瞬息万变的新能源汽车市场中,比亚迪不愿再固守一成不变的生产模式,2017年底,比亚迪表示将对外开放动力电池业务,以独立运营的模式提高公司盈利能力。

通俗来讲,电池能量密度就是平均单位体积或质量所释放出的电能,电池能量密度越高,汽车行驶里程越长。值得注意的是,2017年,宁德时代大批量供货的方壳电芯能量密度在190Wh/kg-210Wh/kg之间,到2018年底预计将提升至210Wh/kg-230Wh/kg。相比之下,2018年底比亚迪将大规模量产220Wh/kg的方壳电芯,二者差距并不是很大,这也是宁德时代和比亚迪在装机量排行中反复争夺第一的原因。

那是什么原因令比亚迪在近期内痛失国内装机量第一的冠军宝座?就整体市场行情来看,宁德时代在与众多整车厂商签约后订单纷至沓来,比亚迪自产自销的生产模式整体上节约了成本但供应范围毕竟有限,加上此前在新能源汽车骗补事件集中爆发后,客车市场首当其冲,客车用动力电池需求也因此大打折扣,比亚迪业务受此影响大幅缩水,同时期的宁德时代由于三元锂电池业务占比近半,遭受影响较小,因此二者市场份额逐渐由此拉开了不小的距离。

尽管今年4月份比亚迪由于新的规划逐渐成型,装机量时隔一年后再次重归第一宝座,但好景不长,随后又迅速被宁德时代反超截至今年九月二者已经拉开了不小距离。当然,作为整车厂商,比亚迪主要的营收来源还是汽车业务,占比超过50%,综合来看,三季度财报显示,比亚迪2018年前三季度营业收入889.81亿元,同比增长20.35%;归属于上市公司股东的净利润15.27亿元,同比下降45.30%。退补政策的影响下比亚迪整车业务正在承受巨大压力,长远来看,新能源汽车市场依然是极具潜力和发展前途的,动力电池行业的市场竞争也愈演愈烈,受限于技术路线的选择问题,比亚迪的反超之路依然非常漫长,想要重回装机量第一的宝座,距离宁德时代的差距还要抓紧时间追赶了。

国轩高科三季度增收不增利

同样是动力电池领军企业,近期由于参股北汽新能源而映入大家眼帘的国轩高科在三季度表现稍显逊色了一些。三季度由于收到新能源行业补贴政策的影响,动力电池企业普遍增加了较多的应收账款和票据,国轩高科在这方面达到了67.35亿元,占据营收高达164%。奇怪的是,在国轩高科第三季度营业收入14.90亿元,同比增长9.73%的成绩下,公司归母净利润仅1.93亿元,同比减少0.51%。对于增收不增利的局面,国轩高科表示原因主要在于补贴政策变动和动力锂电池价格持续下降的影响。

| 国轩高科2018年度经营业绩预计 | |||

| 2018年度归属于上市公司股东的净利润变动幅度 | 1.43%-13.36% | ||

| 2018年度归属于上市公司股东的净利润变动区间(万元) | 85000至95000 | ||

| 2017年度归属于上市公司股东的净利润(万元) | 83800.71 | ||

| 业绩变动的原因说明 | 1、随着新能源汽车和储能行业的快速发展,动力锂电池市场需求大幅增长; 2、公司本年度新增产能逐步释放,预计2018年全年实际出货量较去年有较大增长; 3、受新能源汽车补贴政策调整和行业竞争激烈影响,动力锂电池产品售价下降。 | ||

此前,国轩高科一直以碳酸铁锂为业务基础,目前碳酸铁锂电池单体能量密度已达到180Wh/kg,以其目前的能量密度来看,单次充满电后续航里程大约在200km左右。另外,在三元电池方面,国轩高科目前有2GWh三元电池产能,单体能量密度为210Wh/kg的622三元电芯产品已于2018年6月开始交付下游客户,并有4GWh三元产线预计今年第四季度陆续达产。

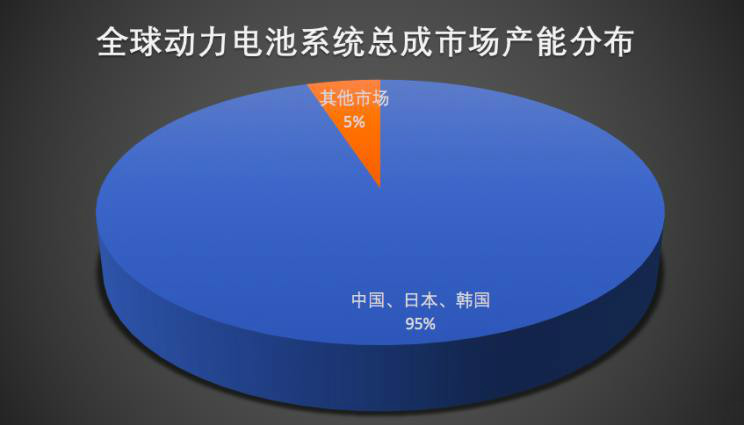

从国轩高科的发展路径来看,我们能够明显看出新能源行业补贴政策退坡对于动力电池行业的重大影响,同时,锂电行业也在逐渐洗牌出清,即使是大型电池厂商,盈利空间也受到一定的挤压,像国轩高科第三季度增收不增利的状况也并非个案。从全球动力电池系统总成市场分布来看,中、日、韩三国呈现出几乎垄断性的优势地位,同时,三个国家彼此之间的竞争也在逐渐加剧,随着新能源乘用车市场快速发展阶段的到来,以及充电基础设施和周边建设的逐渐完善,动力电池势必将迎来新一轮的洗牌和排位赛。国轩高科在此时选择逐渐扩展三元电池的业务,也是激烈市场竞争下的必然之举。

全球动力电池系统总成市场产能分布,中、日、韩三国处于垄断地位

欣旺达营收大涨却未达预期

相较于宁德时代、国轩高科的高调,欣旺达显得稍稍平淡无奇了一些,而前三季度的财报也让欣旺达着实火了一把。公司前三季度营业收入131亿元,同比增长45.03%;归属于上市公司股东净利润4.29亿元,同比增长41.88%。2018年,欣旺达主攻市场营销,优化了客户结构,主营业务收入从而稳步增加,盈利能力与公司业绩稳步上升。

这家成立于1997年的企业是我国最早一批从事电池领域的企业,从最初的大哥大电池,到转向专业生产锂离子电池模组,成为苹果公司的供应链企业,欣旺达曾经度过了一段极为辉煌的时光。然而好景不长,由于整个手机市场逐渐向饱和的方向发展,锂电池的销量下滑也成为事实,加上原材料涨价带来的压力,锂电池产品的毛利在不断下降。根据中国信息通信数据显示,今年1-9月,国内手机市场出货量为3.05亿元,同比下降17%。全球智能手机增速放缓,必然导致手机供应链厂商的市场需求随之压缩,欣旺达相关业务也同理受到不小的影响。

其实早在2004年欣旺达就开始针对电动汽车用锂离子电池模组方面的技术开发,也是在这一年,欣旺达正式进军新能源汽车领域,从小小的手机电池到汽车动力电池,欣旺达的转型之路走的尽管突兀但又在情理之中,扩展公司业务的同时增加盈利状况,应该是欣旺达始终遵循的经营准则,不仅如此,公司的产线还延伸到了大型储能设备领域,并在全国各地乃至印度地区建设多家工厂进行生产建设。

汽车之家在采访欣旺达市场营销部长李志超时,他讲述了欣旺达前三季度盈利较为突出但并未达到预期的原因,主要在于动力电池市场的产能需求较大,而动力电池行业在送走一轮洗牌期后,众多小型企业不堪重负退出了市场,市场份额从而被头部企业再次瓜分。 但是由于新能源汽车行业补贴收紧,导致整车厂商对于供应商的选择更加严格,“有价无市”成为动力电池行业的真实写照,一方面新能源汽车销量骤增,市场对于新能源汽车的需求增加,另一方面满足厂商严格要求的供应商屈指可数,而在2025年之前,中国政府对电池企业提出的目标是:要实现单体能量密度300Wh/kg-400Wh/kg。为了达到国家规定的相关标准,宁可手握大量订单而推迟生产,整车厂商也无法选择与供应商进行深一步的合作。李志超预测,如果2019年政府对于电池能量密度的相关要求不变,那么动力电池行业将会迎来又一个春天,如果一旦要求提高,那么迎接行业的,可能是另一个寒冬。

坚瑞沃能深陷困境

和营收大涨45.03%的状况形成“冰火两重天”的局面,当属深陷发展困境的坚瑞沃能了,公司前三季度实现营收35.4亿元,同比下滑58.88%;净利润为-29.11亿元,同比下滑487.28%。公司由于受到债务危机的影响,子公司沃特玛锂离子电池组生产销售、新能源汽车销售以及服务业务出现了大幅减少态势。雪上加霜的是,坚瑞沃能的债务危机导致了多个银行账号冻结,涉及金额9112.02万元。

令人意外的是,坚瑞沃能的子公司沃特玛也曾风光无限好,在较长一段时间仅追在宁德时代和比亚迪之后,是动力电池行业的佼佼者。由于盲目扩张过快,沃特玛应收账款出现了回款慢、资金链紧张等等不利因素,因此净利润未能达到公司预期,尽管坚瑞沃能一再强调沃特玛主营业务在公司占比较高,不会成为“弃子”,但如何恢复生产依然是迫在眉睫。

无独有偶,同样的前期扩张较快的猛狮科技也面临着同样的难关,经营业绩出现了大幅下滑的趋势。这些企业在动力电池行业大洗牌的寒冬中正在经历最严酷的考验,如何最快时间恢复元气,这条路十分的不好走。

编辑有话说

动力电池行业依然是危机四伏、机遇与挑战并存,在这样的多事之秋,头部企业欣欣向荣,中小企业瑟瑟发抖,面对全球电动车这样庞大的增量市场,机会永远留给有准备的企业,把好品质关、达到基本的技术储备、随时适应政策变动以及市场对产品的要求,相信这样的自救办法会令我们看到一个更加健康蓬勃发展的动力电池行业。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19 -

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02 -

斥资1200多亿,2024年一季度动力电池新投建项目年产能超320GWh

2024-05-05 11:06 -

动力电池出海,谁能赚到钱?

2024-05-02 22:09

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19 -

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号