国内外动力电池企业大比拼,中国究竟弱在哪儿?

时间:2018-12-12 10:43来源:AstonCar 作者:孑羽

点击:

次

1 与主机厂合资是主流

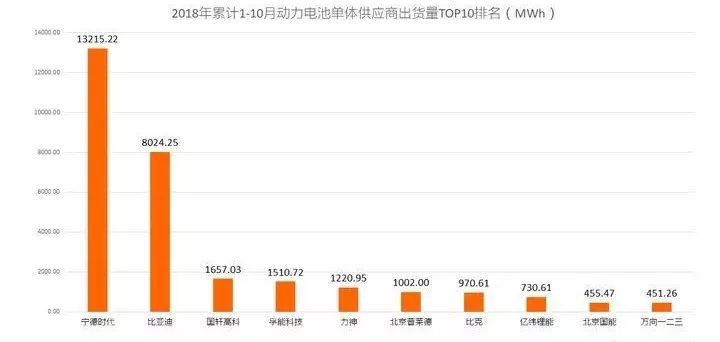

提起目前我国的动力电池企业代表,就必然逃不脱宁德时代和比亚迪这两大巨头。从今年1-10月累计的国内动力电池装机总量数据来看,宁德时代以13.2GWh的装机总量遥遥领先于其他电池厂商,独占37.97%的市场份额,而比亚迪以8GWh屈居第二,占据23.06%的市场份额。其他如:国轩高科、国能电池、万向、天津捷威、中航锂电等企业则分食剩余份额,成绩也还不错。

不过随着补贴逐步降低与新能源汽车市场的竞争加剧,掌握动力电池的车企无疑具备更优的成本管控能力和竞争优势。所以2018年以来,吉利、东风汽车、江铃、长安、广汽、北汽等主机厂除努力发展新能源整车外,也开始积极布局动力电池领域,其中大部分都是通过与电池企业(宁德时代)合资合作实现布局。

以北上广深这四座国内纯电动汽车最重要的销售市场为例,除了比亚迪总部所在地深圳以外,宁德时代与其他三座城市当地强势整车企业皆实现了深度合作。在北京,作为北汽新能源的供应商,宁德时代与北汽集团合资建立的普莱德份额非常稳定;在上海,上汽集团众多车型都采用了宁德时代的电池,还与它合资创建了布局动力电池及回收再利用的公司;在广州,宁德时代同样与广汽集团在动力电池领域组建了两家合资公司。

当然,也有极少数几家主机厂选择了独立建厂。但即使是选择单独建厂的主机厂,大多还是以生产电池包为主,电芯仍来自于专业的电池供应商。可见,电池供应商在电池全产业链上的优势并没有那么容易被取代,专注电芯的研发生产与供应,或许是未来电池企业的发展方向,而整车企业采购电芯后自产电池包,亦有利于整车开发的品控和成本控制。所以从这一点来看,比亚迪相比其他车企似乎要更具优势。

首先比亚迪是装机量排名前十企业中唯一一家自主掌握动力电池的车企;其次,从今年上半年开始,比亚迪就已经着力于动力电池的业务剥离工作,预计2018年年底或2019年年初便会拆分完毕,不再自给自足;同时比亚迪还计划在2022到2023年,独立上市其动力电池公司,以筹集资金进行扩张。到那时,想必市场爆发力会非常惊人。

而在国外企业方面,戴姆勒集团2017年宣布计划于2019年前在全球三大洲建设5座电池工厂,其中1座位于中国;特斯拉5月份宣布将在中国建第二座超级电池工厂,据悉目前已处于工程建设招标阶段;大众集团也正考虑自建工厂生产固态电池;欧洲著名的蓄电池品牌、德国电池制造商Varta透露可能会与福特合作开发动力电池;法国电池制造商Saft与西门子、Solvay、Manz也达成合作将生产动力电池。

2 综合实力较量到底看哪些方面?

在现阶段,欧美日韩企业都在争相布局动力电池领域,其中欧美企业把更多的希望寄托在能量密度更高的全固态锂电池或下一代锂电池(如锂硫电池和锂空气电池等)身上。而在目前这一代的锂电池技术上,中日韩三足鼎立格局只会巩固而不会弱化,但随着新能源汽车和动力电池领域外商投资条件的开放,以宁德时代、比亚迪为代表的国内动力电池企业又能否与日韩电池巨头相抗衡呢?究竟电池企业之间的综合实力要从哪些方面来较量?

我们都知道,增加新能源汽车续航里程,提升动力电池能量密度是关键。目前宁德时代的三元电池单体能量密度达240Wh/kg,宁德时代表示,2019年将推出单体能量密度达到280kWh/kg以上的NCM811电池,并计划在2020年之前将电芯能量密度提升到300Wh/kg。

而松下作为众所周知的圆柱形电池领跑者,其NCA材料18650电池最高单体能量密度已达到250Wh/kg,特斯拉Model 3使用的21700圆柱形电池单体能量密度达340Wh/kg,是当前市场中能量密度最高的电池。LG 化学的动力电池大部分采用叠片式软包设计,其2020年的单体电芯能量密度目标为270-280Wh/kg,比目前量产的能量密度高出50%。

而松下作为众所周知的圆柱形电池领跑者,其NCA材料18650电池最高单体能量密度已达到250Wh/kg,特斯拉Model 3使用的21700圆柱形电池单体能量密度达340Wh/kg,是当前市场中能量密度最高的电池。LG 化学的动力电池大部分采用叠片式软包设计,其2020年的单体电芯能量密度目标为270-280Wh/kg,比目前量产的能量密度高出50%。

三星SDI的汽车动力电池产品以方形电池为主,目前量产的第3代动力电池单体能量密度达210-230Wh/kg。正在研发的第4代电池,单体能量密度可达270-280 Wh/kg,预计2021-2022年量产,此后第5代电池单体能量密度将达到300Wh/kg,将于2023年以后量产。所以,在电池能量密度方面,松下最强,宁德时代次之。

不过从以上对比可以看出,其实在电池能力密度方面,除松下的21700圆柱电池与LG化学的动力电池差距明显以外,其余差距都不是很大,那么车企在这几家供应商中进行选择时,价格就成了重要的参考因素了。

根据瑞银对松下、LG化学、三星SDI以及宁德时代生产的锂离子电池进行的拆解分析可知,松下21700型圆柱形锂离子电池的成本为111美元/kWh, LG化学的成本为148美元/kWh,三星SDI和宁德时代的成本均超过150美元/kWh,可见在动力电池成本控制上,宁德时代表现最差,松下优势明显。

除了动力电池技术与价格的差异,在整个动力电池产业方面,LG化学在产业链的纵向布局优势明显。LG化学在前端的材料、中间的电芯、下游的Pack、配套的BMS,甚至整车核心部件的电机和电控等领域,都有广泛的研究和丰富的产品,这也使得LG化学成为了几乎全球所有主流新能源汽车制造商的电池供应商。

据悉,目前在全球20大汽车品牌中,LG化学已与现代、沃尔沃、通用、克莱斯勒、雷诺、大众等13家车企展开合作。而且LG化学拥有韩国、中国、波兰和美国四座电池工厂,并且计划到2020年确保拥有年产110GWh电池的生产能力,将会远远超过宁德时代计划的54GWh、松下计划的52GWh以及三星SDI计划的25-30GWh。反观国内的动力电池企业,大多则局限于某一个环节,产业集中度低,资源严重分散,市场无序竞争,缺少全产业链的布局。

小结

其实动力电池产业的中日韩之争,归根结底就是各国产业链实力的综合较量。虽然目前国内的产业链布局并不完善,但好在宁德时代通过同实力整车企业成立合资公司,已率先抢到了相当大的市场份额,通过与他们的合作也在一定程度上培育了宁德时代核心供应商的思维,将来集中力量打造成一家实力雄厚、拥有完整产业链、纵横布局优势明显的企业也不是完全没有可能。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号