洞察:锂电池进入快车道

时间:2019-01-21 16:39来源:标普全球 作者:标普全球普氏

点击:

次

在政策和技术因素共同驱动下,交通运输和电力行业均面临重大变化,S&P Global Platts Analytics预计锂电池在这一转型中将起到重要作用。

谈到电池,已有并将继续存在电力存储与交通运输行业电池技术的协同效应。在电力行业,随着风力和太阳能光伏发电大规模部署,为管理其间歇性,电力存储需求将增加。近期,在美国已出现若干项目建议书(RFP),其中开发商意图发展将光伏资产和锂电池技术结合起来的项目,这是S&P Global Platts Analytics近期在《美国电力存储展望(U.S. Power Storage Outlook)》中探讨的一个趋势。

由于能源领域往往具有孤立性,对这些领域的相对规模和重要性需要有所了解。事实上,电池在能源领域的应用在目前及将来均以交通运输领域中的应用为主导。

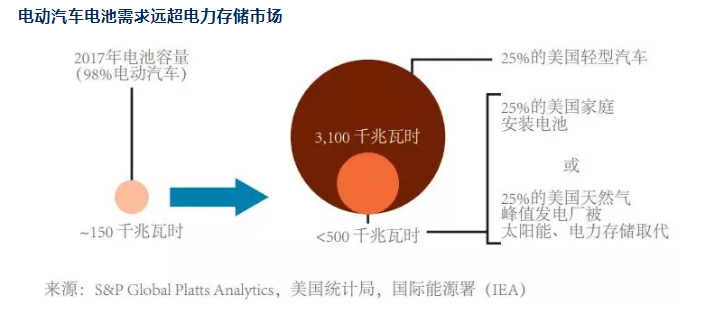

电动汽车电池需求远超电力存储市场

直觉上,这应当不足为奇,因为电池为电动汽车提供全部能源动力需求,但它们在电力领域仅作为其他发电来源的辅助。根据国际能源署(IEA)数据,目前全球范围内电力行业锂电池存储安装容量仅为2-4千兆瓦时(GWh),而电动汽车电池容量达到140千兆瓦时。

上图右侧展示了一些强电池存储渗透情景下电池需求的相对规模。在交通领域方面,假设美国25%的轻型汽车为电动汽车(电池容量为60千瓦时),则电池需求为3,100千兆瓦时。在电力方面,假设美国25%的家庭安装家用电池(容量为13.5千瓦时),则总需求将小于500千兆瓦时。如果25%的美国天然气峰值发电厂被太阳能光伏和存储组合所取代,电池需求大致相同。如图所示,电力方面的潜力在规模上明显要小得多——而且电力行业也有多种非锂电池替代方案可供选择。

交通运输行业的角色

交通运输行业电动化被认为是减少本地空气污染——可能还有温室气体排放的一个潜在解决方案(取决于电力行业的碳强度等因素)。对此,电池技术的发展是关键所在。锂离子电池技术研究始于20世纪70年代。

1991年索尼公司发布第一块商用锂离子电池,以增加其视频录制设备的电池容量。然而,尽管锂电池的单位重量或体积蓄电能力远超其他更老的技术,交通运输行业采用锂电池却经过了更漫长的时间。20世纪60年代的早期电动汽车设计主要依赖于镍镉电池。在一段时期内,锂离子电池过于昂贵而无法应用于交通运输领域,而镍镉(NiCd)或镍氢(NiMH)电池因太重而无法为电动汽车提供足够的续航里程。相比之下,混合动力电动汽车需要较小的电池容量,并能利用价格相对便宜的镍氢电池。最早的丰田普锐斯混合动力汽车的电池容量不到1千瓦时,而特斯拉Model 3的电池容量为75千瓦时。

虽然电动汽车销量正在增长,但它们在新车销量和车辆总数中所占比重依然很小。根据最新的S&P Global Platts Analytics电动汽车销售与政策记分卡,2018年乘用车总销量中电动汽车将占2.5%。

成本将是应用进一步增长的重要决定因素。电动汽车的购买价格预计将继续高于汽油或柴油汽车,主要是因为电池成本高。S&P Global Platts Analytics模型显示,在一段时间内,燃油和保养方面的节约将不足以使电动汽车在总拥有成本上具备竞争优势。但是,随着时间推移,我们预计电动汽车成本将进一步下降,技术将得到进一步改良。我们估计电动乘用车销量将继续加速,年销量到2030年将达到2,400万辆。

电动汽车销量快速增长将导致原材料需求大幅增长,如锂、钴、锰和镍。新矿、中间转换和加工厂开发需要时间,令人担忧供应将无法满足需求,且供应短缺将推高电池价格,降低电动汽车的价格竞争力和应用。

关于材料

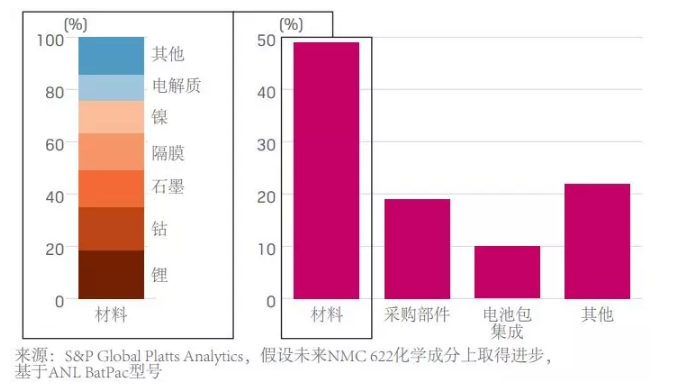

材料目前在电池总成本中占近50%,其中钴、锂、镍和石墨最为昂贵,占总成本的30%。在其他方面不变的情况下,工艺和化学成分改良及电池包工程技术进步将降低电池价格。反过来,电池成本的金属价格风险将增加,因为这些关键原材料在电池价格中占较大比重。

金属需求如何增长一定程度上将取决于电池化学成分的发展。该行业已开发多种类型的锂离子电池,容量、化学成分和性能上各有不同。目前不存在适合所有用途的理想商用锂离子化学成分。化学成分的选择通常是在能量密度、功率密度、安全性、寿命和成本要求各方面协调,其金属需求各有不同。

原材料是否会驱动电池成本抛物线

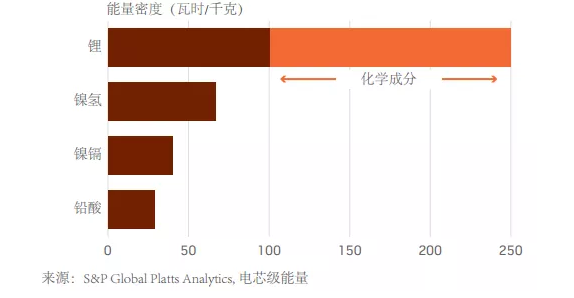

能量密度对于交通运输电动化至关重要。在该行业,“续航里程焦虑”已经被普遍认为是限制客户对电动汽车兴趣的因素之一。增加电池容量是增加汽车续航里程的主要选择。然而,受汽车空间和重量限制,可安装的电池容量也是有限的,高能量密度成为实现长续航电动汽车的关键所在。

此外,重型汽车电动化的可行性将部分取决于未来能量密度的增加。如使用目前的锂离子电池对长途重型货车电动化,货车可长途运载的货物量将减少。

然而,能量密集型化学成分也需要使用昂贵的原材料,如钴。虽然早期中国境外出售的一些电动汽车依赖于低能量密度电池——如首辆日产聆风(Leaf)使用无钴锰酸锂(LMO),但汽车制造商在其最新电动汽车型号上使用高能量密度电池来实现更高的续航里程。特斯拉是镍钴铝酸锂(NCA)正极材料的主要支持者。其他制造商使用镍钴锰酸锂(NMC)。

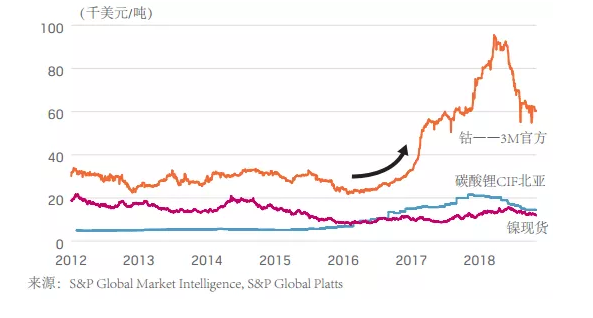

自2016年以来,在伦敦金属交易所(LME)交易的钴价已翻了两番多,在2018年3月达到9.55万美元/吨的峰值。同样地,碳酸锂价格自2016年以来已翻了一番多,但近期一直在下滑。自5月4日S&P Global Platts推出电池级碳酸锂估价以来,海运市场价格已大幅下滑,远低于最初估报的1.8万美元/吨水平。

较高续航里程的电动汽车使用NMC和NCA化学成分,两者均偏向于使用氢氧化锂,而非碳酸锂。尽管需求在增长,但氢氧化锂价格近期仍不断下滑,凸显了锂供应充足的情况。事实上,对锂供应的担忧已转移到对锂转化能力的担忧,即将原材料升级为电池所需的碳酸锂和氢氧化锂形式。

越来越多以锂辉石和盐湖卤水为原料生产的锂从澳大利亚、智利、阿根廷、玻利维亚和中国源源不断地进入市场。虽然中国和南美盐湖卤水总体上被指质量较低,但它们的质量可提升到电池级。S&P Global Platts针对海运市场和中国国内市场电池级碳酸锂的估价走软,表明对近期供应的担忧在缓和,全部四项估价均低于首次估价水平。

锂离子电池相对其他电池在交通运输电动化上具备明显优势

确保稳定供应

汽车制造商已尝试锁定钴和锂的原材料供应,并取得不同程度的成功。今年早些时候,赣锋锂业与LG化学签订2019年至2025年期间的锂产品供应合同,并与特斯拉签订为期两年的供应合同,可选择延长3年。不过,去年大众公司为锁定长期钴供应而要求签订为期10年的合同,最终未能如愿。钴也面临集中风险,因为大部分产量和储量位于刚果民主共和国。与此相反,锂储量分布较为广泛,但智利和澳大利亚占2017年产量近8成。

值得注意的是,对于交通运输行业所用电池中的锂,目前没有真正的替代品。虽然电池行业使用各种形式的锂——碳酸锂或氢氧化锂,但各种锂离子电池化学成分中锂的需求相差并不大。找到良好的替代品对电池行业来说并非易事。S&P Global Platts Analytics 预计,到2025年电动乘用车的锂需求将增加到目前的10倍。

技术发展将有助于减少钴的需求风险。电池制造商在新电池中以镍替代部分钴,以便减少对钴的需求并增加能量密度。首辆宝马i3的电池使用NMC 3:3:3化学成分(即镍、钴、锰配比为3:3:3)。如果钴价格翻一番,采用这一化学成分的电池成本将增加13%。不过,电池行业正向NMC 6:2:2(镍、钴、锰配比为6:2:2)的化学成分转移。这样做将能减少钴的需求,在钴价格翻一番的情况下,电池价格将仅上升8%。

旨在进一步减少、甚至可能完全消除电池中钴含量的研究正在进行中。该行业预计NMC 8:1:1电池将在未来几年内商业化,但较低钴含量引发的安全性担忧可能会推迟这个进度。

电池化学成分各有差异

虽然有几家公司在研究无钴化学成分,但电池领域的技术进步往往旷日持久,动辄数十年。钴为锂离子电池提供稳定性,在保持高能量密度的同时难以完全移除。固态电池这类新技术可减少对钴的需求,但距离大规模商业化还有很多年。鉴于电动汽车的预期增长将超越此类技术进步,中期内仍将需要新的钴供应。

最后,随着电动汽车进入新的领域且在新车销售中占比不断增加,电池回收利用将成为一个重要话题。在废物和可持续性相关担忧及原材料稀缺风险推动的回收利用方面,各国政府有可能发挥重要作用。汽车制造商通常为电池提供10万英里或8年质保,但电池容量随使用而下降,最终需要更换。有关电池二次利用的讨论越来越多,一些OEM厂商正研究将电动汽车电池再用于电力存储。

电池金属价格

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

2024锂电池行研报告

2024-05-24 18:59 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01 -

中国氢能产业发展进入快车道

2024-04-29 08:15 -

“锂电池取代者”,一把梭哈

2024-04-28 09:26 -

福建省锂电池一季度出口居全国首位

2024-04-25 07:56 -

废旧锂电池回收,正规军为什么抢不过小作坊

2024-04-03 10:28 -

巨大安全隐患!“三无”锂电池黑作坊,竟藏身居民楼!

2024-04-01 09:47

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

2024锂电池行研报告

2024-05-24 18:59 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01 -

中国氢能产业发展进入快车道

2024-04-29 08:15 -

“锂电池取代者”,一把梭哈

2024-04-28 09:26 -

福建省锂电池一季度出口居全国首位

2024-04-25 07:56

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号