软包电池行业报告:2018国内动力电池装机电量TOP20 生产软包锂电企业14家

时间:2019-03-13 09:46来源:九鼎投资 作者:杜建、刘晓彤

点击:

次

2018年中国各类锂电池总出货量为102GWh,同比增长25%。其中,软包电池锂电出货量为39GWh,同比增长39%。在3C领域,软包渗透率已超过65%,该指标还在进一步增长。在动力电池领域,软包渗透率约13%,尚未成为主流路线,但在近年政策鼓励高能量密度的大趋势下,渗透率正在快速提升。预计到2022年我国软包锂电市场规模达124GWh,年均复合增速约35%,动力电池领域的渗透率有望达到40%。

根据业内调查走访,2018年国内动力电池装机电量TOP20中,生产软包锂电企业的数量已达14家,其中纯生产软包锂电的企业占到一半,软包技术路线得到越来越多电池企业的重视。

目前已在业界形成基本共识,在政策倾向扶持高能量密度电池的背景下,软包锂电在乘用车领域的渗透率将不断加快,产能占比也将迅速提升,未来在产品质量、技术、规模和资金等方面有竞争实力的电池企业将获得更多的机会。

机遇:

一、国内动力软包龙头未定,有望诞生下一个“宁德时代”。

动力软包技术路线,海外厂商起步较早,全球市场主要被LGC、AESC把控,两家配套多家主流车企的全球销量前十车型,此外SK也有较多技术储备。国内动力软包技术路线起步晚,当前主要企业包括孚能科技、天津捷威、国能电池、卡耐、桑顿等,不少传统硬壳电池大厂也在积极布局。

近年,国内动力软包电池厂商虽市场拓展迅速,但受制于国内产业链上下游的滞后,相比海外厂商仍有差距。未来伴随国内动力软包厂商电池技术和生产工艺的持续优化,国产中后段关键设备的工艺匹配度和自动化程度提升,国产高质量铝塑膜及相关基础材料的量产落地,我国动力软包厂商才能在全球竞争中抢夺更多市场份额,从而涌现出真正的细分领域龙头企业,并实现对传统硬壳动力电池大厂的弯道超车,诞生出动力软包领域的“宁德时代”。

二、软包关键材料高增长可期,铝塑膜将涌现龙头企业。

铝塑膜是软包锂电特有的核心材料,技术壁垒高,目前国产化瓶颈明显,仍长期依赖进口。随着软包锂电行业的高速发展,预计2018~2022年中国铝塑膜的需求量年均复合增速为21.0%,2022年铝塑膜需求量将达3.4亿平米。目前铝塑膜市场仍处于明显的寡头垄断状态,日本DNP、昭和电工、T&T三家全球铝塑膜市占率近90%,部分中国公司虽然已完成较多技术积累和突破,但是距离获得下游软包锂电厂商的供应链认可和批量采购仍有较大差距。预计今明两年,数码软包锂电领域的铝塑膜将会出现快速的国产化,动力电池领域的国产化进程也将显著加速,类比动力电池隔膜产业发展历史,铝塑膜也将涌现新的锂电产业链明星企业。

三、具有先发优势的软包锂电专用设备企业将率先受益于行业快速增长。

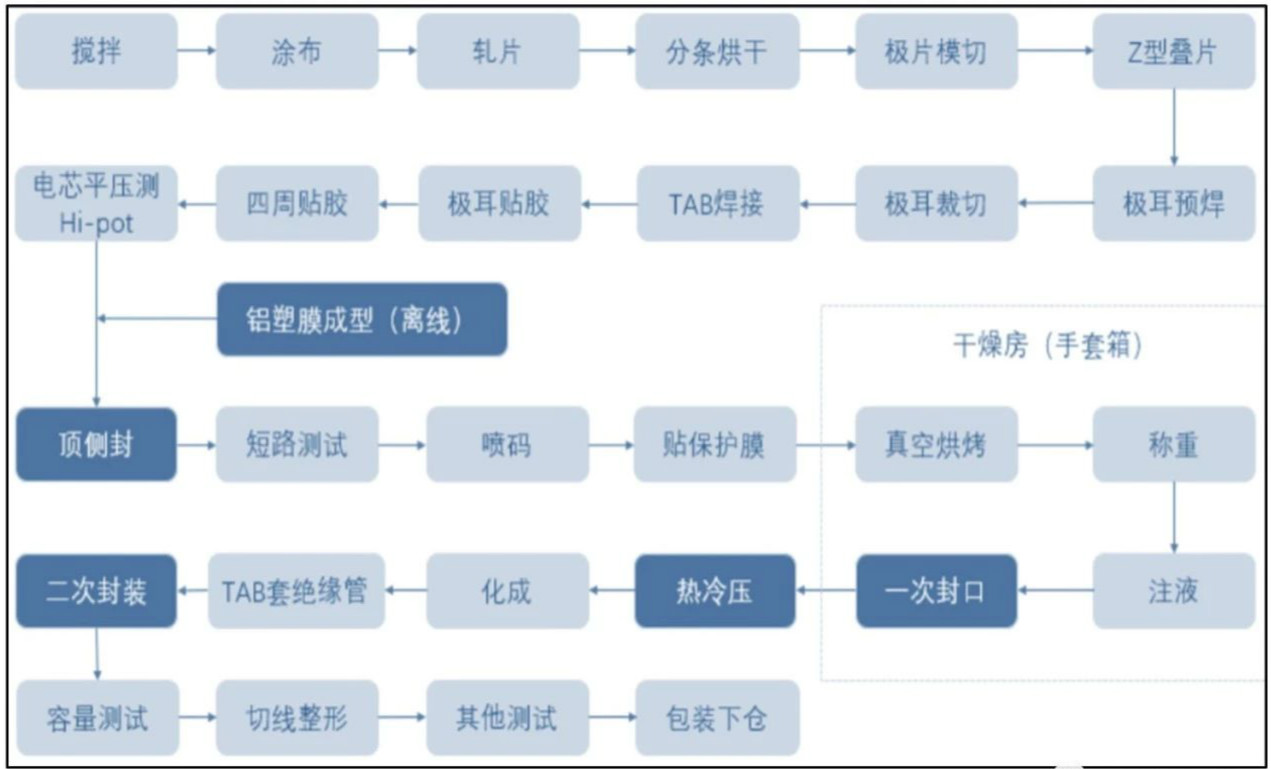

软包与硬壳锂电的工艺及设备在前段的搅拌、涂布、辊压等生产环节基本一致,但鉴于包装材料为软体的铝塑膜,软包锂电后段的注液、封装等工序与硬壳电池存在较大差异,对中后段生产设备提出更多特殊要求。

随着软包锂电的渗透率不断提升和新建产能的持续落地,将带来对中后段生产设备需求的持续提升,掌握软包锂电中后段设备核心技术的厂家将率先受益于产能扩张,享受到行业快速增长的红利。预计2018~2022年软包动力电池新增专业设备累计需求约135亿元,年均复合增速可达40%。

01.行业总述

根据业内调查走访,2018年国内动力电池装机电量TOP20中,生产软包锂电企业的数量已达14家,其中纯生产软包锂电的企业占到一半,软包技术路线得到越来越多电池企业的重视。

目前已在业界形成基本共识,在政策倾向扶持高能量密度电池的背景下,软包锂电在乘用车领域的渗透率将不断加快,产能占比也将迅速提升,未来在产品质量、技术、规模和资金等方面有竞争实力的电池企业将获得更多的机会。

1.1 行业定义

锂电池根据封装形式不同,主要分为硬壳-方形、硬壳-圆柱、软包锂电。软包锂电外包装为铝塑膜,采用热封装工艺,而另外两种形式的电池为金属材料,采用激光焊接工艺。

表1:三种封装形式锂电池对比

资料来源:公开资料,九鼎投资

图1:软包锂电生产流程

资料来源:工信部,九鼎投资

相较于硬壳锂电,软包锂电在外形设计和应用方面具备下列优势:

1)安全性能高,高能状态下爆炸风险低。在结构上,软包锂电采用铝塑复合膜外部包装,发生安全问题时,软包锂电一般会鼓气裂开,硬壳锂电会因内部积蓄能量及气体而发生炸裂。

2)单体及系统能量密度高。软包锂电由于采用铝塑膜后减少了结构件的应用,较同等容量的钢壳锂电池减轻质量可达约40%,较铝壳锂电池减轻质量可达约20%,能量密度大幅提升。目前国内公开信息可查的软包锂电电芯单体能量密度已近260Wh/kg,其能量密度远高于采用相同材料体系和容量的硬壳锂电。

3)不易发生衰减,循环性能提升。对系统而言,软包锂电的内阻较硬壳锂电小,可以极大地降低电池的自放电,有利于节约能量;另一方面,软包锂电的循环寿命更长,测试表明100次循环衰减比铝壳少4%-7%。

4)外形设计灵活。软包锂电可根据PACK箱体的具体尺寸进行定制化设计,单体通过多种电池排布方式,充分利用电池箱体的内部空间,满足客户的差异化需求。

除以上优点外,软包锂电也有不足之处,如一致性较差,成本较高,易发生胀气、漏液。一致性和成本问题可通过规模化生产、提升关键设备自动化水平和铝塑膜等关键材料国产化共同解决。胀气、漏液则可以通过提升铝塑膜质量、密封工艺、模组加固降低震动等方式来改善甚至解决。

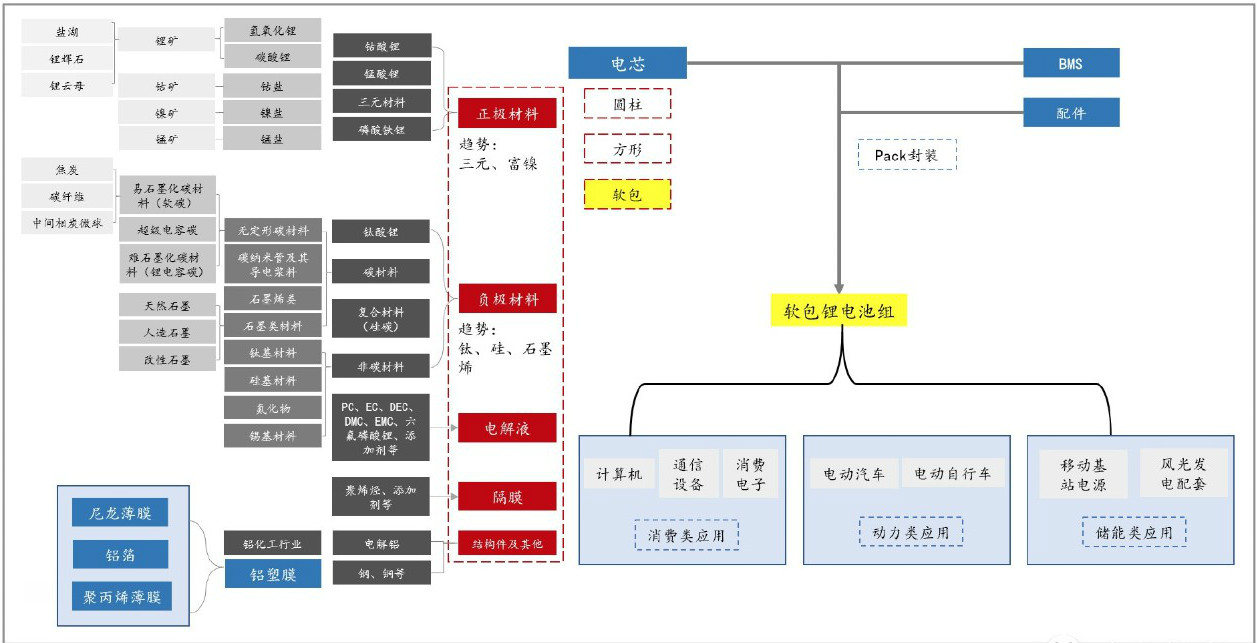

1.2 产业链示意图

软包锂电产业链上游为锂电池电芯、模组和PACK的各类原材料,主要为正极材料、负极材料、电解液、隔膜、结构件等。产业链下游为锂电配套应用领域,主要分为3C消费类电池(应用于智能手机、笔记本电脑等)、动力电池(应用于电动自行车、新能源汽车等)和储能电池(应用于移动基站电源、风光发电配套等)三大领域。

图2:软包锂电产业链示意图

资料来源:公开资料,九鼎投资

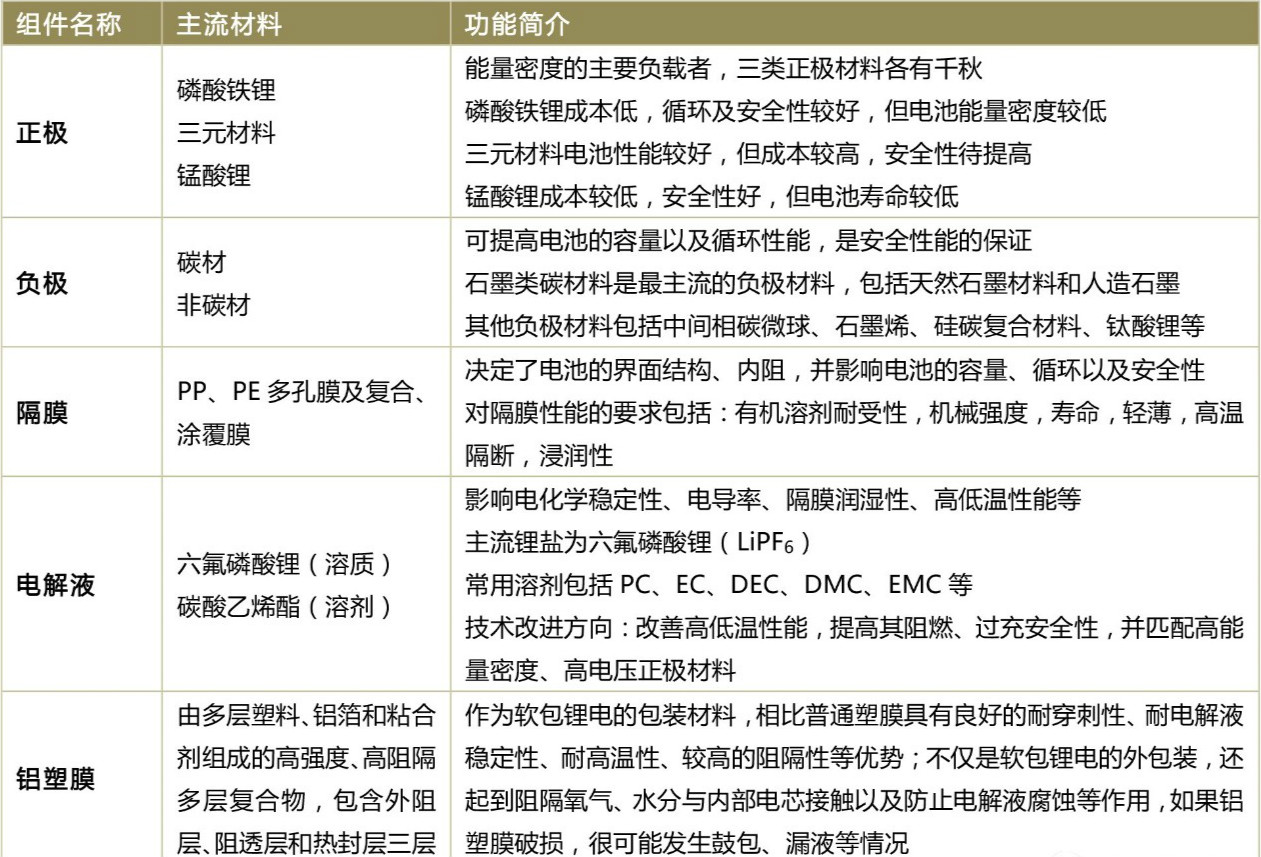

表2:软包锂电的核心组件性能分析

资料来源:公开资料,九鼎投资

1.3 产业发展现状和趋势

从全球动力锂电技术发展现状看,中日两国主要以硬壳锂电技术路线为主,韩国主要以软包锂电技术路线为主。其中,中国方形硬壳锂电的代表厂商为宁德时代、比亚迪、国轩高科等,圆柱硬壳锂电的代表厂商为比克、力神等,软包锂电的代表厂商为孚能科技、天津捷威、北京国能等;日本硬壳锂电主要技术路线为圆柱,代表厂商为松下,软包锂电代表厂商为AESC;韩国硬壳锂电代表厂商为SDI,软包锂电代表厂商为LG和SK。

LG化学是全球软包动力电池龙头企业。2015/2016/2017年,LG化学动力电池出货量分别为1.3/1.9/4.8GWh,全球出货量排名为第7/6/4名。早在2009年,LG化学就与现代起亚达成战略合作关系,目前其核心客户包括通用、雷诺、现代起亚、沃尔沃、CT&T等,主要配套车型有雪佛兰Bolt、Volt、雷诺Zoe。根据LG化学的规划,2020年有望推出第三代动力电池,其能量密度目标为700Wh/L,比目前量产动力电池的能量密度高出50%。AESC主要配套日产的车型,包括备受好评的Leaf,公司主要走锰酸锂电池路线,但由于车企对能量密度要求提升,锰酸锂路线面临边缘化风险。根据公司官网,AESC为最新款Leaf配套的软包电芯能量密度为224Wh/kg。

对比海外主流厂商,国内动力电池厂商在软包锂电领域产能布局和产品性能仍显落后,但2018年以来,国内动力软包主流厂商动作频频,在国际产业链中地位不断提升。宁德时代软包动力锂电正式供货日产,亿纬锂能与戴姆勒签订动力软包供货协议,复星控股天津捷威目标直指行业前三,国轩高科动力软包锂电产能建成在即,国产动力软包锂电能量密度不断创新高。

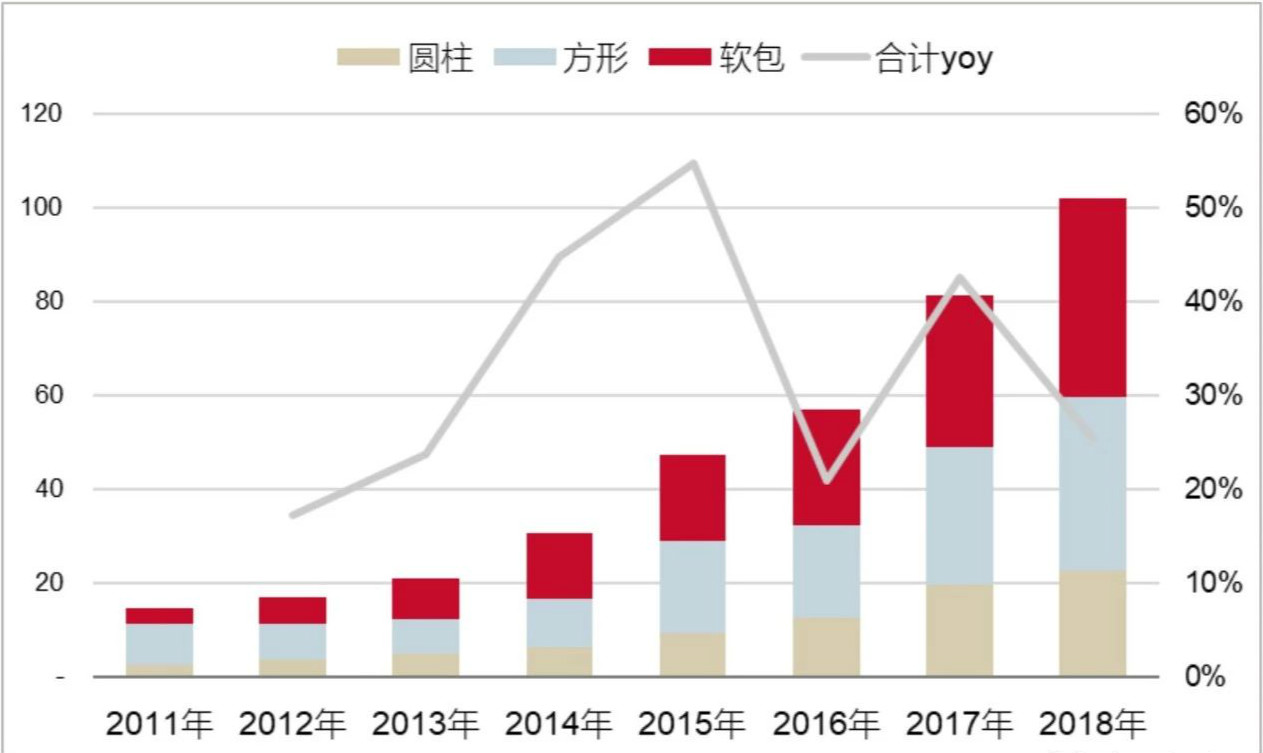

纵观方形、圆柱及软包三种类型的锂电池产量变化,软包市场占比持续提升。全球市场,2015年软包电池已经与方形电池产量相当,均在34GWh左右,各自占比约为36%,而圆柱电池占比约为28%。国内方面,据中国化学与物理电源行业协会数据,2011年中国软包、方形、圆柱电池产量占比分别为 22.1%、60.1%、17.8%,而2017年三类产量占比分别为39.7%、36.1%、24.2%,六年间软包电池市场占有率提升了17.6%。其中,在3C领域,软包渗透率已超过65%,该指标还在进一步增长,但增速变缓;在动力电池领域,软包渗透率约13%,是近年带动软包锂电占比持续快速提升的直接驱动因素。

图3:我国2011~2018 年三种锂电池年产量(GWh)

数据来源:公开资料,九鼎投资

近年软包锂电在动力电池领域受到越来越多的认可。国际车企中GM、日产、福特等的新能源高端车型纷纷采取软包锂电技术路线。从车型来看,全球前10款新能源热销车型中,2017年4款搭载软包锂电,2018年前5月3款搭载软包锂电;从销量来看,全球前10款新能源热销车型中方形硬壳、圆柱硬壳、软包锂电的全球新能源车销量占比几乎平分秋色,2017年分别为10%、9%、8%,2018前5月分别为12%、10%、10%。由于不同电池的市场占有率很大程度上取决于配套车型的销量情况,明星车型对电池的发展有极强的带动作用。搭载软包锂电的明星车型中,2017年GM 雪佛兰 Bolt销量2.6万辆,同比增长近42倍,Renault ZOE销量3.13万辆,同比增长44%。预计2018年软包配套车型总体销量将超14万辆,全年保持40%以上的增长率。

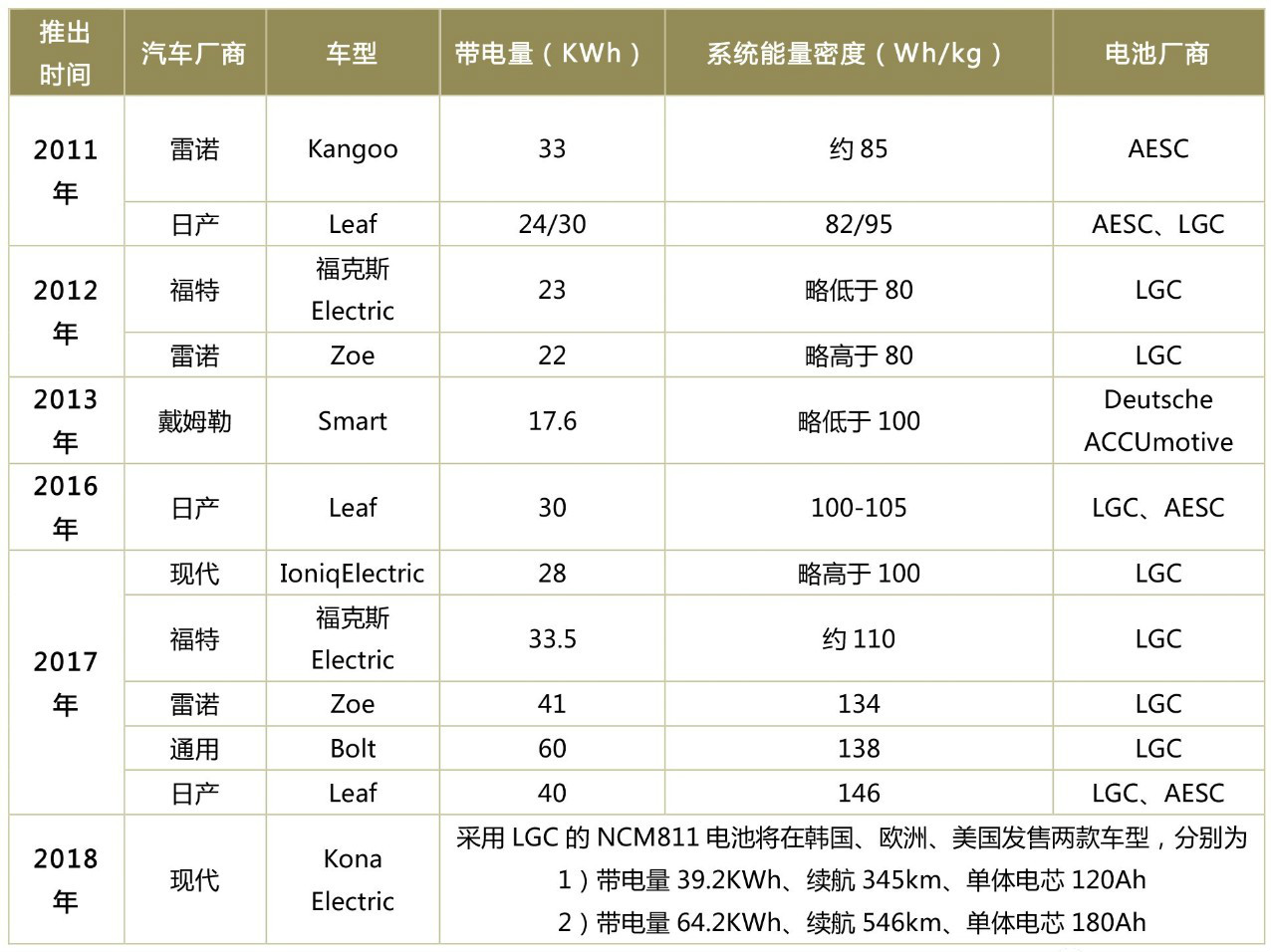

同时,伴随软包锂电技术路线逐渐被认可,其技术指标正日趋成熟,并加速迭代。以能量密度为例,2016年以来的发展可谓日新月异。

表3:软包锂电能量密度演变

注:2017年底上市的新款Leaf采用NCM622电池,系统能量密度由其电池单体能量密度 (224Wh/kg) 的65%推得

资料来源:公开资料,九鼎投资

02.需求侧分析

2.1 市场需求持续增长的驱动因素

2.1.1 软包电池将受益于新能源汽车的高速发展

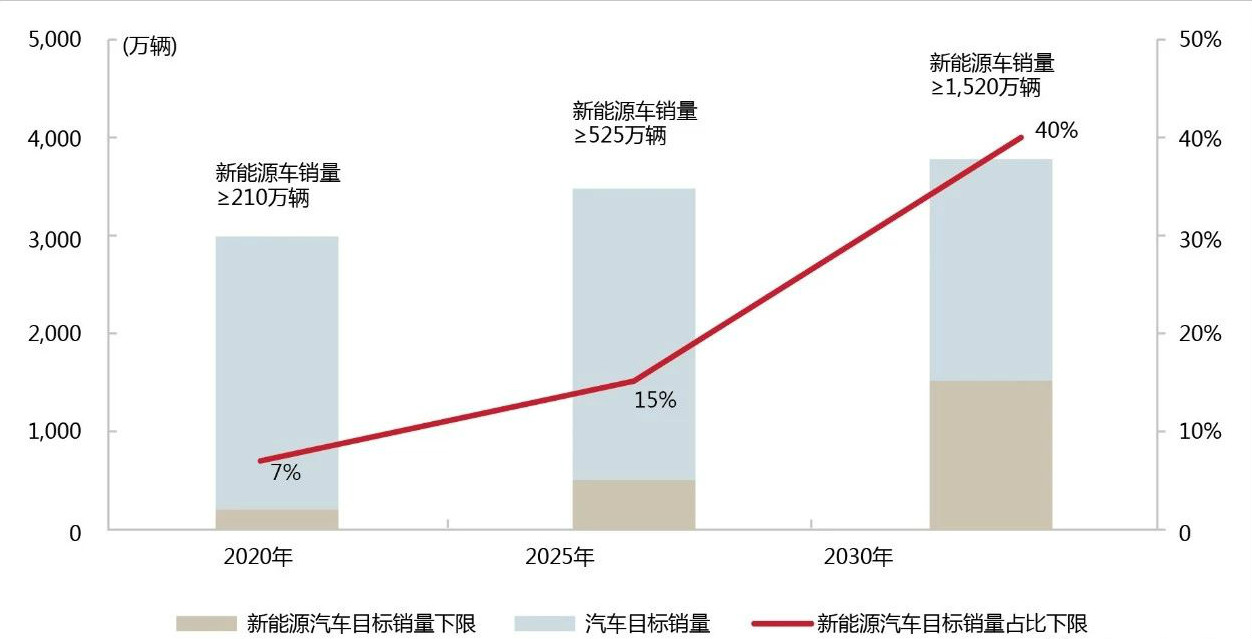

《“十三五”国家战略性新兴产业发展规划》等政策均提出到2020年,实现当年产销200万辆以上和累计产销超过500万辆的目标。节能与新能源汽车技术路线图提出,到2020/2025/2030年,汽车年产销规模分别达到3,000/3,500/3,800万辆,其中新能源车年销量占比分别超过总销量的7%/15%/40%,即销量总规模分别超过210/525/1,520万辆。

图4:节能与新能源汽车技术路线图提出的未来新能源车市场规模目标

资料来源:公开资料,九鼎投资

2018年新能源汽车同比保持高速增长。在汽车产业下行压力不断增大的情况下,我国新能源汽车发展态势良好。据中国汽车工业协会统计,2018年,新能源汽车产销量分别为127万辆和125.6万辆,比上年同期分别增长59.9%和61.7%。其中,纯电动汽车产销分别完成98.6万辆和98.4万辆,比上年同期分别增长47.9%和50.8%;插电式混合动力汽车产销分别完成28.3万辆和27.1万辆,比上年同期分别增长122%和118%;燃料电池汽车产销均完成1527辆。

图5:2015~2018年中国新能源汽车销量(万辆)

资料来源:公开资料,九鼎投资

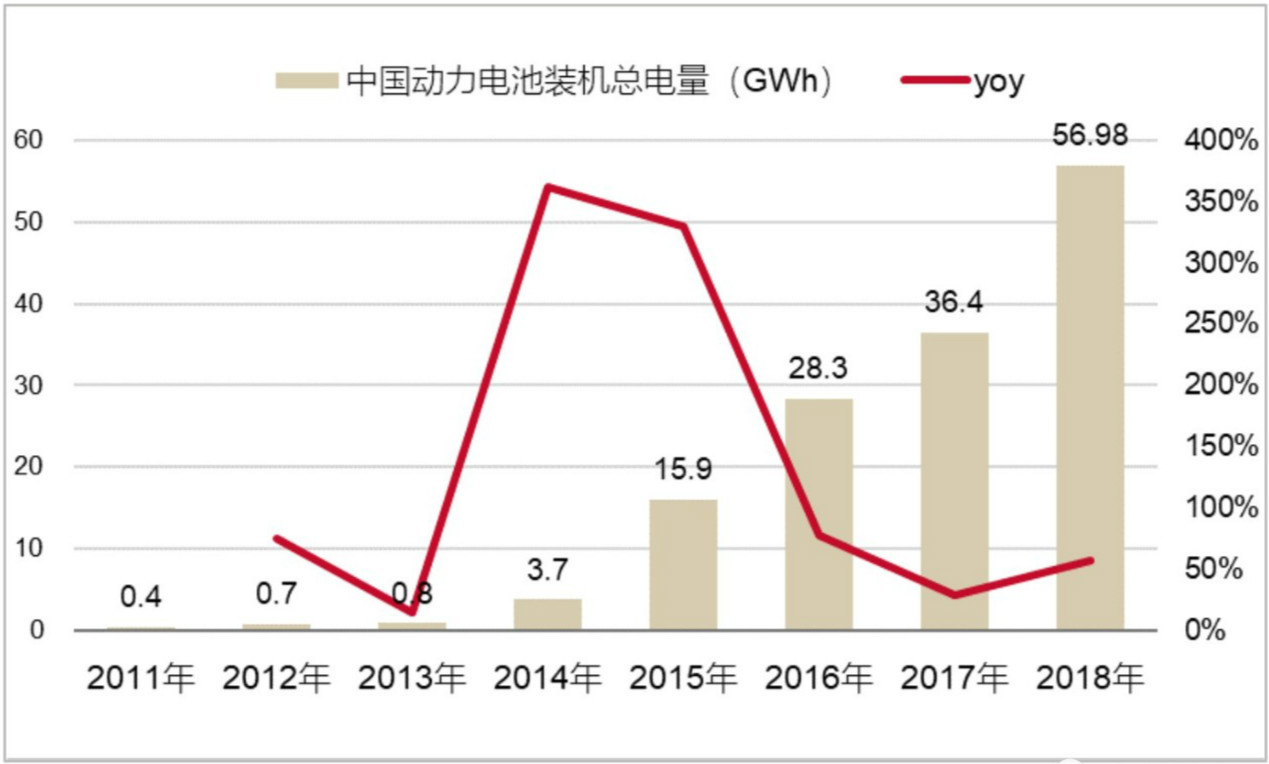

2018年中国动力电池装机总电量约56.98GWh,同比增长56.5%。从车辆细分类别来看,2018年新能源乘用车电池装机电量约33.1GWh,同比增长141%;客车电池装机电量约17.3GWh,同比增长21%;专用车电池装机电量约6.6GWh,同比下降22%。从不同电池形状来看,2018年方形电池装机电量约42.2GWh,占比74.1%;软包电池装机电量约7.6GWh,占比13.4%;圆柱电池装机电量约7.1GWh,占比12.5%。

图6:2011~2018年中国动力电池装机总电量(GWh)

资料来源:公开资料,九鼎投资

2.1.2 补贴政策和能量密度联动,软包动力锂电需求量加速提升

2017年4月,工信部、发改委和科技部联合发布《汽车产业中长期发展规划》,明确规定“到2020年,动力电池单体比能量达到300瓦时/公斤以上,力争实现350瓦时/公斤,系统比能量力争达到260瓦时/公斤、成本降至1元/瓦时以下。到2025年,动力电池系统比能量达到350瓦时/公斤”;2018年2月,财政部、工信部、科技部、发改委联合发布《关于调整完善新能源汽车推广应用财政补贴政策的通知》,同时发布《新能源汽车推广补贴方案及产品技术要求》,对2018年新能源汽车补贴政策作出调整,引导乘用车向高端化、高能量密度的发展趋势明显。在上述政策的驱动下,软包锂电因其独有的能量密度优势,正在被越来越多的下游整车厂选用为车型配套电池,业内乐观预计至2022年软包锂电在动力领域的渗透率有望达到40%。

表4:2018年补贴与2017年补贴对比

资料来源:公开资料,九鼎投资

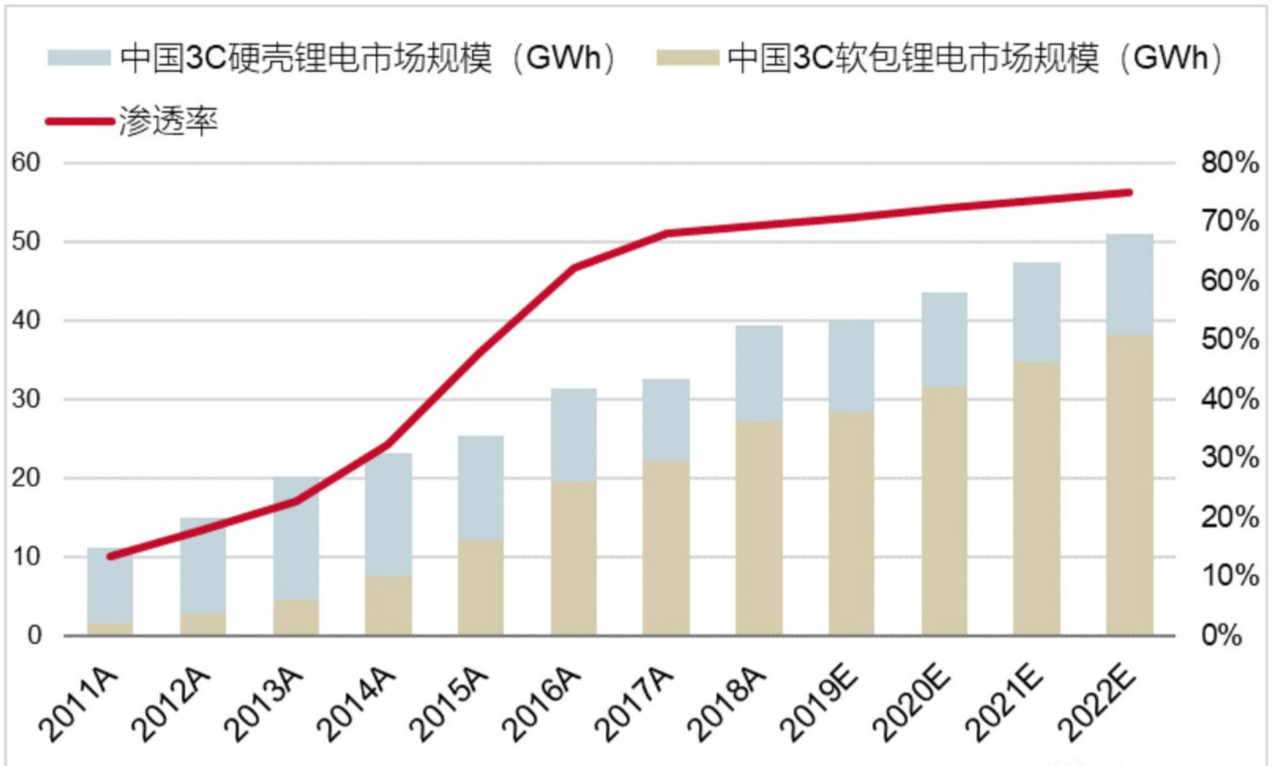

2.1.3 软包3C锂电需求量仍有提升空间,渗透率有望升至75%

3C锂电池增速放缓,但伴随产品结构的多元化和高端化,软包锂电渗透率仍有小幅提升空间。笔记本电脑、智能手机等传统消费电子产品的普及率已较高,相应的终端产品出货量增长较为缓慢甚至有下滑风险,导致3C领域的锂电池需求增速放缓,但是考虑到新兴需求端,如超薄笔记本、智能可穿戴设备、VR设备、无人机等高倍率锂电的市场仍呈较快增长,以及单体带电量的提升,综合预计消费类锂电池的销量(带电量)增速仍有可能维持近两年的10%左右。当前3C领域软包锂电渗透率已达65%,预计未来5年将小幅提升至75%,2022年需求量达38.2GWh。

图7:2011~2022年中国3C软包锂电、3C硬壳锂电市场规模及软包锂电渗透率

资料来源:公开资料,九鼎投资

2.2 软包锂电需求持续放量

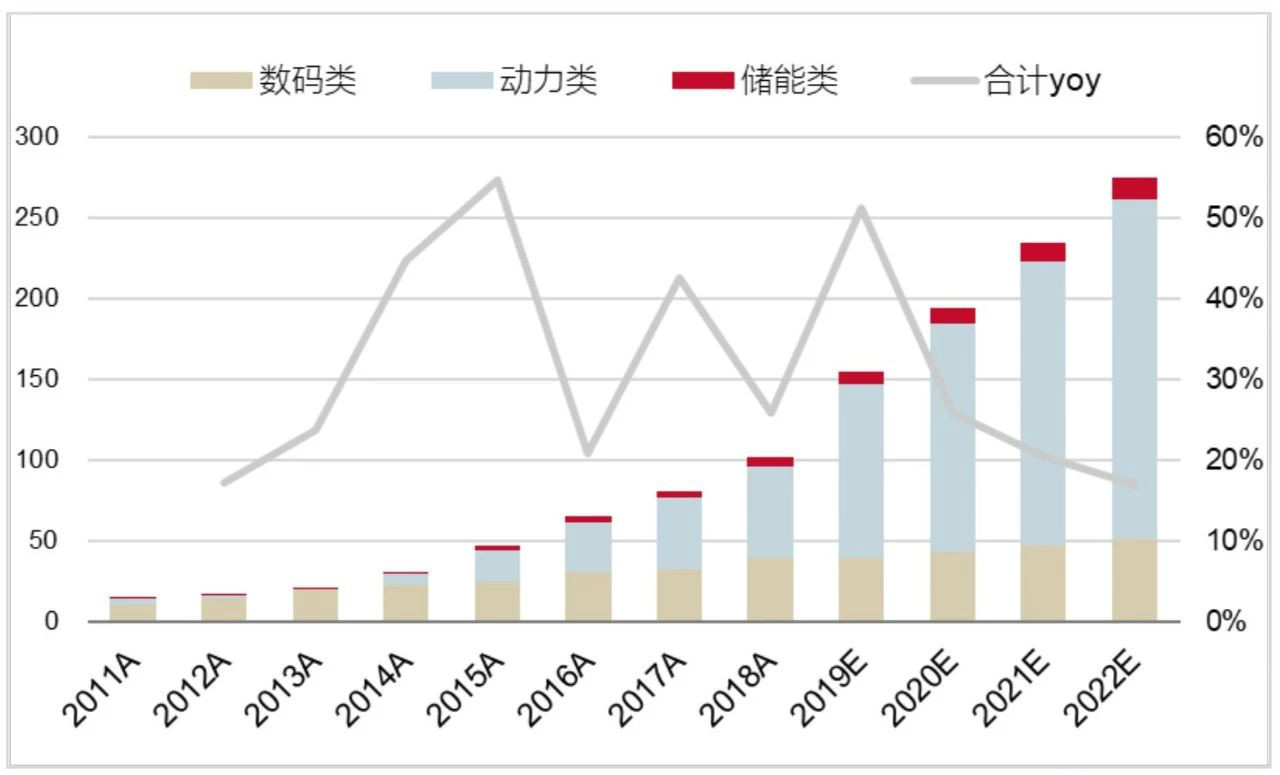

2018年中国锂电池共出货102GWh,占全球出货量的50%,其中数码电子电池、动力电池、储能电池分别出货39GWh、57GWh和6GWh;预计到2022年,中国锂电池的出货量达到275GWh,年均复合增速达28%,其中数码电子电池、动力电池、储能电池出货量分别为51GWh、210GWh和14GWh。

图8:中国各类锂电池出货量(GWh)

资料来源:公开资料,九鼎投资

预计到2022年我国软包锂电市场规模达123.7GWh,年均复合增速34.9%。随着电池能量密度要求的提高,到2022年,软包锂电在动力领域中渗透率可达40%。

图9:中国软包锂电及软包动力锂电市场规模(GWh)

资料来源:公开资料,九鼎投资

2.3 软包锂电产业链机会增加

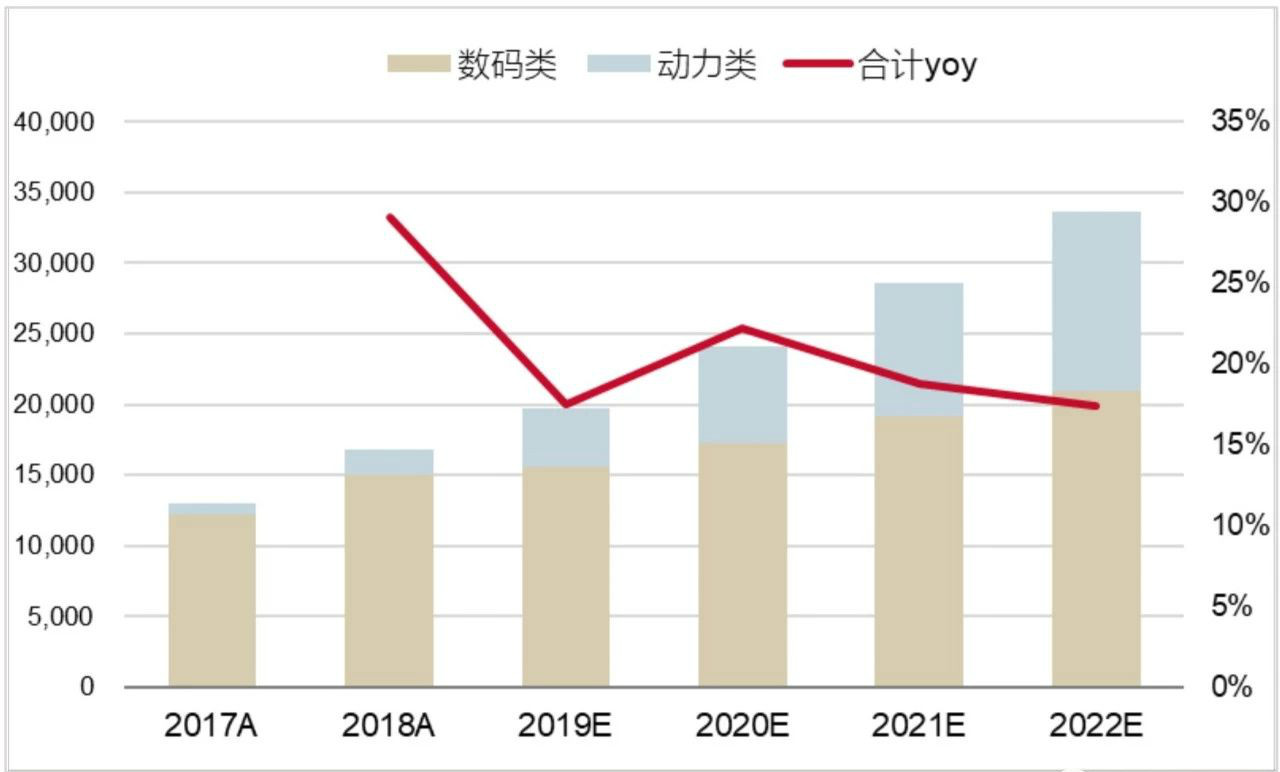

2.3.1 铝塑膜市场规模及增速

随着软包锂电行业的快速发展,核心原材料铝塑膜的需求预计至2022年将达3.4亿平米,年均复合增速20.9%,其中,数码、动力领域的铝塑膜需求分别达2.1、1.3亿平米。

图10:中国铝塑膜市场规模(万平方米)

注:假设1GWh数码类软包锂电需要550万平方米铝塑膜,1GWh动力类软包锂电需要150万平方米铝塑膜。

资料来源:公开资料,九鼎投资

2.3.2 软包锂电专用设备市场规模及增速

随着软包锂电行业的快速发展,软包锂电专用设备的需求也将持续放量。依据宁德时代招股说明书披露的数据显示,目前国内电池厂商平均1GWh产能对应设备投资近3亿元,软包设备投资强度略高。其中,前中后三阶段对应的锂电设备价值量占比分别在40%、30%、30%,软包路线对应的特有设备即中后段设备大概占比60%,根据前述预测,2018~2022年软包动力电池新增专用设备需求约135亿元,年均市场规模约27亿元。

03.供给侧分析

3.1 供给整体情况及主要参与者

国外具备量产动力软包锂电能力的公司包括韩国的LGC、SKI,日本的AESC;国内主要动力软包锂电公司包括孚能科技、天津捷威、国能电池、微宏动力、天劲股份、卡耐新能源等,近年亿纬锂能、万向A123、鹏辉能源和多氟多等也在积极布局动力软包锂电领域。全球主要动力软包锂电企业及产能规划如下:

表5:全球主要动力软包锂电企业及产能规划

资料来源:公开资料,九鼎投资

国内外主流动力软包锂电厂商配套畅销车型情况如下:

表6:国内外主要软包锂电及配套车型

资料来源:公开资料,九鼎投资

2018年新能源汽车软包动力电池装机总电量约7.62GWh,同比增长63.5%,占整体总装机电量的13.4%。其中,排行前十的动力电池企业的软包电池装机电量约6.31GWh,占据软包电池装机总电量的82.8%。位列TOP10的企业分别是(按装机电量高低排列):孚能科技、国能电池、卡耐新能源、万向一二三、桑顿新能源、微宏动力、捷威动力、宁德时代、盟固利动力、天劲新能源。

表7:2018年动力电池、软包动力电池装机电量TOP10企业

资料来源:公开资料,九鼎投资

2018年1-10月,动力电池企业装机量排名TOP20中,纯软包动力电池企业包含孚能科技、天津捷威、国能电池、万向、卡耐、桑顿。10月份,当月软包电池装机量排名前五的企业为:孚能科技、卡耐电池、宁德时代、桑顿、国能电池。

表8:2015~2018年1-10月动力电池装机总电量TOP10中纯软包企业颜色标识(GWh)

注:

1)2018年1~10月,捷威、桑顿和卡耐3家软包厂商装机量均约0.35Gwh,与第10名鹏辉装机量大体相当。

2)宁德时代从2018年8月供货日产,当月供货量5.2MWh,但总体来说其当前软包产量尚小。

资料来源:公开资料,九鼎投资

未来市场参与者的竞争,将主要体现在产品研发迭代能力、高质量精细管理水平、综合成本控制及优质客户布局抢占等方面:

产品研发迭代能力方面:在政策驱动下,行业主要参与者都在持续不断提高能量密度,但作为新能源汽车的动力来源,软包电池除了能量密度还应兼具较高的安全性、稳定性,这要求厂商不断升级生产工艺流程、稳步改善微观结构设计、持续降低自放电率等,背后需要电池厂商拥有成体系的持续研发迭代实力,多个关键技术指标齐头并进才能真正打造业内领先地位。

高质量精细管理水平方面:在具备研发迭代实力的基础上,实际生产中软包动力电池企业需要特别关注生产效率、产品一致性、可靠性等指标。在常规车间管理和品控措施的基础上,提高产线自动化程度是提高生产效率、产品一致性、可靠性等的主要手段,通过采用一体化自动设备模块生产,可以大大提高整线的效率和产品的合格率,强化品质、安全、环保生产,进而也在提高质量的同时降低综合生产成本。

综合成本控制方面:通过关键设备和关键材料的国产化替代,是当前企业降低成本的主要措施。未来率先拥有质优价廉的国产铝塑膜等关键材料供应来源,成功与国产设备厂商深度合作研发高性能核心设备的软包动力电池企业,将在日益激烈的竞争中获得先机。以叠片设备为例,行业积淀较深的传统品牌如格林晟、佳得自动化、吉阳智能、鸿宝、超业精密、新宇智能等都在结合软包电池厂商最新工艺需求加速研发迭代,助力电池企业降本、提质、增效。

优质客户布局抢占方面:动力电池厂商出货量直接取决于其配套车型的数量和畅销度,未来伴随新能源汽车需求的爆发,动力电池企业如果希望在竞争中脱颖而出,必须要绑定下游优质客户,借势客户发展,进而实现自身的市占率的快速提升。在技术研发、产品质量、生产效率、成本控制等方面练好内功的同时,软包动力厂商需要从匹配主机厂定制化需求的角度,优化自身产品设计,加快配套的规模化产能建设,从而实现布局更多优质客户,确保未来竞争中处于有利位置。

3.2 上游关键材料铝塑膜国产化正当时

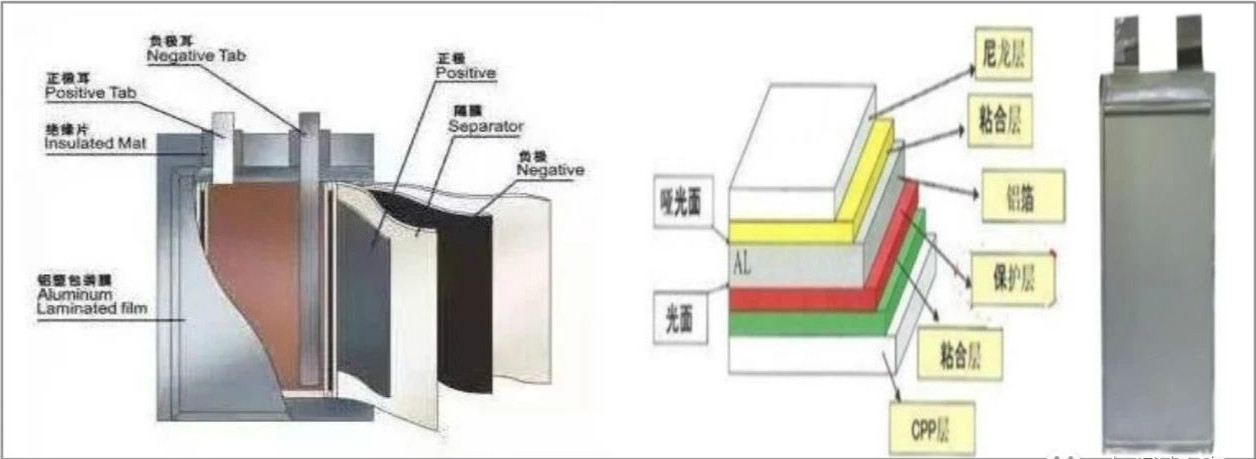

铝塑膜是应用于软包锂电的包装材料,是由多层塑料、铝箔和粘合剂组成的高强度、高阻隔多层复合物,包含外阻层、阻透层和热封层三层,每层之间通过粘接剂复合。铝塑膜不仅是软包锂电的外包装,还起到阻隔氧气、水分与内部电芯接触以及防止电解液腐蚀等作用,如果铝塑膜破损,很可能发生鼓包、漏液等情况。

图11:铝塑膜示意图

资料来源:公开资料,九鼎投资

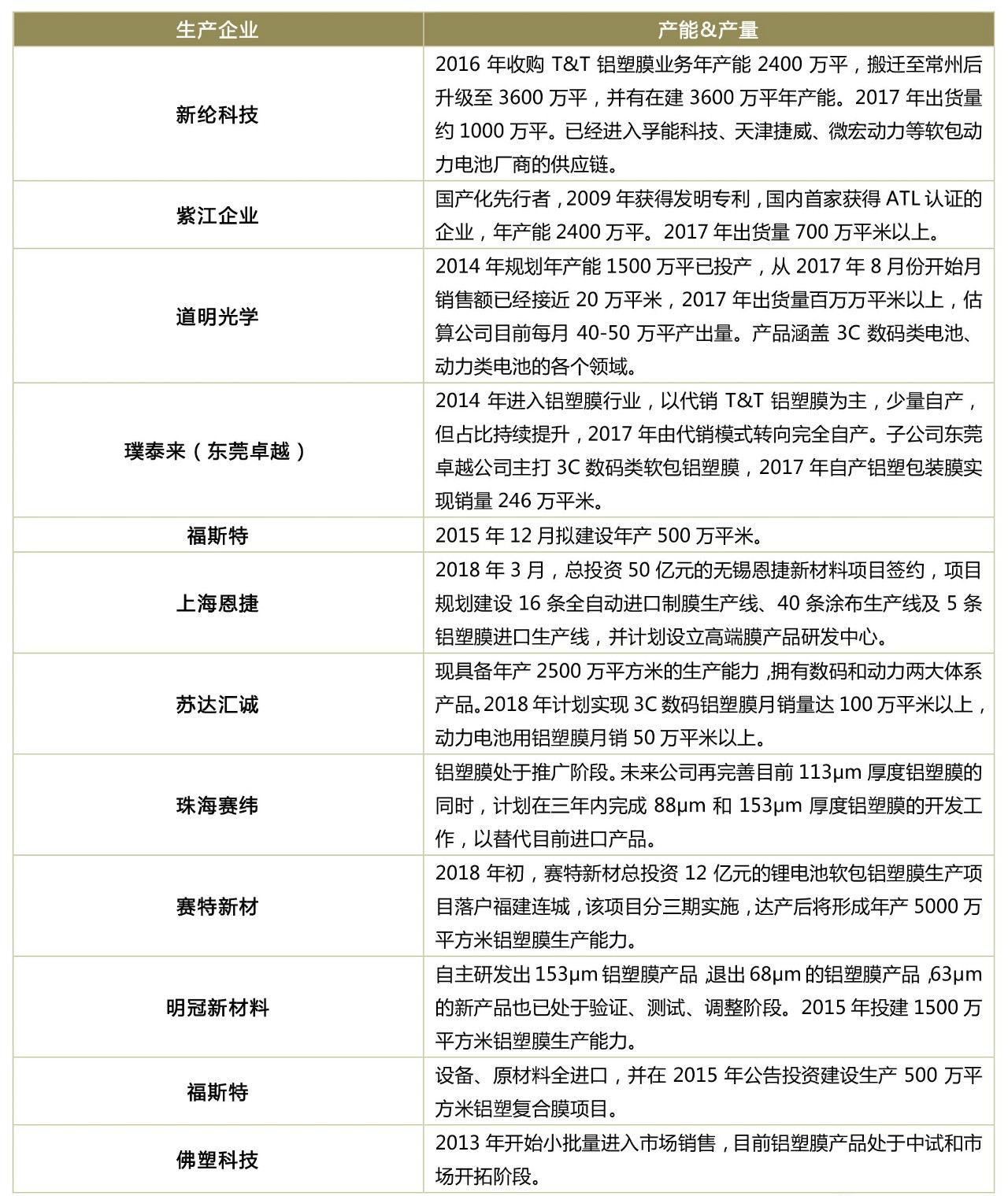

锂电池电化学属性对铝塑膜有很高的质量要求,技术壁垒高,日本DNP、昭和电工、T&T三家企业市占率约90%。在多数锂电池材料可以国产化的背景下,铝塑膜国产化率仅5%左右,已成为制约软包锂电成本下降的重要瓶颈,亟需进口替代。

现阶段国内铝塑膜企业已突破部分技术瓶颈,少数厂家产品的部分指标达到日本同行水平,品质差异主要体现在关键材料的制备、内层耐电解液腐蚀性能和冲深性能等,另外在厚度方面与国际主流厂商也有一定的差距。

表9:国际主流厂商铝塑膜生产情况

资料来源:公开资料,九鼎投资

表10:国内铝塑膜企业情况

资料来源:公开资料,九鼎投资

04.行业发展趋势及特征

短期内软包装作为一种电池轻量化高能化的手段,将以较高比例占据增量市场,长期看全固态电池也需要依托软包锂电量产的共性技术。新能源汽车新政策释放了提升电池性能、增大能量密度的信号。随着补贴门槛的不断提高,软包锂电能够助力电池企业增强能量密度和产品竞争力,未来软包技术将在增量市场中占据一席之地。通过行业调研和专家走访,九鼎投资认为未来动力软包锂电行业发展将呈现以下主要趋势和特征:

一、动力电池需求高增长,国内软包渗透率将持续提高。

2018年中国各类锂电池总出货量为102GWh,同比增长25%。其中,软包锂电2018年出货量为39GWh,同比增长39%。在3C领域,软包渗透率已超过65%,该指标还在进一步增长。在动力电池领域,软包渗透率约13%,尚未成为主流路线,但在近年政策鼓励高能量密度的大趋势下,渗透率正在快速提升。预计到2022年我国软包锂电市场规模达约124GWh,年均复合增速约35%,动力电池领域的渗透率有望达到40%。

二、国内动力软包龙头未定,有望诞生下一个“宁德时代”。

动力软包技术路线,海外厂商起步较早,全球市场主要被LGC、AESC把控,两家配套多家主流车企的全球销量前十车型,此外SK也有较多技术储备。国内动力软包技术路线起步晚,当前主要企业包括孚能科技、天津捷威、国能电池、卡耐、桑顿等,不少传统硬壳电池大厂也在积极布局。近年,国内动力软包电池厂商虽市场拓展迅速,但受制于国内产业链上下游的滞后,相比海外厂商仍有差距。未来伴随国内动力软包厂商电池技术和生产工艺的持续优化,国产中后段关键设备的工艺匹配度和自动化程度提升,国产高质量铝塑膜及相关基础材料的量产落地,我国动力软包厂商才能在全球竞争中抢夺更多市场份额,从而涌现出真正的细分领域龙头企业,并实现对传统硬壳动力电池大厂的弯道超车,诞生出动力软包领域的“宁德时代”。

三、软包关键材料高增长可期,铝塑膜将涌现龙头企业。

铝塑膜是软包锂电特有的核心材料,技术壁垒高,目前国产化瓶颈明显,仍长期依赖进口。随着软包锂电行业的高速发展,预计2018~2022年中国铝塑膜的需求量年均复合增速为21.0%,2022年铝塑膜需求量将达3.4亿平米。目前铝塑膜市场仍处于明显的寡头垄断状态,日本DNP、昭和电工、T&T三家全球铝塑膜市占率近90%,部分中国公司虽然已完成较多技术积累和突破,但是距离获得下游软包锂电厂商的供应链认可和批量采购仍有较大差距。预计今明两年,数码软包锂电领域的铝塑膜将会出现快速的国产化,动力电池领域的国产化进程也将显著加速,类比动力电池隔膜产业发展历史,铝塑膜也将涌现新的锂电产业链明星企业。

四、具有先发优势的软包锂电专用设备企业将率先受益于行业快速增长。

软包与硬壳锂电的工艺及设备在前段的搅拌、涂布、辊压等生产环节基本一致,但鉴于包装材料为软体的铝塑膜,软包锂电后段的注液、封装等工序与硬壳电池存在较大差异,对中后段生产设备提出更多特殊要求。随着软包锂电的渗透率不断提升和新建产能的持续落地,将带来对中后段生产设备需求的持续提升,掌握软包锂电中后段设备核心技术的厂家将率先受益于产能扩张,享受到行业快速增长的红利。预计2018~2022年软包动力电池新增专业设备累计需求约135亿元,年均复合增速可达40%。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号