深度丨电池企业盈利能力对比:宁德时代vs海外动力电池巨头

近期海外动力电池巨头密集披露了19年Q2数据,我们将其季报数据逐一梳理,并对其动力电池业务进行深入分析。

LG化学:公司只披露二次电池业务数据,2019年H1二次电池收入达213亿元,同比增长27%,盈利能力方面,自2017年起二次电池业务已开始盈利,但2019年H1营业利润率下降至-8%,主要是由于动力电池新产线投入后固定资产折旧加大以及储能业务爆炸事件导致的一次性损失。

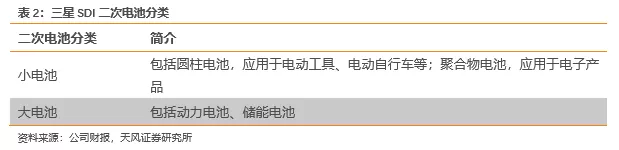

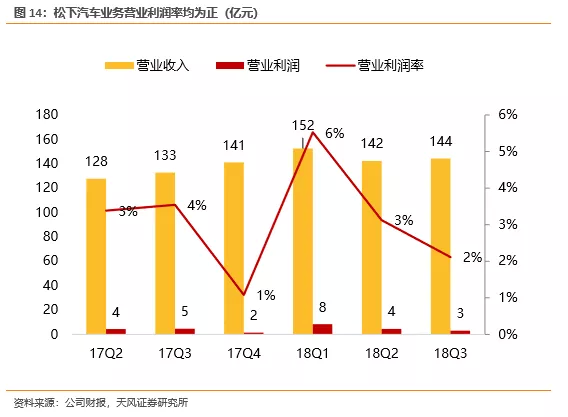

松下:2019年4月公司将动力电池业务由三级部门升至二级部门,开始详细披露动力电池数据。2018年松下动力电池收入约230亿元,由于松下动力电池收入项中不包含储能等其他收入,因此计算其电池单位成本准确度较高,计算得出2018年松下单位电池售价为0.95元/wh,同期宁德动力电池单价为1.15元/wh。对比二者售价可以看出,松下的单位售价优势明显,较宁德单价便宜约17%,主要原因在于NCA去钴后成本下降较大,预计宁德811电池量产后,二者的单价差距有望缩小。

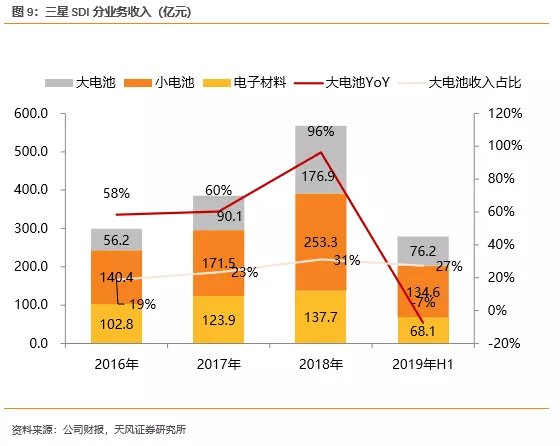

三星SDI:韩国储能需求减少导致大电池收入出现下滑。公司目前只披露了大电池收入数据,2016-2018年大电池收入分别为56亿元、90亿元、177亿元,同比增长均超过50%,收入占比稳步提升,2016-2018年占比分别为19%、23%、31%。2019年H1大电池收入出现负增长,同比下滑7%,收入占比下降至27%,主要原因为韩国储能起火事件频发导致国内需求大幅减少。

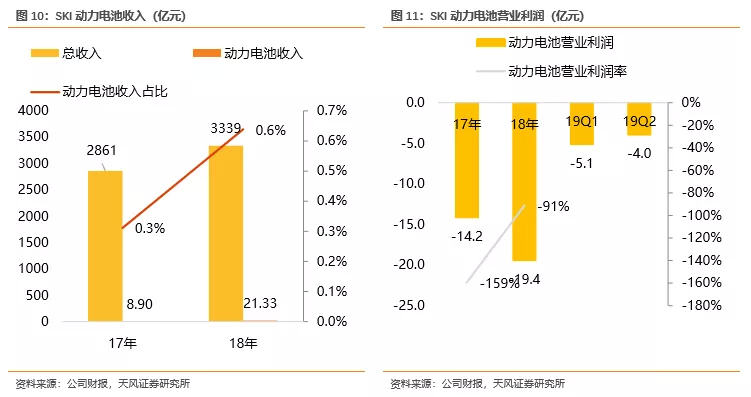

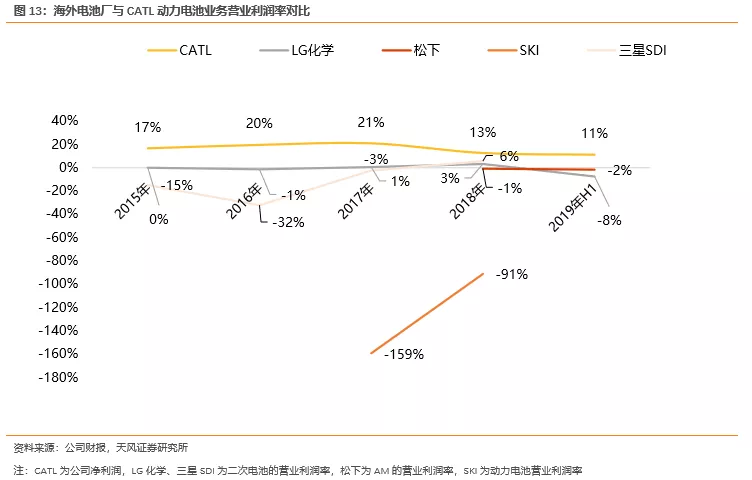

SKI:公司动力电池业务规模较小,2018年收入只有21亿元,占集团收入不足1%。公司动力电池业务一直处于大幅亏损状态,但已逐步减亏。营业利润亏损高达19.45亿元,营业利润率-91%,19年Q2营业利润亏损4亿元(分季度数据未披露动力电池业务收入),环比减亏1.1亿元,其中减亏0.73亿元为生产成本降低所致;

关键问题探讨:与CATL高盈利相比,海外电池厂仍处于亏损?我们认为主要有三个原因造成——产能利用率低、设备单线投入较高、原材料成本较高;

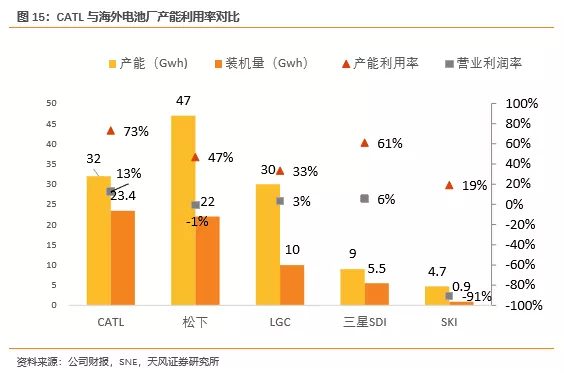

1)产能利用率较低是造成亏损的主要原因。2018年CATL与三星SDI的产能利用率最高,分别为73%与61%,二者当期营业利润率(CATL为净利率)对应均为正,而松下、LGC的产能利用率均低于50%,SKI甚至只有19%,过低的产能利用率使得固定成本开支较高,亏损在所难免。

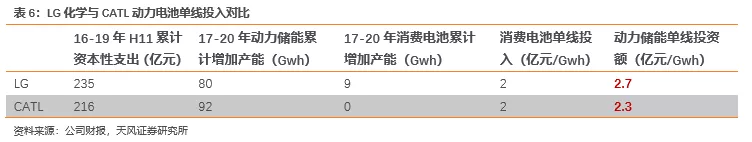

2)设备单线投入方面较高,以LG化学为例,其大电池单线投入较CATL贵4000万元/Gwh。由于动力电池产线的建设周期约1.5年,我们判断16-19年H1的资本开支将对应2017-2020年的新增产线。换算得出CATL的动力电池单线投入为2.3亿元/Gwh,LG化学大电池的单线投入为2.7亿元/Gwh,二者相差4000万元/Gwh,我们认为主要原因为1)LG化学的产线为软包产线,相较方形的单线投入较大;2)宁德的设备投入大部分为国内供应,售价较低;3)国内的土地厂房投入成本相较韩国具有一定优势;

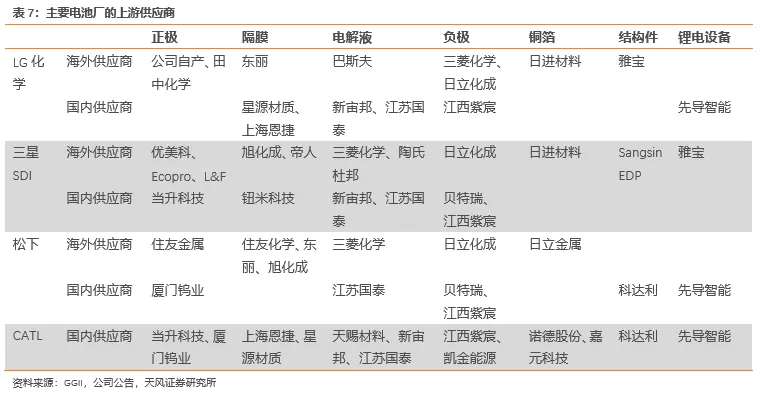

3)CATL对供应商控制能力较强,材料成本优势明显。CATL过去几年在材料、设备国产化培育做了大量工作,和一批供应商一起成长,因此对产业链资源有较好的控制能力。目前日韩电池厂的主要供应商仍为日韩材料企业,在品质方面相较国内有一定优势但采购成本较高,随着国内供应商的生产技术不断优化,日韩企业已开始导入国内供应商(大部分为B供),预计未来CATL的材料成本优势将有所减弱。

1. 海外电池厂动力电池业务分析

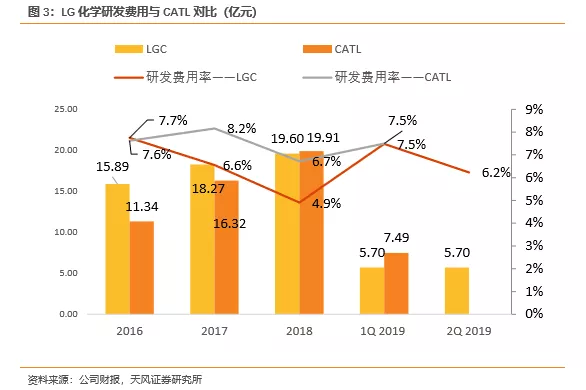

1.1. LG化学:二次电池研发投入与CATL接近,2018年均为20亿元

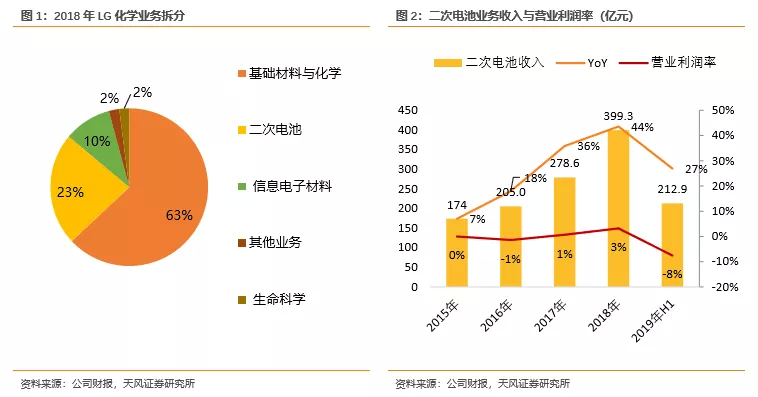

LG化学的主营业务包括基础材料与化学、二次电池、信息电子材料、生命科学等,其中二次电池为LG化学的第二大业务,2018年收入约400亿元,占比达23%。

LG化学的二次电池业务收入一直保持高速增长,2019年H1收入达213亿元,同比增长27%,盈利能力方面,自2017年起二次电池业务已开始盈利,但2019年H1营业利润率下降至-8%,主要是由于动力电池新产线投入后固定资产折旧加大以及储能业务爆炸事件导致的一次性损失;

与CATL动力电池的研发对比:二者在电池方面的研发投入与研发费用率十分接近,18年均为20亿元左右,但考虑到LGC的二次电池业务中接近40%为消费电池,虽然消费电池技术迭代已放缓,但新项目仍需要跟进一定的研发费用,因此动力电池的研发投入有可能不足15亿,研发投入力度或小于CATL,且从研发投入的增速来看,CATL高于LGC,未来CATL在技术储备方面有可能超过LGC;

1.2. 松下:动力电池业务升级至二级部门,18年电池单价较CATL便宜17%

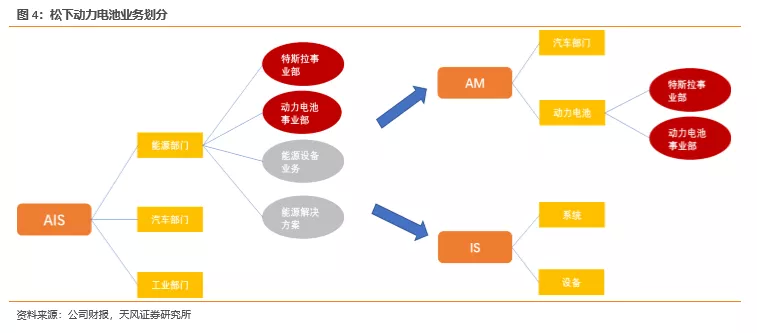

2019年公司将动力电池业务由三级部门升至二级部门,开始详细披露动力电池数据。松下动力电池业务原属于AIS(Automotive&Industrial Systems)板块的能源事业部,AIS板块包括能源部门、汽车部门以及工业部门,而能源部门再细分为动力电池业务(特斯拉业务,其他动力电池业务)、能源设备业务、能源解决方案等,除披露能源部门数据外,未披露动力电池具体数据。自2019年4月起公司重新划分事业单位,将AIS板块拆分为AM(Automotive)板块以及IS(Industrial Solutions)板块,将动力电池业务独立出能源部门,与汽车部门并列归属于AM板块,此举将动力电池业务由三级部门提升至二级部门,提高了动力电池业务在集团内的地位,自此公司开始披露动力电池收入。

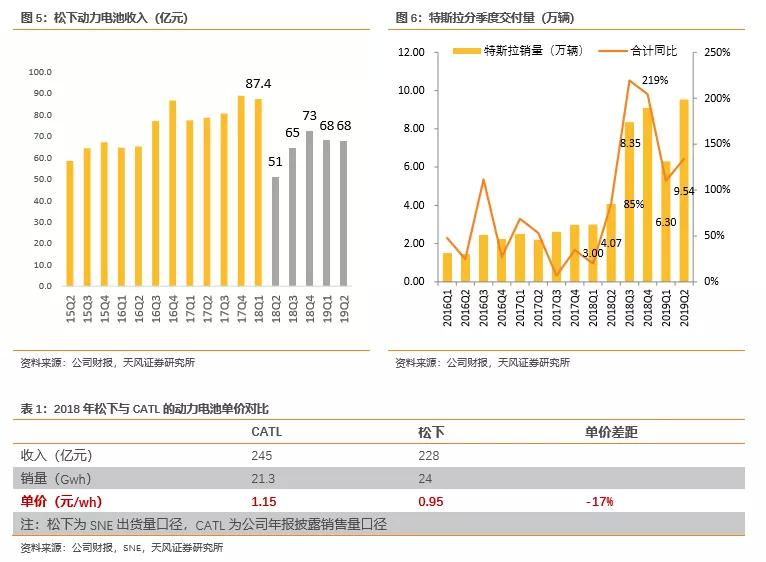

2018年松下动力电池收入约230亿元。2018年Q2-Q4松下动力电池收入分别为51亿元、65亿元、73亿元,2018年Q1能源业务收入为87.4亿元,考虑到松下主要动力电池客户为特斯拉,特斯拉当季交付量将显著影响松下动力电池收入,2018年Q1-Q2特斯拉交付量分别为3万辆、4万辆,我们推算2018年Q1动力电池收入或为40亿元,全年收入将达228亿元。

2018年松下单价约0.95元/wh,较宁德便宜17%。由于松下动力电池收入项中不包含储能等其他收入,因此计算其电池单位成本准确度较高,根据SNE Research数据,2018年松下动力电池出货量为24Gwh,计算得出2018年松下单位电池售价为0.95元/wh,同期宁德动力电池收入为245亿元,动力电池销售量(公司口径)为21Gwh,单价为1.15元/wh。对比二者售价可以看出,松下的单位售价优势明显,较宁德单价便宜约17%,主要原因在于NCA去钴后成本下降较大,预计宁德811电池量产后,二者的单价差距有望缩小。

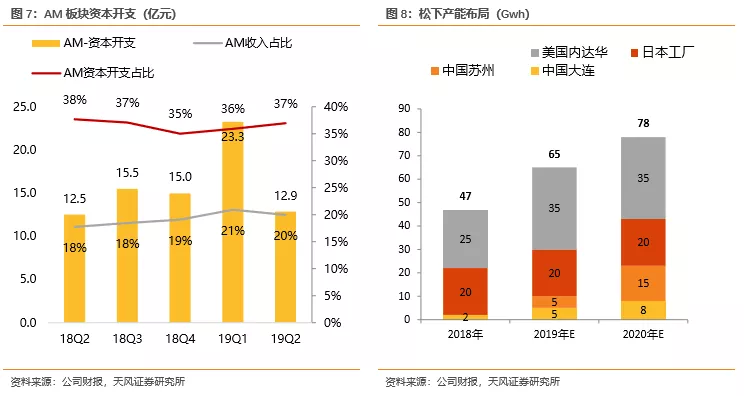

公司内部资源已向动力电池倾斜,资本开支占比稳定为37%。AM板块收入占集团比重20%左右,但资本开支占比稳定在37%,公司目前主要投资方向为动力电池板块,未来两年内将在美国内达华州新增10Gwh产能,在中国新增20Gwh产能,合计增加30Gwh。

1.3. 三星SDI:韩国储能需求缩减导致19H1大电池收入出现下滑

三星SDI主要业务为二次电池业务以及电子材料业务,其中公司将二次电池业务划分为大电池与小电池业务,小电池包括圆柱电池与聚合物电池,分别应用于电动工具、电动自行车与消费电子产品;大电池包括动力电池与储能电池。

韩国储能需求减少导致大电池收入出现下滑。公司目前只披露了大电池收入数据,2016-2018年大电池收入分别为56亿元、90亿元、177亿元,同比增长均超过50%,收入占比稳步提升,2016-2018年占比分别为19%、23%、31%。2019年H1大电池收入出现负增长,同比下滑7%,收入占比下降至27%,主要原因为韩国储能起火事件频发导致国内需求大幅减少。

1.4. SKI:动力电池业务较小,依旧处于深度亏损

公司动力电池业务规模较小,占集团收入不足1%。公司主营业务为石油化工品,2018年公司总收入高达3339亿元,目前动力电池业务仍在集团内贡献很小,被划分为其他收入范畴,2018年动力电池收入为21亿元,同比增长140%,占总收入比重只有0.6%。

公司动力电池业务一直处于大幅亏损状态,但已逐步减亏。营业利润亏损高达19.45亿元,营业利润率-91%,19年Q2营业利润亏损4亿元(分季度数据未披露动力电池业务收入),环比减亏1.1亿元,其中减亏0.73亿元为生产成本降低所致;

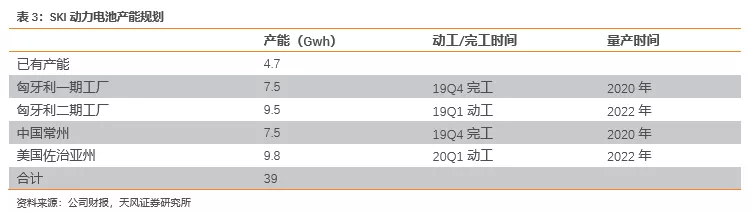

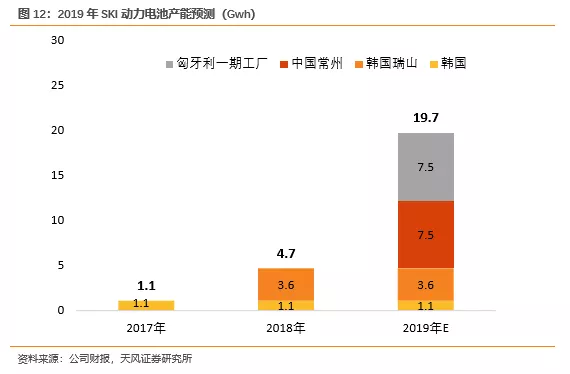

动力电池目前已有4.7Gwh产能,已规划产能合计39Gwh。公司在建产能为34.3Gwh,分别为匈牙利17Gwh、中国常州7.5Gwh,美国佐治亚9.8Gwh,其中匈牙利一期工厂(7.5Gwh)与中国常州工厂(7.5Gwh)于2019年Q4建成,预计2020年开始量产,匈牙利二期(9.5Gwh)已于19年Q1开工,预计2022年量产,美国佐治亚工厂(9.8Gwh)预计于2020年Q1动工,预计2022年量产。根据公司规划,19年底SKI动力电池产能将达20Gwh ,同比提升超过300%

2.为何海外电池厂仍亏损?——低产能利用率、高单线投入、高原材料成本为主要原因

与CATL高盈利相反,海外电池厂的动力电池业务仍处于亏损状态。我们选取CATL的净利率,选取SKI动力电池业务的营业利润率,由于LG化学、三星SDI与松下未披露相关数据,我们选取二次电池与AM的营业利润率做对比。可以看出,CATL的净利率一直超过10%,而海外电池厂仍处于亏损状态,其中SKI仍处于深度亏损期,而松下AM板块亏损幅度较小,已接近盈亏平衡线,但由于AM板块的汽车业务在归属于AIS板块时一直处于盈利状态,因此动力电池业务仍然是造成整体亏损的主因。LG化学的二次电池业务曾于2017年实现扭亏,但由于储能爆炸事件以及新产线投入后固定成本开支较大,19年H1再次出现大幅亏损。三星SDI于2018年成功实现扭亏,营业利润率为6%,主要原因为2018年储能业务受韩国补贴政策刺激影响,因此带动整体盈利能力提高,动力电池或仍处于亏损状态。

为何海外电池厂一直亏损?我们认为主要有三个原因造成——产能利用率低、设备单线投入较高、原材料成本较高;

产能利用率较低是造成亏损的主要原因,2018年CATL与三星SDI的产能利用率最高,分别为73%与61%,二者当期营业利润率(CATL为净利率)对应均为正,而松下、LGC的产能利用率均低于50%,SKI甚至只有19%,过低的产能利用率使得固定成本开支较高,亏损在所难免。

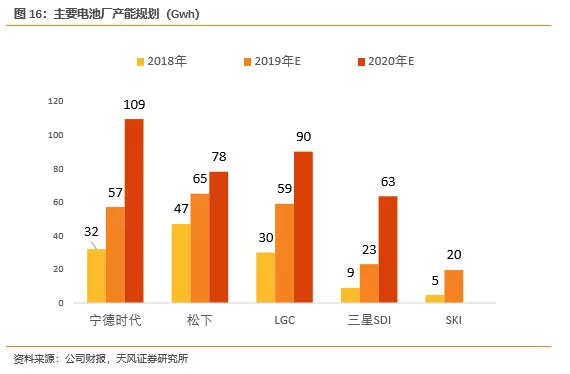

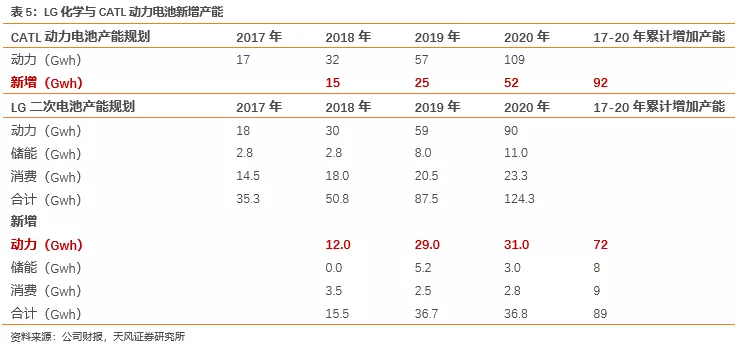

短期内LGC与SKI扭亏难度较大,三星或将再度亏损。从各电池厂未来两年的扩产计划看,LGC、SKI的产能均为翻倍增长,预计随着动力电池产能的迅速扩张,短期产能利用率提升较难,二者扭亏难度较大。三星SDI的产能扩张最为迅猛,2年CAGR高达165%,而从装机量层面看,2019-2020年均保持100%以上的增速有一定难度,短期三星SDI或将再度面临亏损。

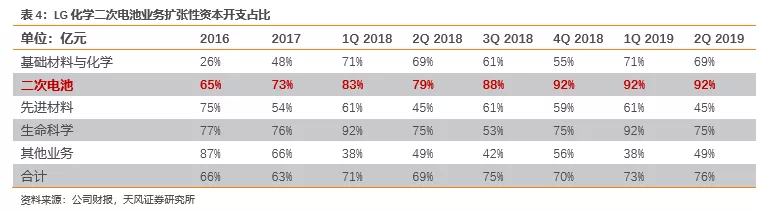

设备投入资金方面,由于只有LG披露了二次电池的扩张性资本开支,因此我们将CATL与LG进行对比。

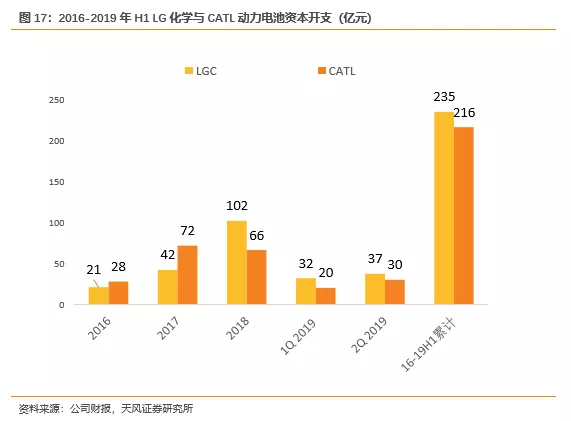

16-19年H1,宁德与LG化学的动力电池累计资本开支相差不大。自2018年Q4起,LG只公布二次电池的合计资本开支,未将其分类为维持性与扩张性资本开支,考虑到公司动力电池产能仍在持续扩张中,预计扩张性资本开支占比将持续扩大,假设18Q4-19Q2的扩张性资本开支占比达92%,测算得出16-19年H1累计资本开支分别235亿元,同期CATL资本开支为216亿元(假设宁德19Q2资本开支为30亿元),二者累计资本开支较为接近。

LG化学的大电池单线投入较CATL贵4000万元/Gwh。由于动力电池产线的建设周期约1.5年,我们判断16-19年H1的资本开支将对应2017-2020年的新增产线。根据公司披露,CATL在2017-2020年期间动力电池累计增加产能约92Gwh,LG化学动力电池累计增加产能为72Gwh,储能为8Gwh,消费为9Gwh。由于小电池产线投入与大电池相比较少,我们假设消费电池单线投入为2亿元/Gwh,换算得出CATL的动力电池单线投入为2.3亿元/Gwh,LG化学大电池的单线投入为2.7亿元/Gwh,二者相差4000万元/Gwh,我们认为主要原因为1)LG化学的产线为软包产线,相较方形的单线投入较大;2)宁德的设备投入大部分为国内供应,售价较低;3)国内的土地厂房投入成本相较韩国具有一定优势;

CATL对供应商控制能力较强,材料成本优势明显。CATL过去几年在材料、设备国产化培育做了大量工作,和一批供应商一起成长,包括了正极的当升科技,厦门钨业,隔膜的上海恩捷、星源材质,电解液的天赐、新宙邦,负极的紫宸、凯金,结构件的科达利等。在2016年电动汽车百人会论坛中,公司董事长曾毓群明确指出:“我们的理念是引领国产化,所以设备国产化率是86%,材料是88%,带动了相当多的电池企业上市。”由于宁德成功培育了大量的本土供应商,因此对产业链资源有较好的控制能力。目前日韩电池厂的主要供应商仍为日韩材料企业,在品质方面相较国内有一定优势但采购成本较高,随着国内供应商的生产技术不断优化,日韩企业已开始导入国内供应商(大部分为B供),预计未来CATL的材料成本优势将有所减弱。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号