天能动力拟分拆电池业务科创板上市 主打的铅蓄电池前景如何?

时间:2020-01-03 11:24来源:每日经济新闻 作者:朱万平

点击:

次

2019年岁末,终于传来了让天能动力上下振奋的消息。12月30日晚,天能动力公告称,分拆旗下天能电池集团股份有限公司(以下简称天能股份)科创板上市一事,已获上交所受理。或受此消息影响,12月31日天能动力跳空高开,一度大涨超7%。

近日,天能股份亦对外披露了招股说明书(申报稿)。2018年,天能股份营收达358.63亿元,净利润(指归属于母公司所有者的净利润,下同)逾12亿元。2019年上半年,公司营收为207.56亿元,净利润为4.68亿元,同比下滑了逾11%,公司资产负债率逾77%。

分拆核心资产A股上市

从港股分拆资产到A股上市,并不是什么新鲜事。但天能动力分拆的特别之处在于,公司绝大多数资产都要被“拿”到A股,毕竟天能股份是天能动力旗下最主要的资产。截至2018年底,天能动力总资产为166亿元,而天能股份总资产为155亿元,占前者约93%。

拟将逾九成资产分拆上市,几乎是将公司再次IPO。为何天能动力一心欲分拆回A呢?这或许与其在港股市场估值低有关。截至2020年1月2日,天能动力在港股的动态市盈率仅4.75,市净率1倍出头。而科创板的市盈率动辄数十倍乃至上百倍。

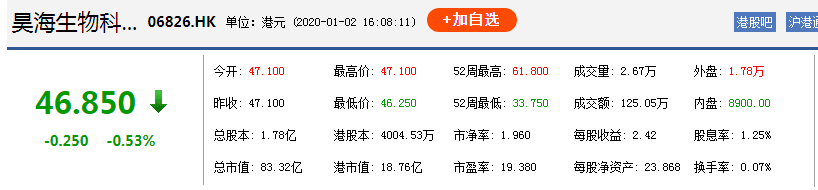

在这一对比下,昊海生物科技算是走在了前面。2019年10月底,昊海生科成功分拆上市,发行价89.23元/股。1月2日昊海生科股价为90.98元/股,但即使这样,昊海生科的股价也比在港股时的46.7港元/股高出一半多。

昊海生科与昊海生物科技对比。图片来源:东方财富截图

本次IPO,天能股份拟募资约36亿元加码电池主业。这对天能动力而言,也是有利的。截至2019年6月底,天能动力总负债约133.51亿元。若此次分拆成功上市,无论是天能股份抑或天能动力的资产负债率都将得到优化。

“分拆后,留在港股的业务,也将得到进一步的发展。”1月2日下午,天能股份有关人士称,对于在港股上市的业务,也有着较为清晰的发展规划,未来将进一步发展。

主打的铅蓄电池产品前景如何?

欲登陆科创板,天能股份的“科创”属性如何?天能股份在招股书(申报稿)中称,公司现已形成了“铅蓄电池+锂离子电池”双产品体系,应用领域涵盖动力、起动启停、储能、3C及备用电池。

不过,上述天能股份人士也坦言:“目前铅蓄动力电池是公司收入最大的业务。”

2018年,天能股份逾358亿元总营收中,约300亿元都是由铅蓄电池所贡献,占比约83%。而锂电池板块只贡献了4.3亿元左右。

主要产品涵盖多种电池的雄韬股份,近年也屡屡在公告中表示:“伴随国内人力成本和原材料成本的不断提高,近年来,国内铅蓄电池制造的优势不断被削弱、盈利能力显著下滑。”

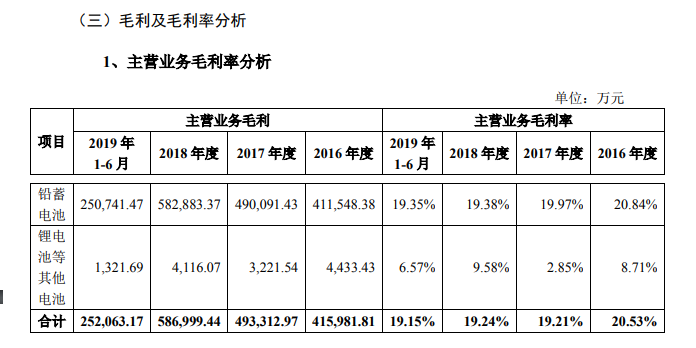

主打铅蓄电池的天能股份也受到外部因素的不利影响。2016年~2018年,天能股份的主营业务毛利率整体出现一定下滑(如下图),尤其是铅蓄电池业务。

图片来源:招股书(申报稿)截图

另一方面,这些年国内锂电池也不断对铅蓄电池形成替代,天能股份看到:随着技术进步,近几年锂电池亦获得了快速发展,在国内电动自行车的装配量得到提升。

“作为产业内的人,(对未来)我们不乐观,也不悲观。我们将根据市场的需求、行业的发展趋势,做出战略上的调整。”上述天能股份有关人士称,此前市场上对铅蓄动力电池可能也一些误解,现有回收技术对废旧铅蓄电池中铅金属的回收率已超过99%,铅蓄电池也属于绿色电池。

本次IPO天能股份也拟加码锂电池,约36亿元募集资金中,投入到“高能动力锂电池电芯及PACK项目”和“绿色智能制造技改项目”中的资金最多,分别达到约8.53亿元和8.39亿元。

截至1月2日收盘,天能动力股价报6.16港元,单日涨幅3.88%。近5个交易日累计上涨约12%。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19 -

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02 -

积蓄新动力 跑出加速度——福建以点带面构建锂电产业新生态

2024-05-07 08:59

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号