戴姆勒触手伸向孚能 动力电池行业将迎来风云变幻

时间:2020-05-28 15:14来源:每日汽车 作者:郑文

点击:

次

近日,外媒消息称,戴姆勒公司拟参与中国动力电池制造商孚能科技正在进行的IPO项目,以确保公司在扩大电动汽车生产的同时,有稳定的电池供应来源。上述消息人士称,计划与投资额均尚未敲定。孚能是戴姆勒的长期电池供应商。

2019年5月,戴姆勒的“2039愿景”进一步坚定明确地展示了其新能源的战略方向,计划至2030年电动车型占据乘用车的新车销量一半以上;至2039年着力实现乘用车新车产品阵容的碳中和。

同年10月份,戴姆勒旗下奔驰品牌宣布与孚能科技建立可持续发展合作伙伴关系,为此孚能计划在德国投资6亿欧元建立动力电池生产基地,以帮助奔驰提高电动车产能。

作为业内最早确立以三元化学体系及软包动力电池结构为动力电池研发和产业发展方向的企业之一,孚能科技已经有着不可小觑的实力。这一年同样也是孚能开始酝酿上市的一年,2019年6月孚能科技向江西省证监局申报,申请在上交所科创板上市,9月份申请获得受理。而就在上周四,孚能科技已经在科创板注册生效,上市在即。

在电动化趋势下,为获得稳定供应的动力电池产能,主机厂和电池供应商的绑定变得越来越紧密。戴姆勒目前的行动似乎是再正常不过的一步棋。

但是巧的是,大众也早已传出拟收购动力电池制造商国轩高科20%股份,并成为公司第二大股东的消息。后又有消息称是有意收购30%股份成为第一大股东。就在上周,国轩高科发布公告,正在筹划股权转让事宜,拟向战略投资者转让其持有的部分公司股权。很快,公司第一大股东珠海国轩部分股份已解除质押,这几乎完全预示大众入主的传闻得到进一步确认。

为何大众、戴姆勒双双在此时对动力电池的布局如此激进且急迫?推动欧洲车企的最后一只推手,或许需要从近日欧盟委员会推出的“绿色经济复苏计划”开始说起。

计划指出,考虑对零排放汽车免征增值税(增值税是金额较大税种,我国历史上出现过下调从未有过取消);并计划未来两年投入200亿欧元购买电动车贷款;投资400~600亿欧元布局零排放动力总成;2025年前将新建200万个充电桩。

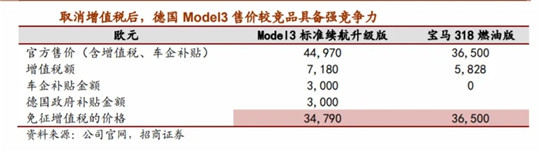

此复苏计划很可能在很大程度上快速刺激新能源市场的复苏和增长。要知道,仅仅是免征增值税这一项就足以快速降低购车成本。欧盟国家的汽车增值税普遍都在20%左右。若免除增值税,降低的价格非常可观,价格区间直接可与燃油版车型竞争。

以德国购买纯电版高尔夫为例,官方指导价为3.19万欧元的纯电高尔夫,在减去6000欧元国家补助后,包含购置税到手价是2.59万欧元。但如果免除19%的购置税,到手价格降到2.08万欧元。同样的,特斯拉Model 3也直接从4.5万欧元降到3.48万欧元,大大刺激消费欲望。

据东兴证券测算,未来两到三年内,每年各国家的新能源汽车销量增速都将达到双位数的增长,而随之而来的是动力电池需求的双位数增长,仅仅是明年,增幅达到极其可观的40.54%。那么此时的布局急迫程度完全显露无疑。

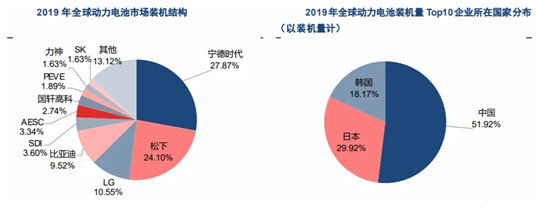

欧洲新能源汽车市场重回快速发展轨道,势必对动力电池产业链有一股强劲的带动作用。而根据SNE research统计数据显示,2019年全球动力电池出货量前十企业占据全球出货量86.88%的份额,前十企业均为中日韩企业。同时上游材料供应商也几乎都分布于中日韩地区。

由于中国在竞争规模与成本方面有优势,国内动力电池链条明显会有一波红利,特别是已经进入到海外新能源汽车产业链的供应商。比方说,基本覆盖主流欧洲车企的宁德时代;进入戴姆勒供应链的孚能科技;进入戴姆勒、现代起亚供应链的亿纬锂能……

接下来,几乎可以肯定此类布局的消息将变得频繁,不管是海外动力电池供应商在中国市场布局产能,还是整车厂注资国内动力电池头部阵营,又或是国内动力电池供应链上的供应商,都将是稀松平常的事。实际上,很多产业链上的企业已经迅速响应,合纵科技拟募资制备充电桩;星源材质拟募资用于涂覆工厂和湿法隔膜项目;华友钴业拟募资62.5亿元用于电池材料项目……

机会与危机是双生子,没有一个机会不伴随着危机而来。机遇到来的同时,同样的我们也不能忽视危机。伴随着电动车产销增速放缓,补贴持续退坡,以及新增产能的不断投放,产业链各环节面临着降价压力,尤其是中游环节面临来自下游整车厂削减成本,上游资源类企业(比如钴产品)抬价的两难局面。除此之外,松下、LG等日韩供应商进一步扩张,其技术、品牌等优势也将对国内相关竞争领域企业产生重大挑战。

国内动力电池产业链,机遇正在到来,也正在流失。抓住机遇的供应商将乘着风口直摇而上,没有抓住机遇的企业将在成本挤压下耗尽灯油。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

孚能科技的机与危

2020-08-25 11:10 -

入股中国电池企业 会成为外资车企的常规操作吗?

2020-07-08 10:49 -

斥资9亿元,戴姆勒看上了孚能科技什么?

2020-07-07 12:21 -

大众-国轩高科、戴姆勒-孚能,车企与电池厂商组CP成风?

2020-06-03 20:08 -

电池大战?大众投资国轩高科未定,又传戴姆勒觊觎孚能?

2020-05-28 10:34 -

特斯拉、大众、戴姆勒纷纷抢滩 车企自建电池工厂为哪般?

2020-04-17 08:47 -

戴姆勒的电池攻略:谋定后动

2020-01-06 09:25 -

电动卡车风口已近? 低成本、轻量化电池是关键

2019-09-25 10:25 -

大众、沃尔沃、戴姆勒纷纷入局 百度自动驾驶再扩国际朋友圈

2018-11-14 10:26 -

戴姆勒心切 豪赌中国新能源汽车市场

2018-06-12 13:44

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

孚能科技的机与危

2020-08-25 11:10 -

入股中国电池企业 会成为外资车企的常规操作吗?

2020-07-08 10:49 -

斥资9亿元,戴姆勒看上了孚能科技什么?

2020-07-07 12:21 -

大众-国轩高科、戴姆勒-孚能,车企与电池厂商组CP成风?

2020-06-03 20:08 -

电池大战?大众投资国轩高科未定,又传戴姆勒觊觎孚能?

2020-05-28 10:34 -

特斯拉、大众、戴姆勒纷纷抢滩 车企自建电池工厂为哪般?

2020-04-17 08:47 -

戴姆勒的电池攻略:谋定后动

2020-01-06 09:25 -

电动卡车风口已近? 低成本、轻量化电池是关键

2019-09-25 10:25

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号