锂电池风口,负极为王

时间:2022-04-20 10:07来源:新浪财经 作者:综合报道

点击:

次

锂电池赛道正值风口,一众行业龙头乘风而起。

新能源汽车行业景气度持续提升,却被下游锂电池产业链卡了脖子。一个月前,特斯拉、比亚迪(243.970, -0.89, -0.36%)、小鹏汽车、哪吒汽车、威马等多家车企均宣布涨价。要不是上海疫情切断了这波涨价潮,很多人都想看看区区电动汽车能溢价到何种地步?当然,抛开新能源补贴退坡的微弱影响,涨价的主要原因就是部分电池企业改变了价格谈判规则。

以往,新能源车企将电池价格每季度谈定,并有价格开口,因此在动力电池涨价后签订新订单的车企压力非常大,只能通过涨价来缓解成本压力。再往上追溯,锂电池涨价的根因则是锂电池正极材料——锂、镍的价格疯涨。

无独有偶,近期石油涨价则传导至锂电池负极原材料价格飙升,负极石墨化供应紧张。石墨化价格自2020年四季度以来持续上涨,2021上半年基本达到1.6万/吨,到2021三季度已经持续上涨至2.1万/吨左右,最高价超过2.3万/吨,涨幅接近70%,负极材料业务需求迎来前所未有的风口。

正极内卷,负极当道

在新能源汽车领域,一提到锂电池,我们熟知的有两种:“磷酸铁锂”和“三元锂电”。这两种都是以锂电池正极命名的明星产品。由于内卷严重,加上锂电正极原材料镍的价格上涨,导致风口移向锂电负极。

之前一篇文章《新能源车涨价背后:锂电池赛道开启“硅基”下半场》我们详细介绍过锂电池负极的来龙去脉,其材料主要被分为碳材料与非碳材料两类。

碳类是指“碳基”体系,主要包括中间相碳微球、石墨和硬碳。市场化应用程度最高的为石墨类负极材料,其中人造石墨、天然石墨均为主流。由于人造石墨在循环性能、安全性能、充放电倍率等性能表现上均优于天然石墨,且成本与克容量均与天然石墨接近,成为目前锂电负极材料的主流选择。

供应商方面,国内现已经形成“三大四小”的稳定竞争格局。“三大”分别是璞泰来(125.020, -2.85, -2.23%)、杉杉股份(25.060, 0.12, 0.48%)和贝特瑞(85.940, -2.06, -2.34%),先发优势明显,各家之间无绝对差距;“四小”市占率相近,追赶头部的意愿强烈。

论技术,杉杉股份最为较早进入锂电池负极领域的企业,值得一提。

1999年,杉杉与鞍山热能研究院签署合作协议,成立上海杉杉科技,开发国家 863题目“锂电负极材料-中间相碳微球(CMS)” 项目,成为中国第一家锂离子电池负极材料生产企业,相关成果打破了国外的技术封锁和市场垄断,实现了锂离子电池负极材料国产化。

此后,杉杉又自主开发“高能量密度低膨胀技术”“快充包覆技术”“硅负极前驱体合成技术”等均处于行业前列,在人造石墨负极动力领域和数码领域的全球市场份额领先,为宁德时代(412.620, -27.64, -6.28%)、LG、特斯拉、宝马、戴姆勒等全球领先的电池厂和整车厂以及苹果、华为等全球知名的3C数码客户保供。

在快充技术方面,从3C电子到动力电池领域杉杉始终保持先发优势。2014年杉杉便与华为合作开发快充负极材料,采用元素掺杂技术,在充电速度大幅提升基础上,保持了电池的能量密度和使用寿命。

2018年杉杉将快充技术率先应用于大动力领域,研发行业内首款低温快充高能量密度负极材料——QCG系列负极材料,并实现大客户独供。凭借全球领先的液相融合碳化技术,杉杉负极高能量密度3C快充人造石墨的出货量和产品性能均处于全球领先地位。

如今,下一代硅基负极材料技术,杉杉也处于国内一线梯队,提供高容量、高首效、长循环系列硅氧复合材料,以及高倍率性能硅碳复合材料。目前杉杉硅基负极产品已批量应用于3C领域,在动力电池应用领域已经通过主流车企的多轮评测,待车型上市后,将实现批量应用。

行业尖端的高首效硅氧负极材料量产线已于2021年落地,有效提升锂电负极材料比容量和附加值。在钠离子电池等前沿技术领域,杉杉正在自主开发并已有相关技术储备。

可以说,锂电池负极材料壁垒较高,且扩建周期较长,新产能、技术都需要验证,有效供给仍集中在头部负极厂商,增量有限,“新玩家”难在短期内实现“弯道超车”。

因此,“三大四小”在国内锂电负极材料领域有着绝对的优势。

供需错配,产能是核心

从市场竞争格局来看,“三大四小”中的杉杉股份无疑是国内人造石墨的领军企业,更是国内唯一布局正极、负极和电解液的锂电材料龙头,产能是其成为龙头的关键指标。

截至2021年底,杉杉设有宁波(4万吨)、包头(4万吨)、宁德(5万吨)、湖州(4万吨)四大负极生产基地,2021年负极合计产能17万吨,石墨化产能4.2万吨,行业排名第二。

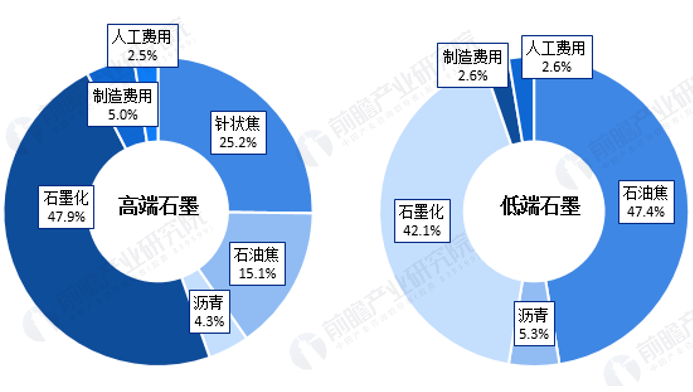

在锂电池负极行业中,石墨化是人造石墨(锂电负极基础原材料)生产的关键环节,负极材料成本主要由直接材料和石墨化构成,石墨化占比在50%左右。但由于能耗较大,负极厂商过去一般都将石墨化工序委托给碳素厂进行,并支付一定加工费。然而,近年来石墨化受限电政策影响,行业供不应求,涨价趋势显现。为应对石墨化供应偏紧、需求旺盛的趋势,负极公司通过参股石墨化加工企业以保障石墨化加工服务的供应,并且通过内部扩产、创新工艺,降低石墨化成本。

东吴证券(7.230, 0.00, 0.00%)研报显示,2022年1月高端石墨化加工费已达到2.6万元/吨,相对于底部时期的1.7万元/吨,石墨化的涨价幅度约1万元/吨。

因此,出于降本和保障出货的考量,杉杉股份果断采取自给自足战略,开始自行建设石墨化基地,实现负极生产一体化。随着包头一体化二期项目的即将投产,杉杉将新增6万吨负极成品及配套5.2万吨石墨化产能,四川眉山20万吨一体化基地一期工程也将加快建设10万吨石墨化产能,预计2022下半年投产。

产能和一体化持续加码,杉杉股份凭借产能优势,始终将产量市占率保持在行业前三,且人造石墨出货量排名第一。

时代造势,能人造局。

当下,无疑是锂电池产业最好的时代:下有消费需求快速增长,上逢政策大力扶持。接下来,锂电产业将迎来史无前例的发展黄金期,整个新能源汽车产业链之间的竞争也将越来越激烈。像杉杉股份这样高筑“护城河”的企业,终将走向舞台中央。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

2024锂电池行研报告

2024-05-24 18:59 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

氢能产业方兴未艾 中小企业如何抢抓风口?

2024-05-12 09:54 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01 -

“锂电池取代者”,一把梭哈

2024-04-28 09:26 -

福建省锂电池一季度出口居全国首位

2024-04-25 07:56 -

动力电池退役潮催生千亿产业 伪风口还是真火爆?

2024-04-18 08:26 -

固态电池“上车”风口再起:技术创新还是故事噱头?

2024-04-17 09:37

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

2024锂电池行研报告

2024-05-24 18:59 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

氢能产业方兴未艾 中小企业如何抢抓风口?

2024-05-12 09:54 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01 -

“锂电池取代者”,一把梭哈

2024-04-28 09:26 -

福建省锂电池一季度出口居全国首位

2024-04-25 07:56

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号