「宁王」利润下降,动力电池「新势力」来势汹汹

就在昨日,有报道称,蔚来汽车计划在上海市安亭镇新建研发项目,包括从事锂离子电芯和电池包研发的31个研发实验室,以及1条锂离子电芯试制线和1条电池包pack产线。

无独有偶,在今年3月,广汽埃安宣布自研的动力电池试制线打桩开建,此后将逐步扩大自产电池的比例。

自从经历了2021年的“电池荒”后,肉眼可见的,越来越多的车企们逐渐开始“逃离”行业巨头宁德时代,一大批二线电池厂趁机起势,还有部分车企甚至直接自产电池。

它们就如同新能源汽车里的“新势力”一般,期待在与宁德时代的追逐战中抢下属于自己的“话语权”。

宁王开拓新战线,二线厂趁机上位

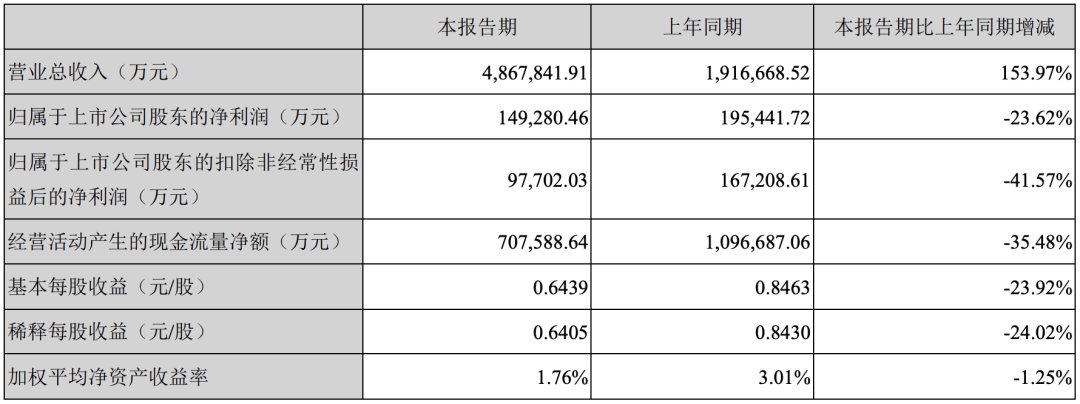

过去5个月,宁德时代的股价下跌了近4成,市值也随之蒸发超过6000亿元,股市上的“颓势”不免让人看衰这家行业巨头。而随着2022年Q1财报的发布,净利润的大跌更是让看客们觉得这家巨头开始走下坡路,对此宁德时代回应称是受到原材料的影响。

事实上,原料上涨导致的“增收不增利”现象在电池厂之间普遍存在,对此宁德时代选择了通过拓展业务来缓解电池涨价带来的压力,而二三线电池厂只能“迎难而上”。

也恰恰是因为宁德时代无法满足车企们的庞大需求,这些二三线电池厂“因祸得福”,开始与主机厂们紧密联系起来。

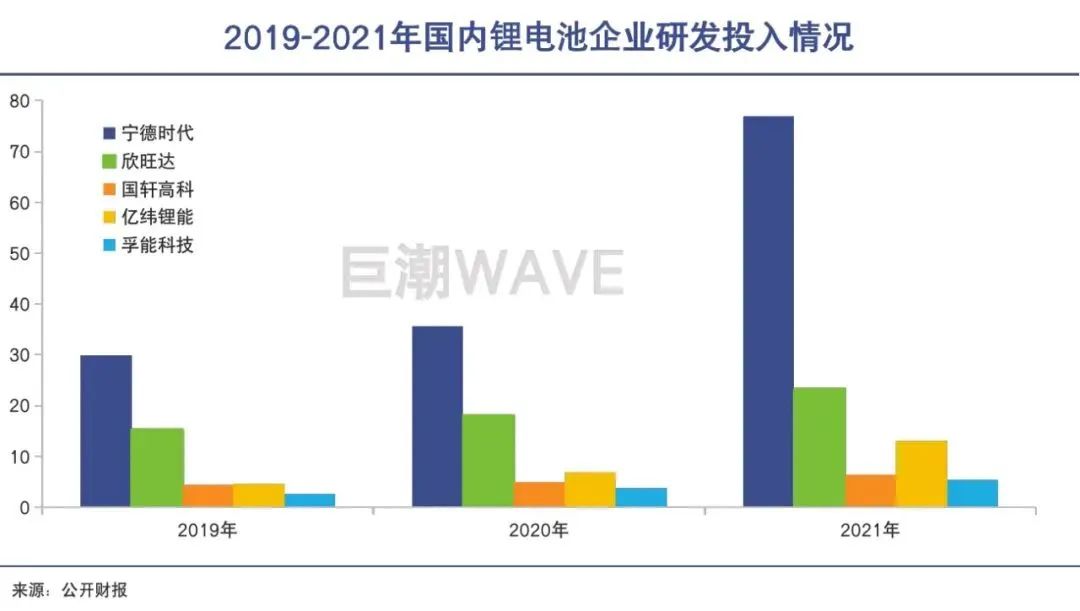

我们先回顾这家动力电池的成长史:首先得益于政策的保护,其次宁德时代在电芯生产、电池制造等各个环节的研发投入一直领先行业,最后是抢先与车企们绑定,实现了初步“垄断”。反观二线电池厂,无论在规模上还是电池产品上都无法与宁德时代抗衡。

要知道,动力电池是个高技术壁垒的行业,涉及正极、负极、隔膜、电解液等多个方面,一款电池如果想兼具“安全”与“高续航”,那么就需要领先的技术和长期技术沉淀。宁德时代的成功在于其研发投入金额远高于二线企业,且持续增加。在2019年时,宁德时代的研发支出已经接近30亿,远超其他企业之和。

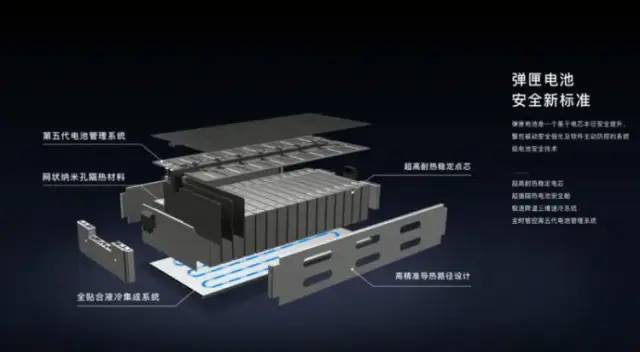

以此前为威马供应电池的中兴高能为例,其供应的电池曾在2020年发生多场自燃事件,不仅让威马陷入了口碑危机,同时也让中兴高能元气大伤,消失在众多电池厂的名单中。而同年,比亚迪发布“刀片电池”,这种号称“不着火”的电池迅速占领了头条,随后比亚迪的市场占比也呈一路上升,并带领磷酸铁锂电池完成了对三元锂电池份额上的反超。

两个正反例子证明,技术在电池行业的重要性。

除了技术以外,二线电池厂还普遍存在缺钱的现象,没有稳定的现金流,二线电池厂难以在技术上有大额投入,最终导致资本市场对二线电池厂的持续看衰,形成一种“恶性循环”。

然而从2021年开始,我们明显注意到电池技术的优化,自燃现象已经鲜有发生,这时候二线电池厂的优势开始显现出来:首先是车企可以有更大的议价权,其次在供货上更有保证。反过来二线电池厂也开始从主机厂手里拿下了订单,既可以提升产品质量,又能进一步降低成本。

因此我们可以看到,如今有越来越多主机厂开始有意扶持二线电池厂的成长,其中一类包括国轩高科、孚能科技等企业,它们由车企直接入股,第二类包括欣旺达等企业,它们得到新势力等车企的注资,第三类则是蜂巢能源、弗迪电池等企业,它们属于车企自研自产。

在车企们的帮助下,二线电池厂解决了技术与资金链的双重问题,有实力进行扩产,它们也慢慢进入了车企们的“二供”、“三供”,成为宁德时代的补充。

欧洲新势力崛起

除了国内以外,国外的电池格局也逐渐发生改变。

据报道,近日,有“欧洲宁德时代”之称的瑞典电池制造商Northvolt已开始出货,成为第一家向汽车厂商提供动力电池的欧洲企业。

该公司表示,已从宝马、大众、Fluence、斯堪尼亚、沃尔沃、极星等车企处获得超过500亿美元(约合人民币3345亿元)订单,并将在今年余下时间扩产。此前,这家初创企业因与大众集团的合作而声名鹊起,而如今,这家企业的目标就是打破亚洲企业的垄断。

与国内相比,欧洲缺乏锂电产业链的基础,整个欧洲大陆近乎荒漠,因此宁德时代、LG、SK等企业在欧洲市场时几乎没有受到欧洲本土电池厂商的竞争,迅速占领了欧洲市场。据市场研究机构SNE Research的数据显示,今年第一季度,全球动力电池装车量排名前10的企业均为亚洲企业,且总体市场占有率在90%以上。

但和国内二线电池厂不同,欧洲电池厂并不缺乏资金,而是缺乏原材料的掌控力,对于动力电池来说,锂、镍、钴、稀土等原材料至关重要,其中单稀土这一项,中国对欧盟的供应率在98%左右。随着欧洲车企开始发力电动化,这些企业也愈发感受到动力电池带来的影响,因此欧洲各界也开始致力于培养本土电池巨头,以保障电池供应,提高自己的竞争力。

首先,欧盟成立了由本土企业组成的欧洲电池联盟,其次由各国政府牵头建立电池工厂,紧接着加大对整个动力电池供应链的布局,从上游矿物开采,到电池设计和生产,再到电池回收和处理等,涉及整车厂、电池厂以及化工企业。

除了完善供应链以外,欧洲电池厂还在电池技术上做文章,降低动力电池中钴、稀土等关键原材料的含量。以宝马集团第五代eDrive电力驱动系统为例,其中钴含量降低到不足10%,并且不含稀土含量。

在一系列措施下,欧洲的初创电池厂快速成长,对于亚洲电池厂们而言无疑是不可忽视的新力量。

二线电池厂机会真的来了吗?

在拿到主机厂的电池订单后,电池厂们无一例外开始了疯狂的扩产。

过去一年里,中航锂电除了对江苏常州、厦门两大基地进行扩产之外,还接连宣布成都、武汉、合肥三个新基地的建设计划;蜂巢能源新增了四川遂宁、浙江湖州、马鞍山、溧水、成都等地多个动力电池项目;赣锋锂电拟投资84亿元,在江西新余和重庆两江新区两地建设年产15GWh新型锂电池项目;国轩高科则将产能目标上调整为300GWh。另外,当下颇受市场关注的 “行业黑马”欣旺达也计划投入80亿元,建设20GWh动力电池及储能电池生产基地。

国外电池厂更是占尽了当地政策与地理的优势,希望通过产能来吸引国际巨头车企的目光。

但疯狂扩张真的能换来市占率吗?

回顾宁德时代Q1财报,我们还能看到另一个信息,2021年宁德时代的全球市场份额为32.6%,今年一季度这一数字攀升至35%,领先优势进一步扩大了。一季度其在动力电池领域的全球装车量增速(137.7%)也高于国内装车量平均增速(120.7%)。

在上游原材料的紧张局势下,当前多家企业开始了IPO计划,但在如今市场环境下,国内的二三线动力电池厂依然面临着资金压力,这样一来,可投入的研发资源、新产能布局的速度都会受到掣肘。

作为对比,宁德时代虽然利润出现下滑,但无论是研发投入、产能扩张还是上游原材料的布局都并未受到影响,甚至开始多条战线,弥补电池领域的缺失。

另外,市场是否真的需要如此多的产能?当下,不仅宁德时代在保持发力,LG、三星以及SKI等日韩一线电池厂同样同步扩产。二线厂商虽然充满了机会,但还是需要考虑未来的行业发展。

等到市场产能真正饱和之后,二线厂商的产品还能否与一线大厂比拼?

(责任编辑:子蕊)凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

2023年动力电池装机量排行榜:强者恒强?“宁王”城池固若金汤?

2024-02-26 09:32 -

全球动力电池格局再变:中企市占率超六成,“宁王”焦虑

2024-02-20 10:49 -

三大因素驱动动力锂电池价格下降

2024-02-18 17:51 -

锂价狂跌,车企自研电池纷纷亮相,“宁王”还能称王多久?

2023-12-17 20:06 -

电池产业降温,海外市场成宁王救命稻草

2023-12-13 09:20 -

BloombergNEF:锂离子电池价格同比下降14% 创2018年以来最大降幅

2023-11-27 17:42 -

8月全球动力电池榜:比亚迪等8家企业市占率环比下滑

2023-10-10 17:23 -

锂价压低电池回收利润趋势 企业宣称“不管赢亏临界点必须要回收”

2023-09-25 17:38 -

价格战之下,动力电池厂的利润怎么还涨了?

2023-09-15 10:02 -

动力电池半年报:利润向下游转移

2023-09-12 20:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

2023年动力电池装机量排行榜:强者恒强?“宁王”城池固若金汤?

2024-02-26 09:32 -

全球动力电池格局再变:中企市占率超六成,“宁王”焦虑

2024-02-20 10:49 -

三大因素驱动动力锂电池价格下降

2024-02-18 17:51 -

锂价狂跌,车企自研电池纷纷亮相,“宁王”还能称王多久?

2023-12-17 20:06 -

电池产业降温,海外市场成宁王救命稻草

2023-12-13 09:20 -

BloombergNEF:锂离子电池价格同比下降14% 创2018年以来最大降幅

2023-11-27 17:42 -

8月全球动力电池榜:比亚迪等8家企业市占率环比下滑

2023-10-10 17:23 -

锂价压低电池回收利润趋势 企业宣称“不管赢亏临界点必须要回收”

2023-09-25 17:38

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号