碳酸锂价格触底行情蓄势待发,锂电池产业链有望成为跨年“先锋”

时间:2023-12-25 11:12来源:红刊财经 作者:黄大智

点击:

次

供给全面过剩导致碳酸锂价格触底;行业盈利底部,投资可提前布局碳酸锂行情。

近期,锂电再次成为资本市场热点,其被市场高度关注的原因在于碳酸锂期货价的“过山车”,碳酸锂主力合约连续上演涨跌停行情。同时,部分产业链上市公司公布年报预告显示,产业链盈利水平同比均下降50%以上。

作为整体锂电产业链最上游,碳酸锂价格的走势直接影响到整个产业链的表现。期货价触底反弹的碳酸锂对于锂电行情意味着什么,又该如何看待当前行情呢?

供给全面过剩 碳酸锂价格触底

复盘碳酸锂行情,国产电池级碳酸锂价格从2020年9月约4万元/吨,最高涨至2022年末的60万元/吨,并带来上游锂矿厂的“暴利”,也因此带来了一波全球碳酸锂产能的“大跃进”。

进入2023年,碳酸锂从过去的供不应求转向供给全面过剩。国产电池级碳酸锂价格已经从此前近60万元/吨的“天价”一路跌至约10万元/吨,跌幅超过83%,已经成为了“脚踝斩”价格。

在供给有增无减、需求较为疲弱的供求格局下,碳酸锂期货自7月21日上市开始,基本呈现一路下跌走势。期间仅在10月受到厂商减产和下游新能源车不错的销量数据提振,中间有过短暂反弹;但是在10月底各家锂盐厂宣布复产起,市场再度看空碳酸锂供过于求的格局,主力合约价格也因此再度进入下行区间。

可以说,碳酸锂期货价格的走势和现货价格走势基本同步,也反映了当前碳酸锂的供求格局。而近期期货价格的大幅震荡,一方面是由于合约临近交割期带来的市场投机交易因素;但另一方面难以忽视的是,碳酸锂约10万元/吨的价格,已经触及市场价格的最底部区间,且已经击穿了很多上游锂矿厂的成本价格,逐渐开始市场出清的过程。

以当前碳酸锂的市场供求来看,市场中碳酸锂的来源大概有几种:第一种是外采锂精矿提锂制备碳酸锂,也是目前成本最高的方式,以目前国外锂精矿成交价来计算,外采锂精矿项目的碳酸锂成本价格约在15万-20万元/吨左右。但随着海外锂精矿定价方式改变,这种外采锂精矿制备碳酸锂的成本将会逐渐降低。

第二种是国内自有锂辉石提锂,产地主要是在四川的锂辉石,锂矿成本在8万元/吨左右,制备成碳酸锂的成本在10万元-20万元不等,但总体低于外采锂精矿提锂的成本。

第三种是有“亚洲锂都”之称的江西锂云母项目,由于技术路线和资源禀赋不同,锂云母提锂成本在10万-15万元/吨之间不等。当碳酸锂价格低于10万元时,这类项目基本都会有较大的亏损风险。

最后一种是开发成本最低的海外和国内的盐湖提锂项目,碳酸锂生产成本普遍在5万元/吨以下。除了这些之外,还有少部分的锂电池回收带来的原材料,但整体量较少,对市场价格几乎无影响。

因此,以供给端碳酸锂的成本价格来看,10万元/吨左右的价格将会是一个比较坚实的支撑位;当价格低于10万元/吨,将会有部分高成本锂矿厂被迫退出市场,实现市场出清。

另一个可以佐证的论据是,目前包括宁德时代在内的电池企业对锂现货价格的主流预期在每吨8万元至10万元。因此,当前碳酸锂约10万元/吨的价格已经到达价格区间底部,向下空间十分有限。

盈利底部已现 锂电行情可提前布局

实际上,“跌跌不休”的碳酸锂给锂电上游、中游厂商都带来了极大的收入利润压力。以六氟磷酸锂行业龙头企业多氟多为例,根据其发布的2023年全年业绩预告显示,扣非净利润达到4.71亿元-5.31亿元,同比下滑70.87%-74.16%,其四季度扣非净利润为0.63亿元-1.23亿元,同比降低44%-71%,环比降低32%-65%。

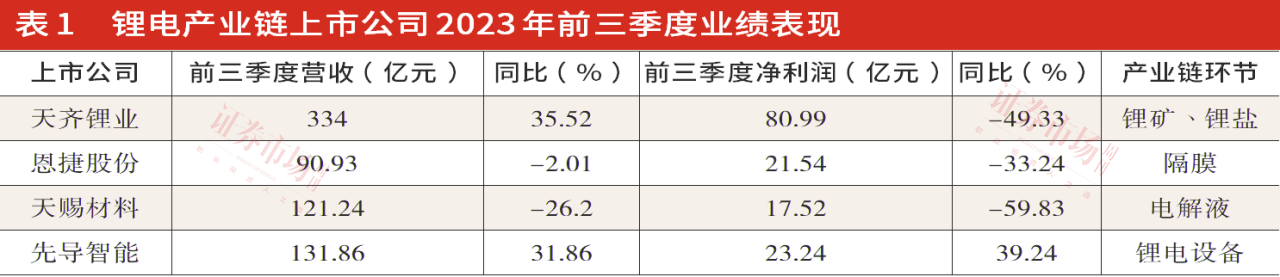

同样,产业链上下游其他公司业绩乏善可陈:锂矿龙头企业天齐锂业前三季度归母净利润同比跌幅近50%,隔膜龙头企业恩捷股份归母净利润同比跌幅近三分之一,电解液龙头企业天赐材料归母净利润同比跌幅近60%。

锂电产业链中上游企业业绩的下行和估值的调整,使得锂电产业链表现惨淡。以中证锂电池指数(931890.CSI)的表现来看,2023年初至2023年12月20日,锂电池指数累计跌幅达到了42%,期间最大回撤达到45%。而在估值方面,锂电池指数PE(TTM)也从年初的27.1倍跌至目前的14.5倍,已经跌至历史最低位置。

另一方面,从盈利能力来看,当前碳酸锂价格已经运行至周期底部,在价格的压力下,部分外采锂云母的厂商已经处于亏损状态,未来市场供给侧将逐渐出清,碳酸锂价格仍有下行压力,但下行空间已经非常有限,随着供给的逐渐出清和需求的增长,产业链中上游企业的盈利也将逐渐得到修复。以市场一致预期来看,在2023年低基数下,市场预期2024-2025年间,锂电池指数将实现25%以上的净利润增速。

以亿纬锂能为例,截至2023年12月21日,近期PE(TTM)估值仅为19倍,根据Wind数据,市场对其未来的盈利预期看,2023-2025年,归母净利润分别能够实现33%、42%、34%的同比增速,盈利增长水平仍然十分优异,远远超过创业板平均增长水平。

结合锂电池指数当前PE(TTM)仅14.5倍的估值、未来两年超过25%的盈利增速来看,当前锂电指数已经极具长期配置的性价比。未来随着市场悲观情绪化解与锂电盈利能力翻转,整个锂电产业链有望迎来估值与业绩的双升,实现“戴维斯双击”行情,锂电已经迎来长期布局机会。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

二手车电池,被“黑市”疯抢

2024-04-08 08:20 -

锂电池价格下跌,资本扎堆入局,高端电摩市场迎来新风口

2024-03-21 23:30 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

碳酸锂延续供给过剩格局,矿端将迎来产能出清?

2024-02-19 09:58 -

三大因素驱动动力锂电池价格下降

2024-02-18 17:51 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

广期所碳酸锂期货首次交割顺利完成

2024-01-22 18:00 -

IMF最新报告提示:电动汽车电池必需金属价格将进一步上涨

2023-12-27 10:53 -

跌跌不休的碳酸锂,带“崩”整个锂电产业链

2023-12-19 23:22

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

二手车电池,被“黑市”疯抢

2024-04-08 08:20 -

锂电池价格下跌,资本扎堆入局,高端电摩市场迎来新风口

2024-03-21 23:30 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

碳酸锂延续供给过剩格局,矿端将迎来产能出清?

2024-02-19 09:58 -

三大因素驱动动力锂电池价格下降

2024-02-18 17:51 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

广期所碳酸锂期货首次交割顺利完成

2024-01-22 18:00

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号