日本电池战略:拽着液态 提着全固态

时间:2024-05-31 11:55来源:NE时代新能源 作者:Leon

点击:

次

全力攻克全固态,成为日企的共识。

这也是汽车行业能源变革浪潮下,日本做出的选择,将动力切换的远期重心放在氢燃料和固态电池上。

01.错失先机 且无后发制人契机

在此之前,日系车企一直无法从燃油车时代的光环里走出来,更不愿相信油车会在未来的某一天大规模退出市场。

即便彼时,日本液态锂离子电池技术的优势已然建立。

日系车企对“电动化”无动于衷。唯一松口准备停售燃油车的本田,将时间节点直接划到2030年,但多半是为了迎合日本政府“2030脱碳燃油车”的规划。

不约合同抵制的理由很简单,全球遍地跑的日系车市场,撒出去难,收回来更难。

正如丰田章男所言,如果日本政府开始执行以电动汽车为主的“碳中和”计划,到2030年日本将失去550万个工作岗位和800万辆新车产能。所以,日系车企普遍认为,矛头应该指向二氧化碳,并非内燃机。

态度上的抵制,日系车企与政府展开拉锯战。但是行动层面,日企丝毫不懈怠。加速导入新能源车型,布局供应关系,一直都在紧锣密鼓地进行。

两相反差,真实反应出日系企业的矛盾与慌张。

在矛盾与慌乱中,中国在白名单政策之后开启疯狂补贴模式,将新能源汽车行业的发展推向高潮,锂电池企业如雨后春笋般涌现且羽翼渐丰,随之而来的材料企业、部件企业,纷纷入局,整个锂离子电池产业链扶摇直上。

原本以液态锂离子见长的日本,在短期的能源战中,痛失先发优势。

从开始电动化到旗帜鲜明地宣布2025年左右停售燃油车,以及今年比亚迪开启降价模式对主流市场燃油车开炮,占据全球三分之一汽车销量的中国市场,正在开启新一轮态势更猛的电动化转型。

保险数据显示,中国乘用车市场,2024年4月份渗透率接近36%,达68万辆,同期日本新能源乘用车销量5906辆,渗透率仅为2.3%。

日本国内整车市场电动化的疲软,上游液态锂电池供应自然无法走出“独立行情”。

技术、产业链上的先发优势已然错失,规模化效应也无法建立。

在面向全球市场的时候,日系电池企业难以冲出重围。厮杀之后,只有松下以44.9GWh装机量跻身Top 10榜单,并且其最大的客户是特斯拉,而非日系车企。

日系车企后发制人的契机,也被扼杀。

正值日本车企通过与中国企业建立合作、供应关系,而非自行布局产能之际,外界以为日企已经放弃液态锂离子市场之时,日本政府出台《蓄电池产业战略》。

02.不放弃液态电池 全球战略锁定欧美高端市场

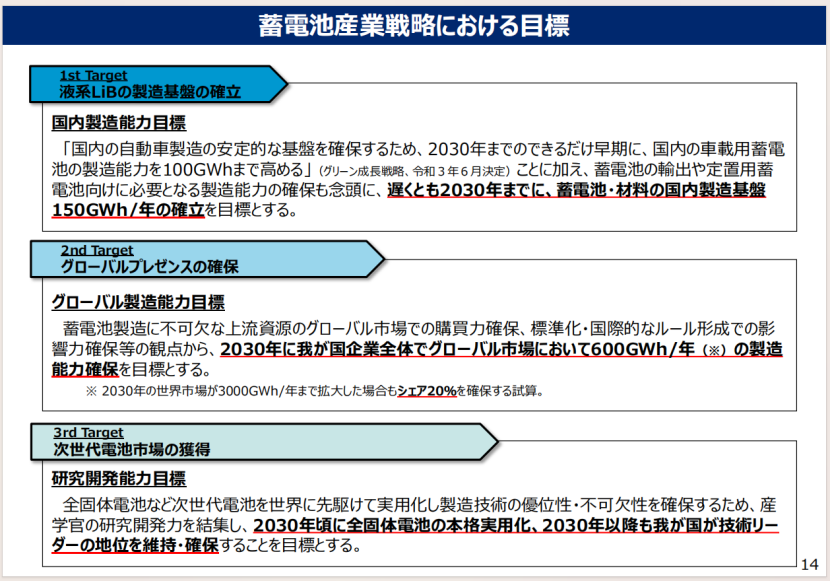

该战略明确指出,在全固态电池未商业化之前,扩张液态电池产能为日本主要目标。

布多少产能?面向哪些市场?何时落地?

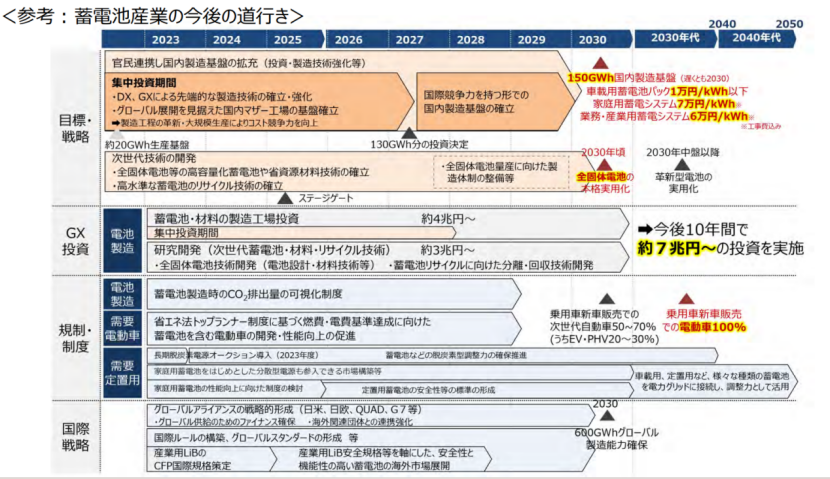

日本政府在《蓄电池产业战略》中给出的目标是,“2030年国内电池年产能150GWh,其中车用动力电池制造能力100GWh/年”。

以该产能估算,按照单车50-60kWh载电量,纯电动车大概能覆盖150-200万辆,插混车型按照10-30kWh电量,可搭载350-1000万辆。

据日本销售协会数据显示,2023年日本汽车销量478万辆。《蓄电池产业战略》计划到2030年日本销售新车中20%-30%为EV和PHV车型。之后的2035年,日本才规划完全走向电动化,新车100%为电动车型。

虽然该规划相对中国市场较晚,但是基本上与欧洲同步。

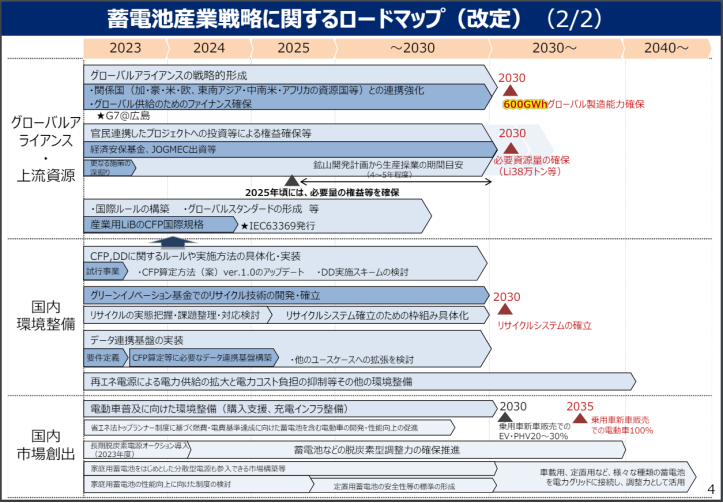

面向全球市场,日本设定的产能目标为600GWh,重点提到欧美高端市场。

对比国内与全球市场产能的出入,足以看出日本对整车或锂电池走向海外的信心。

从供应链搭建、资金扶持,再到全球联盟的建立、人才培养、应用领域拓展、制造能力,日本给出了产能落地的完整蓝图:

日本蓄电池产业战略蓝图,涉及产能、全球联盟的建立、上游资源、新一代电池开发、国内电动汽车市场、人才培养、国内环境

1、针对基础制造,尖端制造技术,在提升性能、安全的基础上加强成本竞争力,政府将投资1000亿日元(约合人民币46亿),GX(绿色转型)预算3316亿(约合人民币153.5亿),民间机构投资辅之;

2、5年投资2.2万亿日元(约人民币1021亿),布局上游资源;

3、日本JBIC(信用卡组织)、NEXI(贸易保险公司)、NEDO(新能源产业技术开发机构)、JIC(投资机构)等机构金融政策支持、国内工厂建设、海外投资、投资电池企业等举措确保全球供应体系的建立;

4、推动锂电池的多领域(船舶、飞机、农机)应用;

5、推进国际规则的构建,动力电池相关标准的全球化;电池制造软硬件接口的统一;

6、培养和扶持面向全球市场(特别是面向欧美高端市场)的电池企业;

7、人才培养:到2030年培养电池制造相关人才2.2万人,其中制造和设备维护技能人员1.8万人,电池设计、产品开发、产线优化等相关人员0.4万人;材料等供应链各环节,计划培养3万人;在部分电池产业聚集地建立人才联盟;

8、从供应链出发,建立全球联盟,确保600GWh全球制造能力;

9、完善购置政策及充电基础设施建设。

2030年的时间节点,固态电池刚开始应用、氢燃料电池尚未落地,600GWh/年的制造能力集中于液态锂离子电池,“车用动力电池单体价格必须降到1万日元(约合人民币460元)/kWh以下”,这是规划给出的硬指标。

但是作为资源缺乏国家,无论是产能落地之前还是之后,资源的获取和再利用都是一大重点和难点,所以在《蓄电池产业战略》中,日本明确提出,要开发可回收70%锂、95%镍、95%以上钴的回收再利用技术。

针对150GWh、600GWh液态锂离子产能,日本以年为单位估算了原材料需求量:

制造能力以及回收能力,将成为日本2030年之前国内以及构建国际关系的一大主线。

在此之后,就是日本引以为傲,并奉为下一代技术的“全固态”电池,也是其竭力想要弯道超车的主要筹码。

03.聚焦硫化物路线 抱团取暖 抢滩固态电池

弯道超车,讲究一个“快”和“准”。

如何以最快的速度、最大化满足固态电池量产装车的需求,谁就占据先发优势。

日本的主要策略是,确定方向,抱团猛攻。

所谓的方向,就是固态电池技术路线。

日企步伐一致地选择高离子电导率、较好加工性、正极匹配度高、较安全的硫化物路线,共同解决其稳定性差、成本高的痛点,正极匹配高镍三元、负极采用锂金属。

在核心指标离子电导率上与液态锂电池直接拉开距离,并且具备较好加工性能,与现有正极材料体系匹配程度极高,应该就是日系企业放弃氧化物和聚合物路线的核心原因。

除了旗帜鲜明、步调一致地选择全固态电池技术路线,日企抱团取暖的现象也极其明显,这似乎也是一种共识与默契。

日本固态电池企业相对较少,但车企、电池企业、材料企业、设备企业很多都交叉布局,或者多方合力。

以丰田为代表的车企,联合出光兴产、松下等企业在材料、设备等多领域,推进固态电池的量产。合作涉及不同环节、不同领域企业,各取所长、资源共享,将政府补贴费用物尽其用。

部分材料企业也会开发电池产品,电池企业也会布局材料研发。还有设备开发上,部分车企自行布局,并不仅仅依赖设备企业或者电池企业,设备企业会进行材料研究,共同面向700-800Wh/L、400Wh/kg以上能量密度的目标。

虽然是抱团取暖,但是日系企业在固态电池的开发过程中,多以车企为主导,电池、材料、设备企业为辅,战线相对整齐统一,且存有章法。

报团取暖的优势是在研发的过程中可以互通有无、多方发力,最大化进行资源共享,进而缩短开发周期,结合有主有次的章法,最快实现弯道超车。

所以在无人机领域、产业/医疗等器械领域、材料上,日系全固态电池均有落地案例,这一点,明显快于国内企业。

在路线规划上,日系企业直指全固态,这与国内从半固态过渡到全固态、从已有体系的部分沿用到逐步替换的发展路径存在差异。

但无论是谁先将固态电池进行商业化,液态锂电池的市场在短期内也不会被替代。不然日本也不可能在发展全固态的同时,大规模布局液态锂电池产能。长期来看,必定是多种技术路线并存,各自填补新的市场。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号