当前位置: 绿色智汇能源技术研究院 > 原创 >

机构预测:2020年中国隔膜在全球市场占比超过60% 产能将达到100亿平米

时间:2017-11-07 08:03来源:中国电池联盟 作者:综合报道

点击:

次

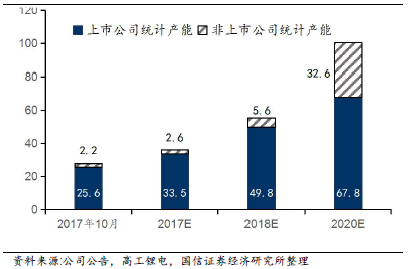

数据显示在国内上市(包括A 股和新三板)或者被上市公司控股的公司中,目前已经具有25.6亿平米产能(干法和湿法隔膜合计)。而加上2017年底之前可以实现投产的产能,国信证券预计今年国内能达到36.1亿平米隔膜产能。非上市体系中具有较大规模的隔膜企业数量不多,并且计划投入的产能大多在2018年之后才能释放。根据国信证券的统计数据显示,到2020年国内的锂电池隔膜总产能或将达到100.4亿平米,其中在上市公司体系内的统计产能将达到67.8亿平米,非上市公司体系内的统计产能将达到32.6亿平米。

国信证券认为,隔膜是锂电池的重要组成部分,近年来随着隔膜成功国产化后价格迅速下降,在锂电池材料总成本的占比也有所下降,一般在7-15%左右。一般来说,由于三元电池中正极和负极材料单位成本较高,隔膜成本占比在10%以内,而且磷酸铁锂电池中正负极材料单位成本相对较低,隔膜成本占比在15%左右。锂电池材料中,隔膜技术壁垒和毛利率均比较高,同时也是最后一个实现国产化的材料。

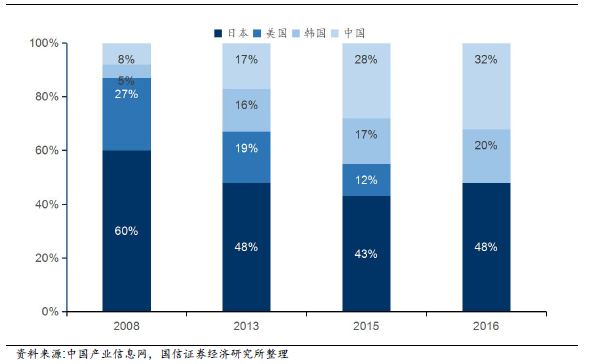

全球市场份额将向中国集中

锂电池隔膜的全球市场份额主要是被日本、美国、韩国、中国占据,但是随着2015 年美国企业Celgard 被日本旭化成收购,美国退出锂电隔膜市场(2015年Celgard 市场份额仍计入美国企业)。随着近年国内以四川大学为代表的科研院所在锂电池制备工艺上的突破,再加上生产企业的大量资金投入,中国在全球锂电池隔膜市场份额迅速增加,2016年全球隔膜出货量在33.8亿平左右,中国出货量达到10.84亿平,全球市场已经达到32%。未来随着一大批湿法隔膜产能的陆续投产,国信证券预计2020年中国在全球市场的占比将超过60%,实现隔膜全面国产化,并向全球市场出口。

全球锂电池隔膜出货量占比变化(单位:%)

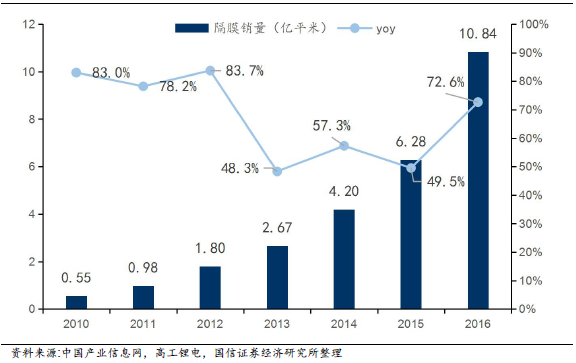

中国市场迅速增长,行业格局快速变化

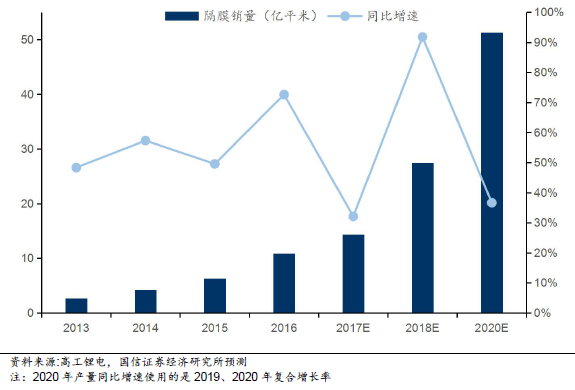

我国发展锂电池隔膜技术较国外企业要晚,从2004年新乡格瑞恩公司第一条生产线调试成功并产出合格品开始,十几年间我国企业在锂电池隔膜行业迅速发展。特别是2010年之后,在新能源汽车产业链的带动下,锂电池行业迅速发展,我国隔膜销量从2010 年的0.55亿平米迅速增长到2016年的10.84亿平米,年复合增长率达到64.3%。

中国锂电池隔膜年销量及同比增速(单位:亿平米、%)

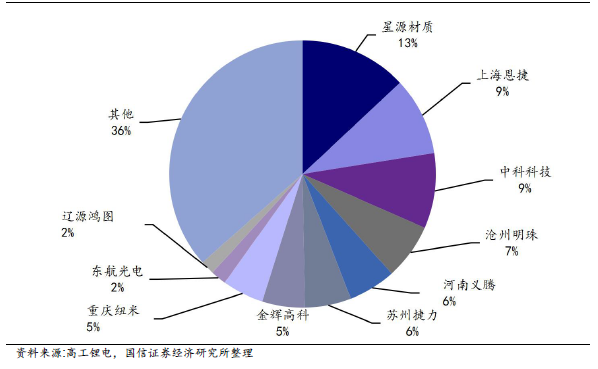

2012年国内企业还是以生产干法隔膜为主,新乡格瑞恩、星源材质、佛山金辉、山东正华、佛山东航占据了国内市场前五名,而2016 年国内生产湿法隔膜为主的上海恩捷、苏州捷力、金辉高科、重庆纽米等企业出货量排名前列。

2016年,中国锂电池隔膜出货量前十名的企业市场占比达到63.50%,预计未来随着各大企业在建产能的逐步投产,市场集中度将进一步提升。

2016 年中国锂电池隔膜市场份额占比(单位:%)

市场空间:新能源汽车带动隔膜需求空间迅速增长

作为我国重要的战略性产业,推广和普及新能源汽车对于改善我国能源消费结构和减少石油对外依存度具有重要意义。在之前的系列报告中,国信证券已经重点分析了在“补贴退坡+积分制度”政策的推动下,新能源汽车行业将逐步由政府引导向市场竞争方向发展。

长期来看,新能源汽车行业目前处于产业发展初期,行业发展空间巨大。按照国家相关规划,中国汽车技术研究中心预计到2020年和2025年,新能源汽车销量将分别达到200万辆和700万辆,分别占到汽车总销量的7%和20%以上。

国信证券详细分析了对2017-2020年期间新能源乘用车、客车、专用车的产量预测过程。虽然2016年底的骗补事件为新能源汽车产业的发展蒙上了一层阴影,但是在产业趋势动力下,以及双积分新政策的落地预期,下半年新能源汽车的产量同比增速持续加快,预计全年产量可达到66万辆,全年产量增速在28.75%。

基于新能源汽车的快速增长,对动力电池的需求量也急速增长。由于上半年小容量车型销量上升较快,乘用车的单车电池搭载辆有所下滑。但是国信证券考虑到下半年存在部分大容量新车型上市,纯电动乘用车单车电池搭载辆下滑趋势有所减缓,全年预计下滑-6%。而2018 年之后,随着主流整车厂大容量电池的车型(电池续航里程基本都在300km)落地开始生产销售,未来单车电池搭载量将维持稳定增长。

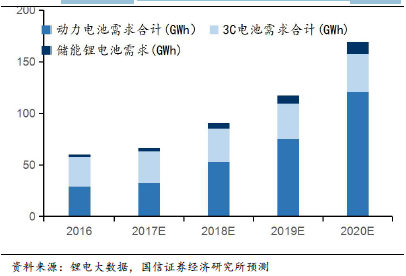

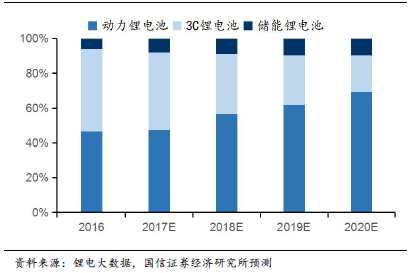

高景气度新能源车市将直接带动动力电池需求,根据详细预测,国信证券预计2018-2020 年动力电池需求分别可达52.89GWh、74.97GWh 及120.85GWh,年复合增长率高达32%。

隔膜市场总产值测算除了新能源汽车的动力电池以外,锂电池还主要应用在3C产品和储能电池领域。3C电子产品作为锂电池传统应用领域,占据了对锂电池的主流需求,但是随着手机市场的增速减慢,笔记本电脑和平板电脑的市场趋近饱和,3C电子产品用锂电池的占比在2016年首次被动力电池超过。国信证券预计2017-2020年3C产品用锂电池的增速在5-7%之间,到2020年3C产品对锂电池总需求量预计将达到36.6GWh。

储能电池是锂电池市场另一个重要的增长点。随着国家对新能源以及储能行业的重视,近年来陆续推出多项政策和规划,大力推进储能体系的建设。这也加快了锂电池在储能市场的应用,2015年中国储能市场中,锂离子电池的装机份额占到66%,其次是铅蓄电池和液流电池。根据锂电大数据的预测,2020年中国锂电池储能市场需求量将达到16.64GWh。

结合对动力电池、3C产品用锂电池、储能锂电池三个领域的需求预测,国信证券预计到2020年国内对锂电池的需求总量将达到174GWh,这三个领域的占比分别为69.4%、21.0%、9.6%。

2017-2020 年锂电池的需求量预测(单位:GWh)

2017-2020 年锂电池结构占比预测(单位:%)

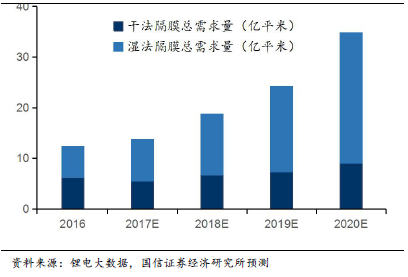

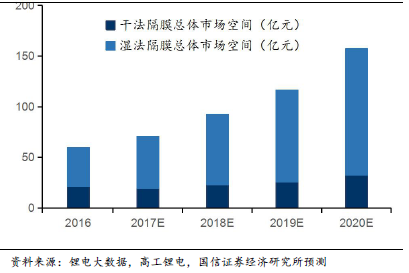

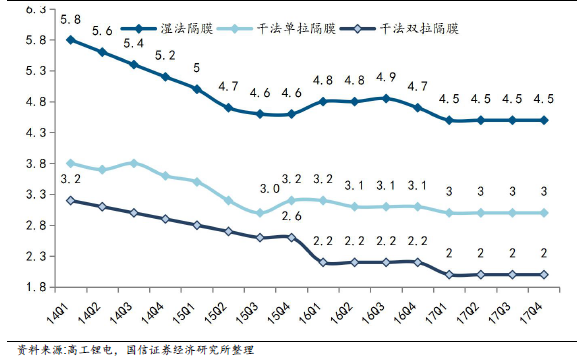

2016年干法和湿法隔膜的市场均价分别为3.0元/平米和4.8元/平米,经过涂覆之后,隔膜价格大约能提高2元/平米。考虑到未来国内隔膜产能的迅速扩大,以及干法、湿法的空间占比变化,国信证券保守预计到2020年干法和湿法隔膜的市场均价分别达到2.6元/平米和3.3元/平米,经过涂覆后的价格分别为4.3元/平米和4.8元/平米。最终国信证券预计2020年我国隔膜市场空间将达到157.5亿元,其中干法和湿法隔膜的市场空间分别为32.5亿元和125亿元。

2017-2020 年隔膜的需求量预测(单位:亿平米)

2017-2020 年隔膜的市场空间预测(单位:亿元)

目前市场上的生产工艺主要是干法单向拉伸技术、干法双向拉伸技术和湿法拉伸技术。三者相比,干法单向拉伸隔膜横向强度较差,但因几乎没有热收缩现象而具有较高的安全性。干法双向拉伸工艺只能生产单层隔膜,但隔膜的微孔尺寸和分布不均匀,稳定性较差。湿法拉伸隔膜孔隙率和透气性更高,可以生产更轻薄的隔膜,但投资成本较高。

与干法拉伸制膜工艺相比,湿法工艺制成的锂电池隔膜可以做到很薄,且程控方式不是通过机械拉伸的方式,而是利用聚乙烯与成孔剂发生热致相分离而产生的唯恐,因此孔隙率和孔径大小更易控制,产品的力学性能和均一性更好。从微观形貌对比中可以看到,干法拉伸制成的薄膜中的孔径会按照一定的方向分布,并且薄膜的结晶和非结晶区域之间有明显的分隔,而湿法工艺制成的隔膜形貌上面明显更加均匀。

在国家新能源电车政策提高了对车辆重量和续航里程的要求后,在保证安全性的前提下,提高动力电池的单位带电量成为了重要的发展方向。国信证券在前面的表一中列举了隔膜各项性能对电池性能的影响方向,综合来看,可以制备厚度更薄、均一性更好、孔径大小更易控制的湿法工艺优势更为明显。

干法工艺的原材料一般是PP,而湿法工艺的原材料一般则是PE。一般来说,PP的熔融温度在170℃左右,PE的熔融温度在140℃左右。因此湿法工艺生产的隔膜虽然厚度较薄,但是较低的熔融温度使得隔膜在高温下容易收缩,从而造成电池短路,电池的安全得不到保证。在隔膜表面涂覆一层无机纳米颗粒或者耐高温的有机化学物可以提高隔膜的高温安全性能,能够很好的弥补湿法工艺的这个缺陷。

根据产品要求,隔膜可以进行单面涂覆或者双面涂覆,厚度通常在1-2um。经过涂覆后的隔膜不仅在热收缩率上有改善,还可以提高拉伸强度和吸液率,同时降低孔隙率和透气速率。隔膜更高的拉伸强度可以改善电芯制作可控性,更低的热收缩率可以使电池在高温下更安全,孔隙率相对变小可以减少电芯的短路率,吸液率提高有助于增加电池的能量密度。隔膜生产企业一般会根据下游的需求来使用不同的涂覆材料,基膜+涂覆的技术方案为隔膜产品提供了可定制化能力。

由于湿法隔膜更薄,同时其高空隙率和透气率可以使电池具有更高的能量密度和充放电性能,在经过涂覆提高安全性能后弥补了湿法隔膜的短板,开始越来越多的应用于新能源汽车的动力电池中。未来在电动汽车提高续航里程的发展趋势下,随着湿法隔膜的国产化率的提高,以及湿法隔膜生产成本的降低,国信证券预计越来越多的动力锂电池将采用湿法隔膜+多功能材料涂覆的工艺方案。

未来湿法产能扩张将远大于干法

国信证券统计了公开信息上所有能找到的涉及锂电池隔膜生产制造企业在2020年前的投产计划,数据显示在国内上市(包括A 股和新三板)或者被上市公司控股的公司中,目前已经具有25.6亿平米产能(干法和湿法隔膜合计)。而加上2017年底之前可以实现投产的产能,国信证券预计今年国内能达到36.1亿平米隔膜产能。非上市体系中具有较大规模的隔膜企业数量不多,并且计划投入的产能大多在2018年之后才能释放。根据国信证券的统计数据显示,到2020年国内的锂电池隔膜总产能或将达到100.4亿平米,其中在上市公司体系内的统计产能将达到67.8亿平米,非上市公司体系内的统计产能将达到32.6亿平米。

值得注意的是,目前已经明确规划将在2020年之前投产的新产能中,根据国信证券的统计,干法产能仅有4.7亿平米新增产能(其中上市公司体系中明确投产的仅为2.3亿平米),同期规划将投产的湿法隔膜新增产能则达到67.9亿平米。

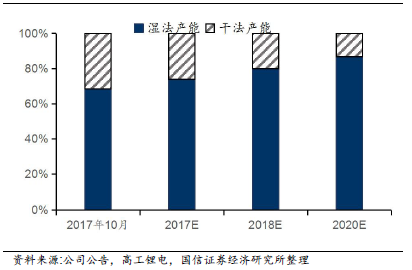

因此随着未来湿法产能的大量投产,国信证券预计国内隔膜产能中湿法工艺的产能占比将从目前的69%提升至2020年的87%。虽然2016 年干法隔膜的出货量略多于湿法隔膜,但是从2017 年开始随着湿法隔膜的产能逐步释放,未来隔膜市场中湿法隔膜将占据越来越大的比例。

2017-2020 年全行业隔膜统计产能(单位:亿平米)

2017-2020 年干、湿法隔膜产能占比(单位%)

1、目前已经投产的生产线,考虑到投产时间不同,整体预计今年平均产出率为50%;

2、2017年底之前新投产的生产线,整体预计今年产出率为5%;

3、2018年新投产的生产线,考虑到总体投产时间偏后,预计平均产出率在30%;

4、2019-2020年新投产的生产线,考虑到投产时间不确定性较大,预计这些新生产线在2020 年的平均产出率在40%。

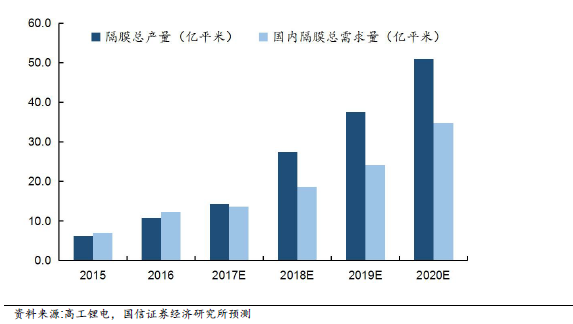

经过测算,国信证券预计2017年的隔膜产量在14.3亿平米,在未来新增产能投产顺利的情况下,2018年国内企业的隔膜产量有望达到27.5亿平米,2020年有望达到51.2亿平米。

2017-2020 年国内湿法隔膜产量及增速预测(单位:亿平米、%)

按照国信证券对国内隔膜总产量和总需求量的测算,2017年国内隔膜产量总体上接近需求量,考虑到市场上对湿法隔膜的需求增速明显高于干法隔膜的需求增速,国信证券认为2017年市场上湿法隔膜的供需格局还是偏紧。从2018年起,按照国信证券的测算,在各企业投产顺利的情况下,国内隔膜的总产量将超过需求量。

2017-2020 年国内隔膜总产量及总需求量预测(单位:亿平米)

中国锂电池隔膜平均价格变化(单位:元/平米)

投资要点:行业成长期重点关注投产进度

国信证券在针对隔膜生产企业的实地调研访谈中也了解到在行业未来发展过程中,扩大生产规模、优化设备工艺、降低生产成本将是企业经营重心,特别是迅速扩大生产规模,抢占客户资源更是重中之重。因为越大的生产规模,意味着可以满足大电池企业的采购需求,相同性能隔膜采购量的订单量越大,则可以减少制备设备的参数调整次数,减少生产过程的各项损耗,提高设备运转效率,降低设备的单位折旧成本。对于生产稳定的企业来说,隔膜成本主要有原材料(PP/PE、石蜡油、二氯甲烷等,约占到30-40%)、人工(约占10-20%)、能源(约占10-20%)、设备折旧(20-30%)。

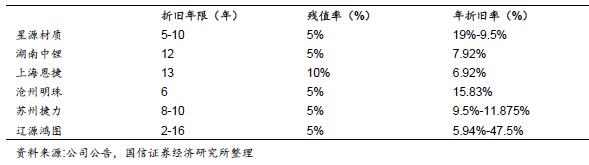

原材料中PP和PE是构成隔膜的基础原料,一般跟隔膜的良品率有关,良品率越高损耗越小,单位成本就越低。湿法隔膜使用的UHMWPE 一般从国外采购,价格波动与原油价格波动较为一致。而石蜡油和二氯甲烷的单位成本则波动较大,因为石蜡油和二氯甲烷可以经过高温蒸馏、刮板真空蒸发分离后回收重复使用,企业通过工艺的优化可以提升回收效率,降低单位成本。各企业设备折旧的单位成本也差异较大,因为国内隔膜的主流生产设备往往从日本、韩国、德国、意大利等国家进口,除了采购的成本不同外,各产线的生产效率以及各企业的工艺优化都有所不同。

国信证券把部分隔膜生产企业近年毛利率、净利率与营业收入之间的分布关系做了一个统计。剔除了亏损的年度数据以及对2017年的数据做了年化处理之后,可以看到隔膜行业的盈利状况与营业收入的规模大小有较为密切的关系。在营业收入较小时,企业的毛利率和净利率大多分布较为分散,一般意味着产线规模较小或者处于新建产能没有完全释放;当营业收入超过2 亿元的时候,可以观察到企业的毛利率和净利率都能够维持到相对稳定的水平,这表示达到规模以上后,隔膜的单位生产成本以及企业的中间费用率才会有明显的降低。按照干、湿法隔膜目前的平均价格来推算,只有当隔膜销售量至少超过5000万平米时,才意味着企业的生产经营可以实现较为稳定的盈利。

湿法隔膜的工艺技术门槛较高

未来湿法隔膜产能投入远超干法隔膜,因此国信证券主要分析湿法隔膜的工艺技术对企业生产效率和产品成本的影响。

虽然锂电池隔膜的制备过程类似BOPP、BOPA 等传统包装膜的工艺过程,但是区别仍然较大,新进入者短时间内较难掌握核心工艺。

干法工艺的流程步骤较长,关键点在于热处理后对隔膜的拉伸成孔环节。湿法工艺虽然生产环节较少,但是配料、挤出成膜、萃取、热定型等环节都会影响到产品的性能质量。我国隔膜行业最早也是从干法工艺制膜开始突破,高端湿法隔膜长期都是由日本旭化成、东燃等企业垄断生产销售。一直到近年在国内以川大实验室为代表的科研院所在制备工艺上有所突破后,各企业才纷纷进入湿法隔膜生产领域,不少企业也根据实际生产情况对工艺进行优化,取得了长足进步。

隔膜生产工艺对产品单位成本的影响主要体现对各个生产环节的优化上面。例如隔膜在收卷成母卷后,会根据性能要求分为A品(对客户销售)、B品(降价处理)和废品(废料处理)。还会根据客户需求进行分切,部分隔膜在经过涂覆环节之后还需要进行二次分切,优化合理的企业可以做到综合良品率达到80%,而工艺不成熟的企业良品率还不达50%。良品率的差异直接影响到产品的原材料单位成本,以及固定资产的折旧摊销单位成本。

生产工艺的优化,除了提高良品率以外,还可以通过提高生产设备的单位时间产出量来提高生产效率,降低固定资产的折旧摊销单位成本。以同样日本进口的设备为例,设备的设计转速一般在35米/秒,单线年产能在6000万平米左右,而某些生产企业在经过工艺和设备优化后,可以将生产转速设定到55米/秒,单线年产能可以达到9000万平米。

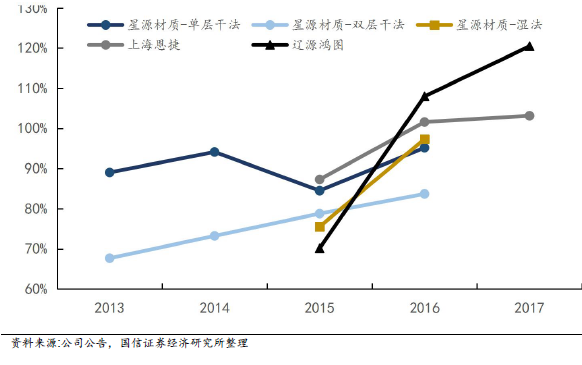

因此各企业对生产工艺的掌握程度,将直接影响到隔膜产品的单位成本。国信证券选取了部分企业近年隔膜产能利用率数据,可以看到以生产湿法隔膜为主的上海恩捷、辽源鸿图以及星源材质的湿法工艺的产能利用率随着生产时间加长都有着明显的提升。这说明湿法隔膜隔膜的工艺技术门槛还是较高,企业只有经过一段时间的工艺磨合以及优化改进后才能逐步提升产能利用率,甚至可以做到产能利用率超过120%。

部分企业隔膜产能利用率的变化(单位:%)

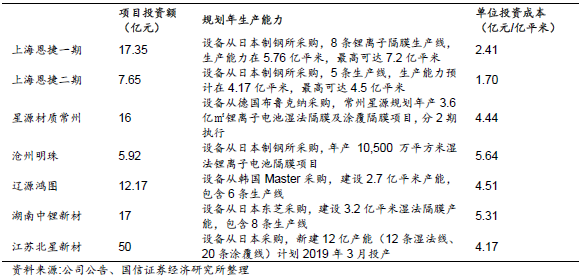

目前国内湿法隔膜生产设备主要还是从国外进口,不同设备之间的生产周期、投资成本和产出效率上区别较大,对隔膜生产企业的经营状况也有较大影响。国外主流的设备供应商主要为日本的制钢所和东芝、韩国的Master 和MyungSung、德国的布鲁克纳和法国的依梭普,国内的设备制造商一般以供应辅助设备为主,有大连橡塑、桂林自动化所、中科华联等企业可以提供部分设备或辅助进行设备改造。

对比部分企业的新建产能投资效率,上海恩捷的投资成本明显低于其他公司,主要是由于公司对工艺优化程度较好,单线的产出效率更高。而其他公司的单位投资成本基本上都在4.5-5.5亿元/亿平米这个水平,按照各家企业生产设备平均约8%的年折旧率,隔膜的单位折旧成本可以达到0.44元/平米,这对于各企业来说成本压力还是较大。因此只有通过提高设备的生产效率或者在财务审计上降低设备的年折旧率,才能降低设备折旧在隔膜生产成本中的占比。

部分公司规划项目的投资效率对比

部分企业的机械设备折旧情况对比

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

锂电池隔膜领域迎来新玩家!

2023-06-27 22:22 -

沧州明珠35亿元加码!锂电池隔膜的市场空间有多大?

2023-06-21 17:40 -

多家企业扩产 隔膜行业竞争格局或生变?

2023-06-05 17:52 -

恩捷股份获近26亿元锂电池隔膜大单!

2023-05-24 18:05 -

锂电池隔膜大扩产,行业竞争格局或将生变?

2023-02-13 17:33 -

星源材质获海外7.37亿元隔膜材料大单!

2022-06-16 21:12 -

《锂离子电池隔膜绿色工厂评价要求》草案研讨会将于16日召开

2022-06-14 17:35 -

总额超100亿元!恩捷股份获两大海外锂电池隔膜订单

2022-05-05 17:31 -

恩捷股份与亿纬锂能合建电池隔膜项目完成项目备案

2022-01-08 16:01 -

美联新材子公司与保力新签订湿法隔膜采购框架合同

2021-12-28 09:28

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

锂电池隔膜领域迎来新玩家!

2023-06-27 22:22 -

沧州明珠35亿元加码!锂电池隔膜的市场空间有多大?

2023-06-21 17:40 -

多家企业扩产 隔膜行业竞争格局或生变?

2023-06-05 17:52 -

恩捷股份获近26亿元锂电池隔膜大单!

2023-05-24 18:05 -

锂电池隔膜大扩产,行业竞争格局或将生变?

2023-02-13 17:33 -

星源材质获海外7.37亿元隔膜材料大单!

2022-06-16 21:12 -

《锂离子电池隔膜绿色工厂评价要求》草案研讨会将于16日召开

2022-06-14 17:35 -

总额超100亿元!恩捷股份获两大海外锂电池隔膜订单

2022-05-05 17:31

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

总投资115亿元!这一钠离子电池项目在四川达州启动建设

2024-05-29 18:47

微信公众号

微信公众号