当前位置: 绿色智汇能源技术研究院 > 原创 >

美都能源:澄清媒体质疑 瑞福锂业碳酸锂年产能8000吨 新建1万吨氢氧化锂项目也在积极建设中

时间:2017-11-07 16:46来源:中国电池联盟 作者:lolita

点击:

次

今日电池杂志-电池联盟讯(李冰 北京报道)10月28日,美都能源披露公告称,已与山东瑞福锂业有限公司股东签订《关于收购山东瑞福锂业有限公司股权之框架协议书》,拟收购瑞福锂业98.51%的股权,交易对价不超过35.96亿元。

随后,有关媒体发布《瑞福锂业一年两次卖身估值涨至36亿 明天系已低调退出》

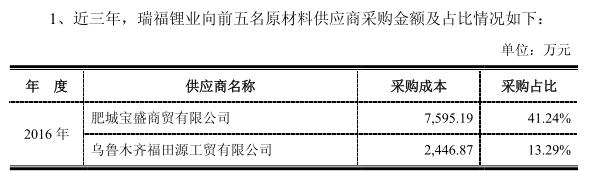

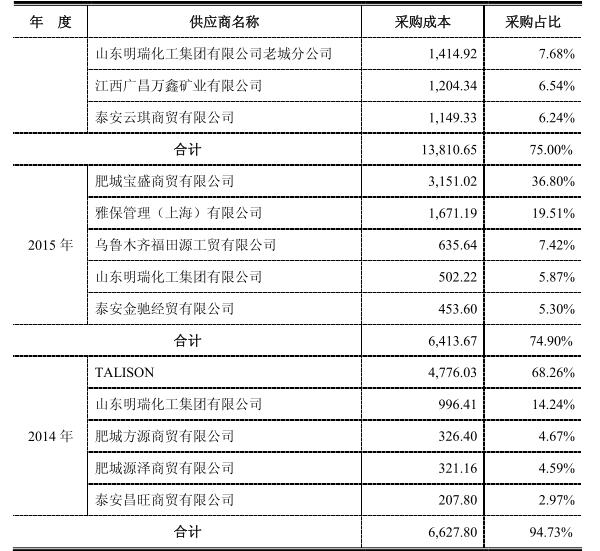

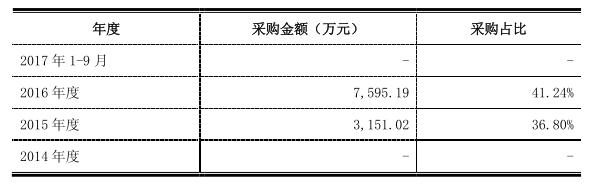

一文,报道提及“瑞福锂业厂区内处于施工状态,大门口的一座厂房已经成型,四周固定着脚手架,几座塔机伫立,未看到生产迹象”、“美都能源未公布瑞福锂业的供应商数据”、 “瑞福锂业2015年和2016年上半年的第一大供应商均为关联方肥城宝盛商贸有限公司”等内容。

11月7日,美都能源股份有限公司发布公告,公司就相关媒体报道内容进行了核实和补充说明:

瑞福锂业目前的生产状况、投产规模情况:近几年瑞福锂业一直处在扩产之中,2016年的碳酸锂产能已经由之前的5,000吨提升至8,000吨,新增的年产2万吨生产线也已于2017年下半年基本完成并开始试生产;新建1万吨氢氧化锂项目也在积极建设当中。目前,瑞福锂业各项生产工作均正常进行。经初步统计, 2017年前三个季度,瑞福锂业已生产碳酸锂3,324.87吨。因瑞福锂业新增的年产2万吨生产线于2017年下半年才开始进行试生产产能并未完全释放,预计待瑞福锂业新增的年产2万吨生产线完成竣工验收后,瑞福锂业生产规模将进一步提高。

瑞福锂业近三年营收及供应商情况:

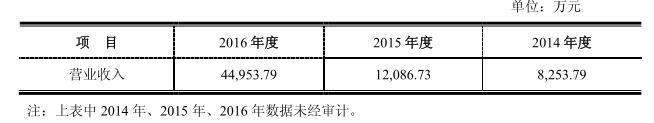

瑞福锂业近三年销售收入情况:

瑞福锂业与关联方肥城宝盛商贸有限公司交易情况:近三年瑞福锂业锂矿石采购主要依赖于进口,2014 年-2016 年进口锂矿石数量为 19846.42 吨、13968.54 吨、17526.11 吨,占全年锂矿石采购比例分别为 100.00%、79.11%、71.59%。2014 年,进口锂矿石全部为直接进口;2015 年下半年,因肥城宝盛获得了锂矿石的购货途径,因此瑞福锂业 2015 年、2016 年主要通过宝盛商贸间接进口,数量分别为 8067.44 吨、17526.11 吨,分别占进口锂矿石数量的 57.75%、100.00%。

据悉,瑞福锂业是一家专业从事碳酸锂、氢氧化锂及金属锂等锂电新材料系列产品研发、生产和销售的企业,拥有2.5万吨/年的电池级碳酸锂生产线和3000吨/年的高纯碳酸锂生产线。此前,美都能源表示,标的资产近三年的实际产能分别为5000吨、5000吨、8000吨,实际产量分别为2729.17吨、2315.84吨、4518.4吨,与其最初披露的2.5万吨/年的生产线有较大差距。

相关资料显示,瑞福锂业2017年1-9月实现营业收入3.92亿元,实现净利润1.11亿元,同时承诺2018至2020年度拟实现的净利润数(扣非净利润)分别为不低于4.2亿元、4.5亿元和4.8亿元。2014年、2015年瑞福锂业营业收入仅8253.79万元、1.21亿元,2016年大幅提升至4.49亿元;2014年、2015年分别亏损3865.39万和2621.53万,2016年扭亏为盈,盈利1.53亿元。

此外,目前天齐锂业和赣锋锂业的国内碳酸锂产量占比合计高达约51.18%。在两大锂盐巨头碳酸锂市场份额占比过半的情况下,瑞福锂业是否能如公司所述“跻身竞争力企业前列”仍是未知数。

另外,瑞福锂业70%以上的锂矿石依赖进口,其自有的锂矿石资源仅为2016年收购的新疆东力矿业,目前持股比例为51%。以此观察,尚未掌握可靠的原材料资源,其盈利能力存在一定不确定性。

瑞福锂业一年内两度筹划注入上市公司。2016年上市公司江泉实业便曾拟通过资产重组揽入瑞福锂业67.78%股权,瑞福锂业当时的全部股权的预估值约为 19.25亿元,但该笔交易于今年3月宣告终止。然而,在短短几个月后,美都能源对瑞福锂业98.51%股权的出价竟然高达35.96亿元,和前次重组相比估值上涨了约90%,两次估值差异巨大。

美都能源易手后业绩能否达预期,仍待时间的检验。

(责任编辑:admin)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

碳酸锂价格跌至10万元/吨,2024年走势如何?

2024-01-08 17:47 -

碳酸锂价格持续下跌 锂矿企业该如何应对?

2023-11-29 17:44 -

碳酸锂均价再度跌破15万元/吨!

2023-11-17 18:05 -

碳酸锂价格强势反弹,未来能否持续?

2023-10-17 17:29 -

聚焦 | 碳酸锂价格波动对电池回收行业有哪些影响?

2023-09-08 21:02 -

碳酸锂价格波动对动力电池回收行业有哪些影响?

2023-08-14 17:34 -

多家锂盐厂商上半年业绩预亏 碳酸锂价格未来走势如何?

2023-07-17 17:47 -

国内单体最大碳酸锂项目一期生产线投产

2023-07-03 17:52 -

碳酸锂价格上涨对电池回收有什么影响?

2023-06-13 18:11 -

碳酸锂价格重返31万元/吨 仍应警惕产能过剩

2023-06-08 18:12

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

碳酸锂价格跌至10万元/吨,2024年走势如何?

2024-01-08 17:47 -

碳酸锂价格持续下跌 锂矿企业该如何应对?

2023-11-29 17:44 -

碳酸锂均价再度跌破15万元/吨!

2023-11-17 18:05 -

碳酸锂价格强势反弹,未来能否持续?

2023-10-17 17:29 -

聚焦 | 碳酸锂价格波动对电池回收行业有哪些影响?

2023-09-08 21:02 -

碳酸锂价格波动对动力电池回收行业有哪些影响?

2023-08-14 17:34 -

多家锂盐厂商上半年业绩预亏 碳酸锂价格未来走势如何?

2023-07-17 17:47 -

国内单体最大碳酸锂项目一期生产线投产

2023-07-03 17:52

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

总投资115亿元!这一钠离子电池项目在四川达州启动建设

2024-05-29 18:47

微信公众号

微信公众号